Единый сельскохозяйственный налог (ЕСХН)

Основание и правовые основы

Система налогообложения в виде ЕСХН – единого сельскохозяйственного налога – это один из пяти специальных налоговых режимов. Он предназначен для применения в сельском хозяйстве, как следует и из названия.

Как и все остальные спецрежимы, ЕСНХ заменяет собой уплату налога на прибыль и НДС, а также ЕСХН заменяет и уплату налога на имущество организаций.

Единый сельхозналог введен главой 26.1 Налогового кодекса РФ. Формы отчетности, как обычно, устанавливаются финансовым ведомством. Также в правовую базу по ЕСХН можно включать и разъяснения Минфина и ФНС РФ – эти разъяснения не имеют нормативного характера, но помогают разобраться в разных аспектах применения налога.

Порядок перехода на ЕСХН

Переход на единый сельхозналог – добровольное дело. Определиться с желанием применять ЕСХН нужно до 31 декабря года, предшествующего тому году, с которого будет применяться ЕСХН. Именно в этот срок – до 31 декабря – нужно подать в налоговый орган по своему местонахождению (месту жительства) соответствующее уведомление. В нем указываются данные о доле дохода от реализации произведенной налогоплательщиком сельскохозяйственной продукции.

Вновь созданная организация или вновь зарегистрированный индивидуальный предприниматель вправе уведомить о переходе на уплату ЕСХН не позднее 30 календарных дней с даты постановки на учет в налоговом органе, указанной в его свидетельстве.

Обращаем внимание!

Особые условия уведомления о переходе на ЕСХН установлены статьей 346.3 НК РФ для организаций, которые внесены в единый государственный реестр юридических лиц на основании статьи 19 Федерального закона от 30 ноября 1994 года N 52-ФЗ.

Организации и предприниматели, не представившие уведомление о переходе на уплату ЕСХН в установленные сроки, не признаются плательщиками ЕСХН и, соответственно, не смогут применять этот режим налогообложения в новом году.

Налогоплательщики, перешедшие на уплату единого сельскохозяйственного налога, не вправе до окончания налогового периода перейти на иные режимы налогообложения.

Если по итогам налогового периода налогоплательщик перестаёт соответствовать указанным выше обязательным условиям, то он считается утратившим право на применение единого сельскохозяйственного налога с начала года, в котором допущено или выявлено данное нарушение.

Если налогоплательщик утратил право на применение ЕСХН, он обязан сообщить в налоговый орган о переходе на иной режим налогообложения в течение 15 дней по истечении отчетного (налогового) периода.

Налогоплательщики вправе перейти с ЕСХН на другой режим налогообложения с начала нового календарного года. Для этого нужно вновь уведомить об этом налоговый орган по местонахождению организации (или месту жительства индивидуального предпринимателя) не позднее 15 января.

Налогоплательщики, перешедшие на иной режим налогообложения, вправе вновь перейти на уплату ЕСХН не ранее чем через год после утраты права на его применение.

Налогоплательщики

Налогоплательщики ЕСХН – это организации и индивидуальные предприниматели, являющиеся сельскохозяйственными товаропроизводителями и перешедшие на уплату единого с/х налога в порядке, установленном НК РФ.

Сельскохозяйственными товаропроизводителями могут быть:

- Организации и индивидуальные предприниматели:

- производящие сельскохозяйственную продукцию;

- осуществляющие ее первичную и последующую (промышленную) переработку (в том числе на арендованных основных средствах);

- реализующие эту продукцию.

Все перечисленные выше условия должны быть соблюдены одновременно. Если компания не производит сельхозпродукцию, а только закупает ее, перерабатывает и продает, то они плательщиком ЕСХН стать не сможет.

Обязательное условие для перехода на ЕСХН – по итогам работы за календарный год, предшествующий году, в котором подается заявление о переходе на уплату ЕСХН, доля дохода от реализации произведенной сельскохозяйственной продукции должно составлять не менее 70% от общего дохода налогоплательщика.

- в общем доходе от реализации товаров (работ, услуг) за предыдущий год доля их дохода от реализации их уловов и (или) произведенной собственными силами из них рыбной и иной продукции составляет не менее 70%;

- они осуществляют рыболовство на судах рыбопромыслового флота, принадлежащих им на праве собственности, или используют их на основании договоров фрахтования (бербоут-чартера и тайм-чартера).

Обязательные условия для перехода на ЕСХН:

- средняя численность работников, за каждый из двух календарных лет, предшествующих подаче уведомления, не превышает 300 человек;

- в общем доходе от реализации товаров (работ, услуг) доля дохода от реализации их уловов водных биологических ресурсов и (или) произведенной собственными силами из них рыбной и иной продукции из водных биологических ресурсов за предшествующий год составляет не менее 70%.

Полный перечень сельскохозяйственных товаропроизводителей, которые вправе перейти на уплату ЕСХН, указан в статье 346.2 НК РФ.

Не вправе переходить на уплату единого сельскохозяйственного налога:

- организации и индивидуальные предприниматели, занимающиеся производством подакцизных товаров;

- организации, осуществляющие деятельность по организации и проведению азартных игр;

- казенные, бюджетные и автономные учреждения.

К сельхозпродукции в целях налогообложения ЕСХН относятся:

- продукция растениеводства сельского и лесного хозяйства;

- продукция животноводства в т.ч. полученная в результате выращивания и доращивания рыб, а также других водных биологических ресурсов.

Закрытый перечень сельскохозяйственной продукции утвержден Постановлением Правительства РФ от 25 июля 2006 года N 458.

Освобождение от налогов

Организации, перешедшие на уплату ЕСХН, освобождаются от обязанности по уплате:

- налога на прибыль организаций;

- налога на имущество организаций;

- налога на добавленную стоимость (за исключением НДС, подлежащего уплате при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией).

Индивидуальные предприниматели, перешедшие на уплату ЕСХН, освобождаются от обязанности по уплате:

- налога на доходы физических лиц (в отношении доходов, полученных от предпринимательской деятельности);

- налога на имущество физических лиц (в отношении имущества, используемого для осуществления предпринимательской деятельности);

- налога на добавленную стоимость (за исключением НДС, подлежащего уплате при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией).

Иные налоги и сборы уплачиваются в соответствии с законодательством РФ о налогах и сборах.

Обращаем внимание!

Организации и индивидуальные предприниматели, являющиеся плательщиками единого сельскохозяйственного налога, не освобождаются от исполнения обязанностей налоговых агентов.

Объект налогообложения и налоговая база

Объект налогообложения при ЕСХН – это доходы, уменьшенные на расходы. Порядок определения доходов и расходов установлен статьей 346.5 Налогового кодекса РФ.

Налоговая база – это денежное выражение доходов, уменьшенных на величину расходов.

Датой получения доходов признается день поступления средств на счета в банках и (кассу), получения иного имущества (работ, услуг), имущественных прав, а также погашения задолженности иным способом (кассовый метод).

Расходами признаются затраты после их фактической оплаты.

Доходы и расходы в валюте пересчитываются в рубли по курсу ЦБ РФ, установленному соответственно на дату получения доходов (дату осуществления расходов). Доходы, полученные в натуральной форме, учитываются исходя из цены договора с учетом рыночных цен, определяемых правилами ст. 105.3 НК.

Налоговую базу можно уменьшить за налоговый период на сумму убытка, полученного по итогам предыдущих налоговых периодов. Налогоплательщики вправе осуществлять перенос убытка на будущие налоговые периоды в течение 10 лет, следующих за тем налоговым периодом, в котором получен этот убыток.

Организации обязаны вести учет показателей своей деятельности, необходимых для исчисления налоговой базы и суммы ЕСХН, на основании данных бухгалтерского учета.

Индивидуальные предприниматели бухгалтерский учет могут не вести, но обязаны вести учет доходов и расходов для целей исчисления налоговой базы по ЕСХН в книге учета доходов и расходов индивидуальных предпринимателей, применяющих ЕСХН. Форма и Порядок заполнения этой книги утверждены Приказом Минфина России от 11 декабря 2006 года N 169н.

Обращаем внимание!

С 1 января 2017 года налогоплательщики, применяющие ЕСХН, могут учитывать в расходах затраты на проведение независимой оценки квалификации работников. Соответствующие изменения внесены Федеральным законом от 03.07.2016 N 251-ФЗ в пп. 26 п. 2 ст. 346.5 НК РФ.

Налоговый период

Налоговый период – календарный год.

Отчетный период – полугодие.

Налоговые ставки

Налоговая ставка по ЕСХН установлена Налоговым кодексом в размере 6% и неизменна в общем случае.

Однако с 2015 года для Крыма и Севастополя введена возможность понижения ставки ЕСХН. На период 2015-2016 гг. этих власти регионов могли уменьшить ставку до 0%. На период 2017-2021 гг. уменьшение возможно лишь до 4%.

В 2016 году и в Севастополе, и в республике Крым была установлена ставка налога при ЕСХН в размере 0,5%.

В 2017 году Законами республики Крым и г. Севастополя ставка ЕСХН повышена до минимальных 4%.

Обращаем внимание!

По п. 2 ст. 346.8 НК РФ ставка по ЕСХН, установленная законами Крыма и Севастополя на 2017 г., не будет повышаться до 2021 г., то есть в течение всего этого периода она будет равна 4%.

Порядок исчисления и уплаты ЕСХН. Отчетность

При применении ЕСХН налог исчисляется как соответствующая налоговой ставке процентная доля налоговой базы. Налогоплательщик должен сам рассчитать налог по правилам, установленным НК РФ.

По итогам отчетного периода необходимо рассчитать сумму авансового платежа, исходя из налоговой ставки и фактически полученных доходов, уменьшенных на величину расходов, рассчитанных нарастающим итогом с начала налогового периода до окончания полугодия. Аванс должен быть уплачен не позднее 25 календарных дней со дня окончания отчетного периода.

По истечении налогового периода налогоплательщики представляют налоговые декларации и уплачивают ЕСХН в налоговые органы:

- организации – по месту своего нахождения;

- индивидуальные предприниматели – по месту своего жительства.

Сдать налоговую декларацию и уплатить налог за предыдущий год нужно не позднее 31 марта года.

Форма налоговой декларации утверждена приказом ФНС России от 28.07.2014 N ММВ-7-3/384@. Может подаваться как в бумажном, так и в электронном виде.

При прекращении деятельности в качестве сельхозтоваропроизводителя, организация или индивидуальный предприниматель должны уплатить налог и подать декларацию по ЕСХН не позднее 25-го числа месяца, следующего за тем, в котором согласно уведомлению прекращена деятельность.

Обращаем внимание!

Налогоплательщики, среднесписочная численность работников которых за предшествующий календарный год превышает 100 человек, а также вновь созданные организации, численность работников которых превышает указанный предел, представляют налоговые декларации и расчеты только в электронной форме. Это же правило распространяется и на крупнейших налогоплательщиков.

Подробнее о сдаче электронной отчетности можно посмотреть здесь.

С полным списком федеральных операторов электронного документооборота, действующих на территории определенного региона, можно ознакомиться на официальном сайте Управления ФНС России по субъекту РФ.

ЕСХН: что нового в 2017 году?

С 1 января 2017 года налогоплательщики, применяющие ЕСХН, могут учитывать в расходах затраты на проведение независимой оценки квалификации работников. Соответствующие изменения внесены Федеральным законом от 03.07.2016 N 251-ФЗ в пп. 26 п. 2 ст. 346.5 НК РФ.

В 2017 году Законами республики Крым и г. Севастополя ставка ЕСХН повышена до минимально возможных 4% и согласно п. 2 ст. 346.8 НК РФ ставка по ЕСХН, больше не будет повышаться до 2021 г., то есть в течение всего этого периода она будет равна 4%.

Обращаем внимание!

При уплате недоимок по всем налогам с 1 октября 2017 года изменяются правила начисления пеней. При длительной просрочке предстоит уплачивать большие суммы пеней – это касается недоимок, возникших после 1 октября 2017 года. Изменения внесены в правила расчета пеней, которые установлены для организаций п. 4 ст. 75 НК РФ.

Если, начиная с указанной даты, просрочить платеж более чем на 30 дней, пени предстоит рассчитывать так:

- исходя из 1/300 ставки рефинансирования ЦБ РФ, действующей в период с 1-го по 30-й календарные дни (включительно) такой просрочки;

- исходя из 1/150 ставки рефинансирования ЦБ РФ, актуальной в период начиная с 31-го календарного дня просрочки.

При просрочке в 30 календарных дней и меньше юрлицо заплатит пени исходя из 1/300 ставки рефинансирования ЦБ РФ.

Изменения предусмотрены Федеральным законом от 01.05.2016 N 130-ФЗ.

При уплате недоимок до 1 октября 2017 года количество дней просрочки не имеет значения, ставка в любом случае составит 1/300 ставки рефинансирования ЦБ. Напомним, что с 2016 года ставка рефинансирования равна ключевой ставке.

НК РФ Статья 346.3. Порядок и условия начала и прекращения применения единого сельскохозяйственного налога

1. Организации и индивидуальные предприниматели, изъявившие желание перейти на уплату единого сельскохозяйственного налога со следующего календарного года, уведомляют об этом налоговый орган по месту нахождения организации или месту жительства индивидуального предпринимателя не позднее 31 декабря календарного года, предшествующего календарному году, начиная с которого они переходят на уплату единого сельскохозяйственного налога.

В уведомлении указываются данные о доле дохода от реализации произведенной ими сельскохозяйственной продукции (от оказания услуг сельскохозяйственным товаропроизводителям, указанных в подпункте 2 пункта 2 статьи 346.2 настоящего Кодекса), включая продукцию первичной переработки, произведенную ими из сельскохозяйственного сырья собственного производства, или данные о доле доходов от реализации сельскохозяйственной продукции собственного производства членов сельскохозяйственных потребительских кооперативов, включая продукцию первичной переработки, произведенную этими кооперативами из сельскохозяйственного сырья собственного производства членов этих кооперативов, а также от выполненных работ (оказанных услуг) для членов этих кооперативов в общем доходе от реализации товаров (выполнения работ, оказания услуг), полученном ими по итогам календарного года, предшествующего году, в котором подается уведомление о переходе на уплату единого сельскохозяйственного налога.

Налогоплательщики – организации, сведения о которых внесены в единый государственный реестр юридических лиц на основании статьи 19 Федерального закона от 30 ноября 1994 года N 52-ФЗ “О введении в действие части первой Гражданского кодекса Российской Федерации”, изъявившие желание перейти на уплату единого сельскохозяйственного налога с 1 января 2015 года или с 1 января 2016 года, в уведомлении о переходе на уплату единого сельскохозяйственного налога данные о доле дохода от реализации произведенной ими сельскохозяйственной продукции (от оказания услуг сельскохозяйственным товаропроизводителям, указанных в подпункте 2 пункта 2 статьи 346.2 настоящего Кодекса), включая продукцию первичной переработки, произведенную ими из сельскохозяйственного сырья собственного производства, или данные о доле доходов от реализации сельскохозяйственной продукции собственного производства членов сельскохозяйственных потребительских кооперативов, включая продукцию первичной переработки, произведенную этими кооперативами из сельскохозяйственного сырья собственного производства членов этих кооперативов, а также от выполнения работ (оказания услуг) для членов этих кооперативов в общем доходе от реализации товаров (выполнения работ, оказания услуг), полученном ими за 2013 и 2014 годы соответственно, не указывают.

2. Вновь созданная организация и вновь зарегистрированный индивидуальный предприниматель вправе уведомить о переходе на уплату единого сельскохозяйственного налога не позднее 30 календарных дней с даты постановки на учет в налоговом органе, указанной в свидетельстве о постановке на учет в налоговом органе, выданном в соответствии с пунктом 2 статьи 84 настоящего Кодекса. В этом случае организация и индивидуальный предприниматель признаются налогоплательщиками с даты постановки их на учет в налоговом органе, указанной в свидетельстве о постановке на учет в налоговом органе.

Организации, сведения о которых внесены в единый государственный реестр юридических лиц на основании статьи 19 Федерального закона от 30 ноября 1994 года N 52-ФЗ “О введении в действие части первой Гражданского кодекса Российской Федерации”, изъявившие желание перейти на уплату единого сельскохозяйственного налога с 1 января 2015 года, вправе уведомить об этом налоговый орган не позднее 1 февраля 2015 года.

Организации, сведения о которых внесены в единый государственный реестр юридических лиц на основании статьи 19 Федерального закона от 30 ноября 1994 года N 52-ФЗ “О введении в действие части первой Гражданского кодекса Российской Федерации” с учетом части 4 статьи 12.1 Федерального конституционного закона от 21 марта 2014 года N 6-ФКЗ “О принятии в Российскую Федерацию Республики Крым и образовании в составе Российской Федерации новых субъектов – Республики Крым и города федерального значения Севастополя”, вправе уведомить об этом налоговый орган не позднее 1 апреля 2015 года.

3. Организации и индивидуальные предприниматели, не уведомившие о переходе на уплату единого сельскохозяйственного налога в сроки, установленные пунктами 1 и 2 настоящей статьи, не признаются налогоплательщиками.

Налогоплательщики не вправе до окончания налогового периода перейти на иной режим налогообложения, если иное не установлено настоящей статьей.

4. Если по итогам налогового периода налогоплательщик не соответствует условиям, установленным пунктами 2, 2.1, 5 и 6 статьи 346.2 настоящего Кодекса, он считается утратившим право на применение единого сельскохозяйственного налога с начала налогового периода, в котором допущено нарушение указанного ограничения и (или) выявлено несоответствие установленным условиям.

При этом ограничения по объему дохода от реализации произведенной налогоплательщиком сельскохозяйственной продукции (от оказания услуг сельскохозяйственным товаропроизводителям, указанных в подпункте 2 пункта 2 статьи 346.2 настоящего Кодекса), в том числе от реализации сельскохозяйственной продукции собственного производства членов сельскохозяйственных потребительских кооперативов, включая продукцию первичной переработки, произведенную налогоплательщиком из сельскохозяйственного сырья собственного производства, в том числе продукцию первичной переработки, произведенную сельскохозяйственным потребительским кооперативом из сельскохозяйственного сырья собственного производства членов данного кооператива, а также от выполненных работ (услуг) для членов данных кооперативов определяются исходя из всех осуществляемых им видов деятельности.

Налогоплательщик, утративший право на применение единого сельскохозяйственного налога, в течение одного месяца после истечения налогового периода, в котором допущено нарушение указанного в абзаце первом настоящего пункта ограничения и (или) несоответствие требованиям, установленным пунктами 2, 2.1, 5 и 6 статьи 346.2 настоящего Кодекса, должен за весь налоговый период произвести перерасчет налоговых обязательств по налогу на добавленную стоимость, налогу на прибыль организаций, налогу на доходы физических лиц, налогу на имущество организаций, налогу на имущество физических лиц в порядке, предусмотренном законодательством Российской Федерации о налогах и сборах для вновь созданных организаций или вновь зарегистрированных индивидуальных предпринимателей. Указанный в настоящем абзаце налогоплательщик уплачивает пени за несвоевременную уплату указанных налогов и авансовых платежей по ним в следующем порядке:

- в случае, если налогоплательщик по итогам налогового периода нарушил требования, установленные пунктами 2 и 2.1 статьи 346.2 настоящего Кодекса, и не произвел в установленном абзацем третьим настоящего пункта порядке перерасчет подлежащих уплате сумм налогов, то пени начисляются за каждый календарный день просрочки исполнения обязанности по уплате соответствующего налога начиная со следующего дня после установленного абзацем третьим настоящего пункта срока перерасчета подлежащих уплате сумм налогов;

- в случае, если организация или индивидуальный предприниматель нарушили требования, установленные пунктами 5 и 6 статьи 346.2 настоящего Кодекса для перехода на уплату единого сельскохозяйственного налога, и необоснованно применяли данный налог, то пени начисляются за каждый календарный день просрочки исполнения обязанности по уплате налога (авансового платежа по налогу), который должен был уплачиваться в соответствии с общим режимом налогообложения, начиная со дня, следующего за установленным законодательством о налогах и сборах днем уплаты соответствующего налога (авансового платежа по налогу) в налоговом периоде, в котором необоснованно применялся единый сельскохозяйственный налог.

4.1. Налогоплательщики вправе продолжать применять единый сельскохозяйственный налог в следующем налоговом периоде в случае:

1) если у вновь созданной организации или вновь зарегистрированного индивидуального предпринимателя, перешедших на уплату единого сельскохозяйственного налога в порядке, установленном пунктом 2 настоящей статьи, в первом налоговом периоде отсутствовали доходы, учитываемые при определении налоговой базы;

2) если в текущем налоговом периоде налогоплательщиком не было допущено нарушения ограничений и (или) несоответствия требованиям, установленным пунктами 2, 2.1, 5 и 6 статьи 346.2 настоящего Кодекса.

5. Налогоплательщик обязан сообщить в налоговый орган о переходе на иной режим налогообложения, осуществленном в соответствии с пунктом 4 настоящей статьи, в течение пятнадцати дней по истечении отчетного (налогового) периода.

6. Налогоплательщики, уплачивающие единый сельскохозяйственный налог, вправе перейти на иной режим налогообложения с начала календарного года, уведомив об этом налоговый орган по местонахождению организации (месту жительства индивидуального предпринимателя) не позднее 15 января года, в котором они предполагают перейти на иной режим налогообложения.

7. Налогоплательщики, перешедшие с уплаты единого сельскохозяйственного налога на иной режим налогообложения, вправе вновь перейти на уплату единого сельскохозяйственного налога не ранее чем через один год после того, как они утратили право на уплату единого сельскохозяйственного налога.

8. Утратил силу с 1 января 2019 года.

9. В случае прекращения налогоплательщиком предпринимательской деятельности, в отношении которой применялась система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог), он обязан уведомить о прекращении такой деятельности с указанием даты ее прекращения налоговый орган по месту нахождения организации или месту жительства индивидуального предпринимателя в срок не позднее 15 дней со дня прекращения такой деятельности.

ЕСХН: как применять и отчитываться в 2021 году

Единый сельскохозяйственный налог (ЕСХН) — система налогообложения для организаций и предпринимателей сферы сельского хозяйства. Ей посвящена глава 26.1 Налогового кодекса. Система введена для облегчения налоговой нагрузки и является добровольным выбором субъектов сельского хозяйства.

Кто может применять

Налоговая система разработана для сельскохозяйственных производителей. Таковыми могут считаться:

- Организации и предприниматели, удовлетворяющие условиям:

- они производят, осуществляют переработку (первичную и последующую) и реализацию сельскохозяйственной продукции (если организация самостоятельно не производит продукцию сельского хозяйства, а лишь занимается ее переработкой и реализацией, то на ЕСХН она перейти не может);

- в году, который предшествует переходу на ЕСХН, доля доходов от реализации такой продукции в общем доходе должна составлять не менее 70%.

- Организации и предприниматели, оказывающие вспомогательные услуги в области сельского хозяйства (по ОКВЭД). Доля дохода от оказания этих услуг должна составлять не менее 70% в общем объеме дохода. К вспомогательным сельскохозяйственным услугам относится:

- в части растениеводства — подготовка полей, посев, возделывание, выращивание, опрыскивание, обрезка, уборка урожая и так далее;

- в области животноводства — выпас, обследование, перегонка, содержание сельскохозяйственных животных и уход за ними.

- Сельскохозяйственные кооперативы Это перерабатывающие, торговые, снабженческие, садовнические, огороднические, животноводческие потребительские кооперативы с долей доходов от этих видов деятельности не менее 70%.

- Субъекты рыбного хозяйства:

- градо- и поселкообразующие рыбохозяйственные организации;

- производственные кооперативы рыбохозяйственной сферы;

- рыбохозяйственные предприятия и ИП (к этой категории сельхозпроизводителей предъявляются особые требования).

Субъекты хозяйственной деятельности не могут применять ЕСХН, если они:

- производят подакцизную продукцию;

- осуществляют деятельность по организации азартных игр;

- являются казенными, бюджетными или автономными учреждениями.

Перечень продукции, которая в целях применения ЕСХН относится к сельскохозяйственной, утвержден постановлением Правительства РФ от 25 июля 2006 года № 458.

Что заменяет

В следующей таблице мы перечислили, какие налоги заменяются ЕСХН для организаций и предпринимателей.

Таблица 1. Какие налоги заменяет ЕСХН

Налог

Комментарий

Для организаций

Для предпринимателей

Будучи освобождены от указанных в таблице налогов, субъекты на ЕСХН продолжают исполнять роль налоговых агентов. В частности, они уплачивают НДФЛ за своих сотрудников.

Как перейти

Основным критерием возможности перехода на ЕСХН служит отнесение субъекта к сельскохозяйственным товаропроизводителям с долей дохода от этой деятельности не менее 70% в общем объеме дохода. Никаких других условий, в том числе по объему выручки или численности работников, не установлено.

Для перехода на ЕСХН в налоговый орган по месту нахождения или по месту жительства подается уведомление. Сделать это нужно до 31 декабря года, предшествующего началу применения режима. Вновь зарегистрированные субъекты могут подать уведомление о переходе на ЕСХН в течение 30 дней с даты постановки на учет. Если в установленные законом сроки уведомление не подано, применять ЕСХН субъект не может.

Если же субъект подал уведомление и стал плательщиком ЕСХН, к нему применяются следующие правила:

- Отказаться от режима, то есть перейти на другую налоговую систему, он не сможет до окончания года. Чтобы сменить режим, нужно будет подать в ИФНС уведомление не позднее 15 января.

- Если по окончании года субъект перестает соответствовать условиям, позволяющим ему применять ЕСХН, то право на эту систему он теряет с начала года, в котором это произошло.

- Утративший право на ЕСХН налогоплательщик должен самостоятельно сообщить в ИФНС о том, что переходит на иной налоговый режим. Это нужно сделать в течение 15 дней по истечении налогового периода.

- Вернуться к применению ЕСХН можно будет не раньше, чем через год после того, как право на него было утеряно.

Как исчислить налог

Объектом обложения ЕСХН является разница между доходами и расходами. Что именно включается в доходы и расходы, определено в статье 346.5 НК РФ. Доходы учитываются кассовым методом, то есть признаются на день поступления. Расходы — после их фактической оплаты. Доходы и расходы суммируются с начала года нарастающим итогом.

Если в предыдущих налоговых периодах субъект получил убыток, он может на его сумму уменьшить налоговую базу. Убыток можно переносить на будущие периоды в течение 10 лет.

Когда налоговая база исчислена, к ней применяется налоговая ставка 6%.

Уплата налога

Налоговым периодом по ЕСХН является календарный год, отчетным — полугодие. По итогам полугодия налогоплательщики должны рассчитать сумму авансового платежа. Уплачивается аванс в течение 25 дней после окончания отчетного периода, то есть до 25 июля. По окончании года рассчитывается итоговая сумма ЕСХН. Уплатить ее нужно не позднее 31 марта года, следующего за отчетным.

Декларация по ЕСХН

Один раз в год плательщики подают декларацию по ЕСХН в ИФНС по месту регистрации организации или месту жительства ИП. Срок подачи — до 31 марта года, следующего за отчетным. При прекращении деятельности в качестве сельхозпроизводителя декларация подается субъектом не позже 25 числа следующего месяца.

Форма декларации и порядок ее заполнения утверждены Приказом ФНС от 28.07.2014 № ММВ-7-3/384@ (в ред. приказа ФНС от 01.02.2016 № ММВ-7-3/51@). Отчет состоит из титульного листа и 4-х разделов:

- Раздел 1. Указывается сумма аванса по ЕСХН, а также сумма налога к доплате либо к уменьшению, рассчитанная по итогам года.

- Раздел 2. Приводится расчет налога.

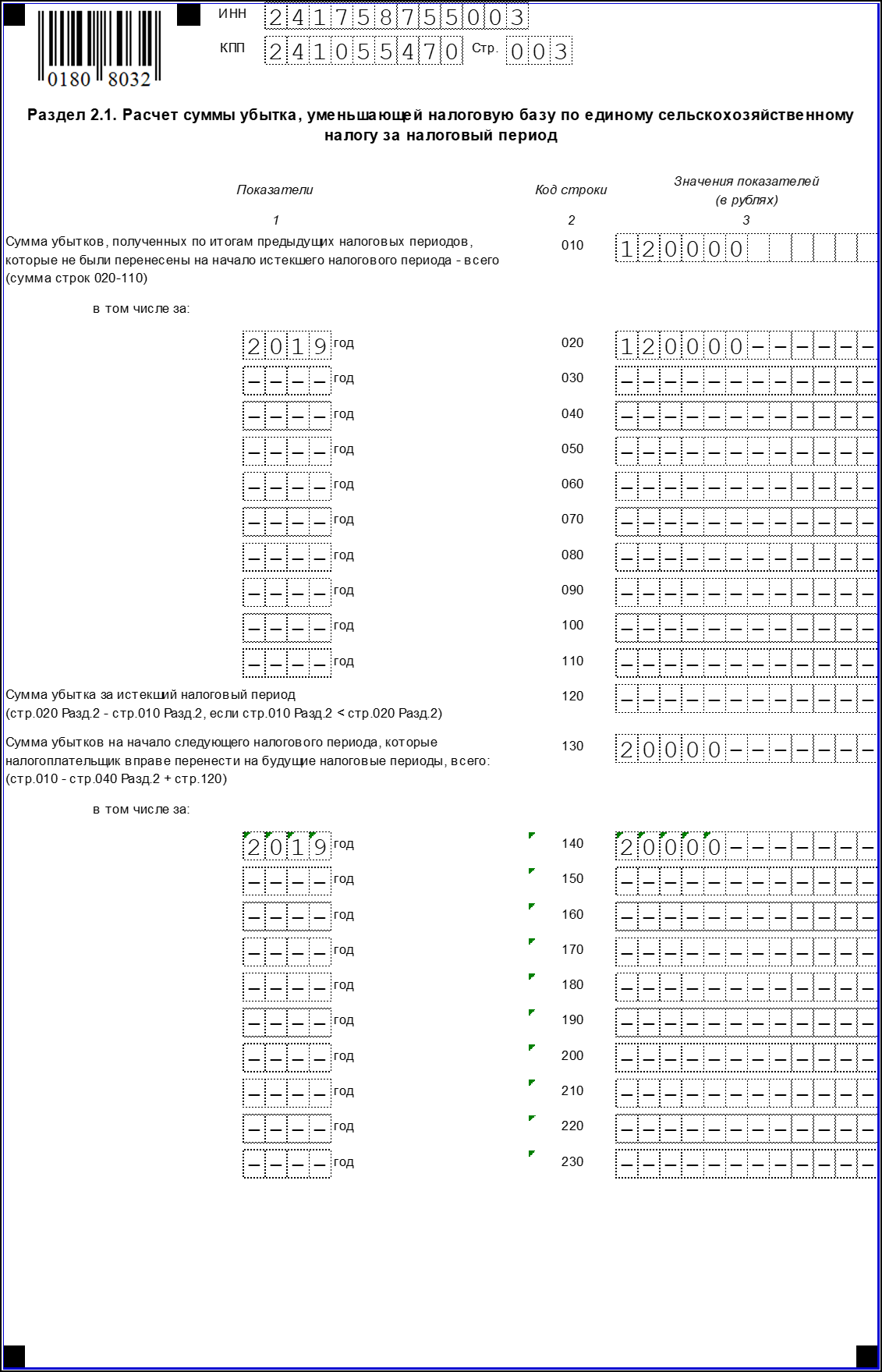

- Раздел 2.1. Приводится сумма убытка за предыдущие периоды.

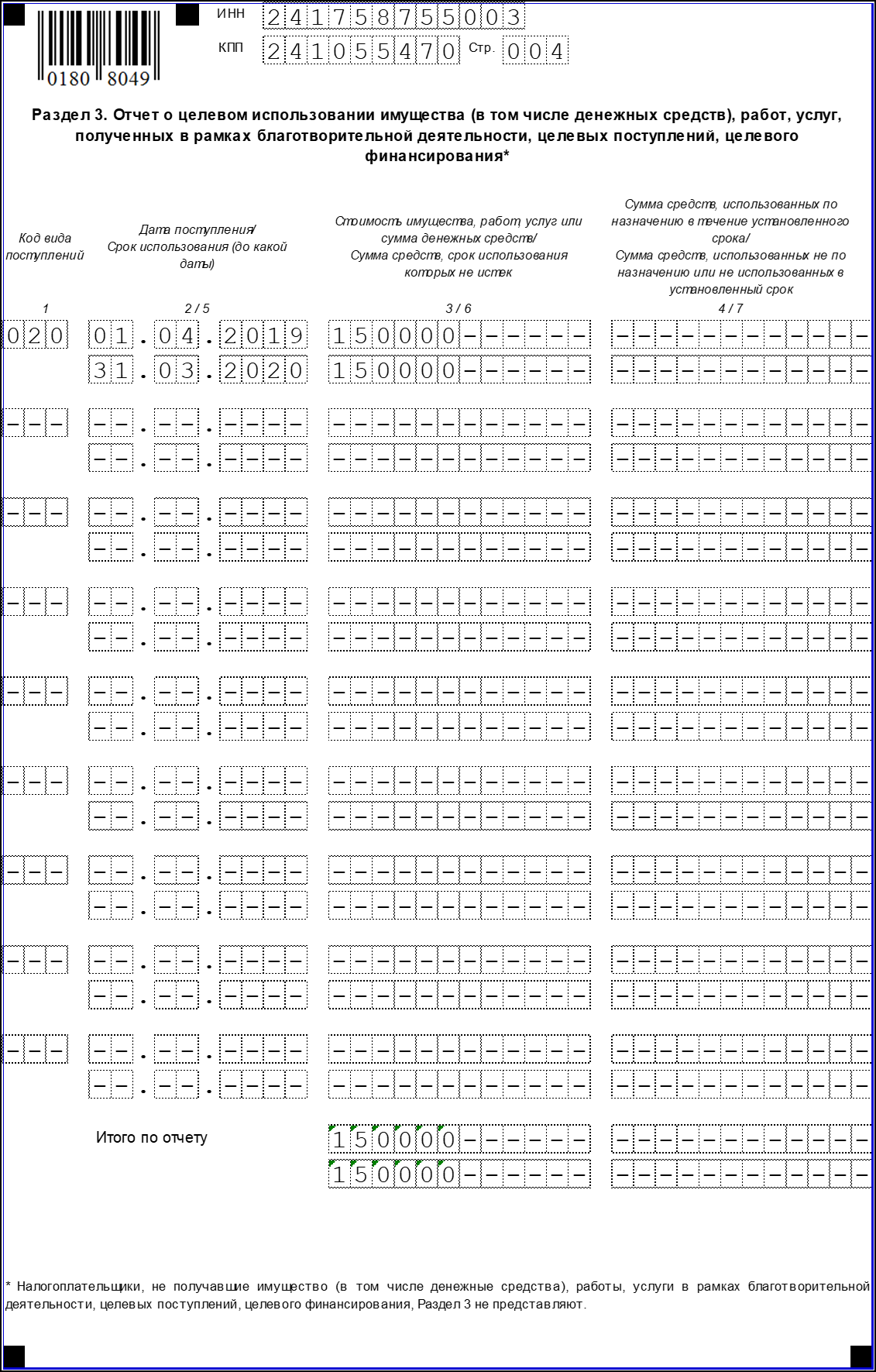

- Раздел 3. Отчет о целевом использовании имущества, полученного в рамках благотворительной деятельности, целевого финансирования либо целевых поступлений. Если налогоплательщик в отчетном году не получал такого имущества, в том числе денежных средств, то этот раздел не заполняет.

Титульный лист

Титульный лист

Общие правила заполнения

При заполнении декларации по ЕСХН следует придерживаться таких правил:

- Все листы начиная с титульного, должны быть пронумерованы.

- На каждом листе должны быть указаны ИНН и КПП.

- В каждом поле указывается один показатель. Если его нет, ставится прочерк.

- При ручном заполнении позволено использовать синие, черные и фиолетовые чернила. Следует использовать только заглавные буквы.

- При заполнении на компьютере применяется шрифт Courier New 16 — 18 пунктов.

- Все суммы указываются в рублях, копейки отбрасываются (до 50 к.) либо округляются до полного рубля (более 50 к.).

- Исправления ошибок в декларации не допускается.

- При распечатывании каждая страница должна располагаться на отдельном листе.

- Степлером документы лучше не скреплять.

Особенности декларации по ЕСХН

В следующей таблице собраны правила и особенности заполнения отчета.

Таблица 2. Особенности заполнения разделов декларации по ЕСХН

Строка / Графа

Что указывать

Титульный лист

Раздел 1

Раздел 2

Раздел 2.1

Раздел 3

Санкции

Если не подать декларацию по ЕСХН в срок, может быть наложен штраф по статье 119 НК РФ в размере 5%-30% от неуплаченной суммы за каждый полный или неполный месяц просрочки. Минимальная сумма штрафа — 1 тыс. рублей.

За неуплату налога грозит наказание по статье 122 НК РФ. Это штраф в размере 20%-40% от суммы неуплаченного налога.

Образец заполнения декларации ЕСХН

Титульный лист

Титульный лист  Раздел 1 и 2

Раздел 1 и 2  Раздел 2.1

Раздел 2.1  Раздел 3

Раздел 3

Ещё материалы по теме

Форма РСВ с 2022 года и учёт коронавирусных расходов

Нерабочая неделя в связи с коронавирусом: срок уплаты налогов и сдачи отчётов

Когда и как сдавать отчёт о прослеживаемости товаров

Leave a Reply Отменить ответ

Отчетность

- ФНС

- 2-НДФЛ

- Справка о доходах

- 6-НДФЛ

- Декларация по УСН (доходы-расходы)

- Декларация по УСН (доходы)

- Сведения о среднесписочной

- Декларация по НДС

- Декларация по ЕНВД

- Декларация по ЕСХН

- Единая (упрощенная) декларация

- Налог на прибыль

- Налог на имущество

- Расчет по страховым взносам

- Бухгалтерская отчетность

- Бухгалтерский баланс

- Отчет о финансовых результатах

- ПФР

- СЗВ-СТАЖ

- СЗВ-КОРР

- СЗВ-ИСХ

- ОДВ-1

- СЗВ-М

- СЗВ-ТД

- ФСС

- 4-ФСС

Последнее

Форма РСВ с 2022 года и учёт коронавирусных расходов

Учёт расходов на профилактику коронавируса: на вакцинацию от COVID-19, анализы и не только. Новые формы отчётности с 2022 года: форма РСВ, декларация по налогу на прибыль.

Приказ о приёме на работу больше не обязателен

С 22 ноября приказ о приёме на работу не является обязательным документом согласно новому закону, который вносит изменения в ст. 68 ТК РФ.

Изменения в расчёте налога на прибыль

В 2022-ом году вступят в силу изменения в учёте субсидий, затрат на санаторно-курортное лечение, начислении амортизации, а также переносе убытков.

КФХ в 2020: бухучет и налогообложение

Крестьянское фермерское хозяйство является таким же налогоплательщиком, как любая другая коммерческая организациям. Специфика деятельности, безусловно, влияет на выбор системы налогообложения и ведение бухгалтерского учета.

В 2020 году для КФХ доступны ОСНО, УСН и профильный режим ЕСХН. Последний актуален для товаропроизводителей. В целом, КФХ может называться организация, деятельность которой связана с производством, переработкой, реализацией сельскохозяйственной, животноводческой продукции.

Специфичная первичка

Бухгалтерский учет в фермерском хозяйстве предусматривает обработку первичных документов, отражение финансово-хозяйственных операций в базе, ведение регистров, выполнение проводок, формирование и сдачу отчетности. На первичке стоит остановиться более подробно.

Применение ряда документов обусловлено особенностями деятельности фермерского хозяйства. Так, бухгалтеру КФХ приходится сталкиваться с путевыми листами Ф412 АПК, реестрами отправки зерна с поля, накопительными ведомостями поступления урожая, ведомостями движения сырья, актами на сортировку, просушку и т.п. Также к учету принимаются лимитно-заборные карты, акты списания материалов, акты оприходования приплода (актуально для животноводства).

Бухгалтер КФХ должен иметь соответствующие компетенции, опыт ведения учета у сельскохозяйственного товаропроизводителя. В противном случае не избежать грубых ошибок и связанных с ними налоговых, финансовых, юридических и репутационных последствий.

Общие учетные моменты

Так или иначе бухгалтерский учет фермерского хозяйства крутится вокруг товарно-материальных ценностей. Специалисты контролируют данные о поступлении, об использовании материалов. Особое внимание уделяется затратам при получении продукции, определению себестоимости. Специфика деятельности КФХ требует учитывать при отражении бухгалтерских данных естественную убыль сырья или сельхозпродукции.

Первичные данные, как правило, в учете отражаются в количественном измерении. Определение себестоимости произведенной продукции имеет ряд особенностей. Свои нюансы в данном случае имеют растениеводство, животноводство, переработка сырья.

Налогообложение фермерской деятельности

При выборе системы налогообложения учитывается специфика деятельности КФХ, предполагаемый доход, оборот и другие факторы. ОСНО чаще всего используется при утрате права на ЕСХН или упрощенку. Режим является базовым. При регистрации он выбирается автоматически. Для перехода на УСН или сельхозналог налогоплательщик подает соответствующее заявление в ИФНС в установленный срок.

Кому доступны спецрежимы? Всем фермерским хозяйствам, которые соответствуют условиям, установленным действующим законодательством. Для применения УСН, например, есть ограничения по обороту, величине ОС, среднесписочной численности. Применение ЕСХН возможно при определенном размере доли сельскохозяйственной продукции.

Признание доходов и расходов при упрощенке и сельхозналоге осуществляется кассовым методом. При ОСНО может использоваться метод начисления. Основным налогом при УСН является налог, заменяющий налог на прибыль, НДС. При ЕСХН КФХ платит сельхозналог. Хозяйства на ОСНО рассчитывают налог на прибыль и другие налоги.

Налоговая база при упрощенке может определяться с учетом доходов или разницы между доходами и расходами. Для пользователей ЕСХН доступен один способ ее определения – доходы минус расходы. Аналогичным способом определяется налоговая база при ОСНО.

Чаще всего фермерские хозяйства работают на сельхозналоге. Это обусловлено наличием ряда преференций, в том числе по уплате отдельных налогов (НДС, имущественного и других). Также к преимуществам режима стоит отнести упрощенный порядок отчетности и ведения бухучета.

Особенности применения ЕСХН

Сельхозналог может использоваться только хозяйствами, для которых соответствующая деятельность является основной. Доля доходов от реализации сельскохозяйственной продукции должна быть 70% или больше.

Действующие КФХ, пользователи УСН или ОСНО, на ЕСХН могут перейти с начала нового календарного года. Новым компаниям рекомендуется подавать заявление на смену режима налогообложения одновременно с регистрационными документами.

Отчитываться перед налоговой пользователям ЕСХН приходится раз в год – в марте. В декларацию ЕСХН вносятся сводные данные, согласно книге учета доходов, расходов. При этом важно учитывать наличие ограничений по допустимым затратам.

Ставка сельхозналога составляет 6%. Платится он в два этапа: авансовый платеж – до 25 июля текущего года, фактический – до 1 апреля года, следующего за отчетным. В случае просрочки налогоплательщику начисляется пеня.

Штрафные санкции предусмотрены и за непредставление декларации, неуплату налогов. Забыли сдать отчет и рассчитаться с бюджетом? Будьте готовы заплатить 20% от начисленной суммы налога.

Актуальные нюансы бухучета

А теперь самое время разобраться со спецификой бухгалтерского учета. Начнем, пожалуй, с имущества. Если КФХ работает на ЕСН или ЕСХН, обязанность учитывать данные по имуществу в отдельных регистрах не возникает. Для пользователей ОСНО такой учет остается актуальным.

Формы внутреннего учета имущества КФХ определяют самостоятельно. Чаще всего используются книги формы 1-КХ. В отдельных разделах учитываются данные по участкам, многолетним насаждениям, ОС, оборудованию, технике, транспорту, оборотным средствам. Также отдельным видом имущества является продуктивный, рабочий скот и скот на откорме.

НМА тоже подлежат обязательному учету. Их стоимость формируется в том же порядке, что и ОС. Первоначальная стоимость определяется по фактическим затратам на приобретение. К нематериальным активам фермерского хозяйства относятся авторские права, селекционные инновации для производства, переработки продукции, лицензии (в том числе на ПО), патенты на сорта растений, права на использование природных ресурсов.

НМА включаются в состав расходов путем отнесения амортизации. Срок их использования определяется периодом ожидаемого получения экономической выгоды.

Еще одной обязательной учетной статьей является оплата труда работников фермерского хозяйства. Трудовые отношения оформляются в соответствии с ТК. Для зарплатного учета значение имеют такие первичные документы, как табель рабочего времени, наряды на проведение работ, путевые, учетные листы, реестры и ведомости расчета зарплаты.

КФХ имеет статус юридического лица или ИП с правом найма работников. В учете оплаты труда используются первичные документы для учета персонала и его труда:

- Табели учета рабочего времени.

- Наряды на проведение сдельных работ.

- Путевые листы транспортного средства.

- Реестры и учетные листы.

- Ведомости для расчета и выдачи заработной платы.

Суммы, полученные работниками по оплате труда, подлежат обложению налогом с доходов. КФХ выступает по отношению к персоналу налоговым агентом, имеет обязанность по удержанию налога и уплате его в бюджет.

Страховые взносы КФХ и периодичность отчетности

Суммы начисленной заработной платы персоналу хозяйства облагаются страховыми взносами, перечисляемыми в фонды. Ставка каждого из вида взносов определяется в зависимости от выбранной системы налогообложения. Взносы и отчетность по ним перешли под администрирование ИФНС. В ФСС контроль осуществляется только по отчислениям по травматизму и профзаболеваниям, о чем необходимо представлять сокращенный отчет.

Расстаемся с ЕСХН, восстанавливаем НДС

Условия для перехода на уплату ЕСХН перечислены в статье 346.2 Налогового кодекса. Не вправе применять ЕСХН организации и индивидуальные предприниматели, если они занимаются производством подакцизных товаров или игорным бизнесом, а также бюджетные учреждения (п. 6 ст. 346.2 НК РФ).

И самое главное требование – доля дохода, полученного от реализации произведенной сельскохозяйственной продукции, в общем доходе от реализации товаров (работ, услуг) должна быть не меньше 70 процентов (п. 2 ст. 346.2 НК РФ).

Соответствие этим условиям проверяется в конце года. Если какое-нибудь из них нарушено, то плательщик ЕСХН считается утратившим право на применение спецрежима с начала года (п. 4 ст. 346.3 НК РФ). Это значит, что с начала года фирма или ИП применяет основной режим налогообложения, следовательно, нужно пересчитать все налоги, а именно:

– НДС;

– налог на прибыль;

– НДФЛ;

– налог на имущество.

Налоги пересчитываются в порядке, предусмотренном для вновь созданных организаций или вновь зарегистрированных индивидуальных предпринимателей (п. 4 ст. 346.3 НК РФ).

Алгоритм перехода

Первое, что вам предстоит сделать, это пересчитать «общережимные» налоги за весь год с самого начала.

Второе – подать в вашу налоговую инспекцию заявление о перерасчете налоговых обязательств и переходе на общий режим налогообложения. Сделать это нужно до 20 января следующего года.

И последнее – заплатить рассчитанные суммы налогов и авансовых платежей по ним и отчитаться перед налоговой до 1 февраля (письмо ФНС России от 15 января 2009 г. № ВЕ-22-3/16@).

Отчитаться по налогам нужно отдельными декларациями по каждому авансовому платежу и по налогу в целом.

Обратите внимание: уплачивать налоги нужно разными платежными поручениями: отдельно по налогу и по каждому авансовому платежу, так, как если бы вы весь год применяли общий режим. С той только разницей, что все платежи можно совершить одним днем.

В случае утраты права на ЕСХН обязательства по налогу на добавленную стоимость пересчитываются исходя из норм главы 21 Налогового кодекса. Поэтому стоимость реализованных товаров (работ, услуг), переданных имущественных прав в период применения системы налогообложения для сельскохозяйственных товаропроизводителей нужно увеличить на 10 или 18 процентов.

Суммы НДС, принятые к вычету до перехода на уплату ЕСХН, не подлежат восстановлению (уплате в бюджет). При переходе обратно на ОСН суммы НДС, предъявленные по товарам (работам, услугам), включая ОС и НМА, приобретенным до перехода, не подлежат вычету (п. 8 ст. 346.3 НК РФ).

Если фирма по итогам 2010 года утрачивает право на уплату ЕСХН, то считается, что она применяет ОСН с начала истекшего 2010 года, а значит, может принять к вычету суммы НДС по товарам (работам, услугам), имущественным правам, включая основные средства и нематериальные активы, принятым на учет с 1 января 2010 года (письмо ФНС России от 15 января 2009 г. № ВЕ-22-3/16@).

В I квартале 2010 года объем выручки от реализации в целом составил 3 600 000 руб. (в том числе 3 000 000 руб. подлежит обложению по налоговой ставке 10%), во II квартале – 4 500 000 руб. (в том числе 3 000 000 руб. подлежит обложению по налоговой ставке 10%), в III квартале – 3 700 000 руб. (в том числе 1 000 000 руб. подлежит обложению по налоговой ставке 10%), в IV квартале – 3 000 000 руб. (операций, подлежащих налогообложению по налоговой ставке 10%, нет).

Сумма НДС по принятым на учет с 1 января 2010 года товарам (работам, услугам), имущественным правам, включая ОС и НМА, приобретенным для осуществления облагаемых НДС операций, подлежащая вычету в соответствии с главой 21 Налогового кодекса, в I квартале 2010 года составила 164 000 руб., во II квартале – 218 000 руб., в III квартале – 219 000 руб., в IV квартале – 218 000 руб.

Сумма НДС за 2010 год составит:

за I квартал – 408 000 руб. (3 000 000 x 10% + 600 000 x 18%);

за II квартал – 570 000 руб.(3 000 000 x 10% + 1 500 000 x 18%);

за III квартал – 586 000 руб.(1 000 000 x 10% + 2 700 000 x 18%);

за IV квартал – 540 000 руб. (3 000 000 x 18%)

Примечание. В целях исчисления НДС под суммой выручки как от реализации сельскохозяйственной продукции, так и от иной деятельности следует понимать сумму отгруженных (выполненных, оказанных), переданных с 1 января по 31 декабря 2010 года товаров (работ, услуг), имущественных прав вне зависимости от оплаты, а также предоплату, полученную в этом периоде за предстоящую отгрузку товаров (выполнение работ, оказание услуг), передачу имущественных прав (ст. 154, 167 НК РФ) .

Сумма НДС за 2010 год, подлежащая уплате в бюджет в январе 2011 года, составит:

за I квартал – 244 000 руб. (408 000 – 164 000);

за II квартал – 352 000 руб.(570 000 – 218 000);

за III квартал – 367 000 руб.(586 000 – 219 000);

за IV квартал – 322 000 руб. (540 000 – 218 000).

При этом исчисленный в январе 2011 года НДС за I – III кварталы 2010 года уплачивается в бюджет до 31 января 2011 года включительно, а НДС за IV квартал – равными долями не позднее 20-го числа каждого из трех месяцев, следующих за истекшим налоговым периодом с учетом пункта 4 статьи 346.3 Налогового кодекса (п. 1 ст. 174 НК РФ):

– 107 300 руб. (1/3 от 322 000 руб.) – по сроку до 31 января 2011 года;

– 107 300 руб. (1/3 от 322 000 руб.) – по сроку до 20 февраля 2011 года;

– 107 400 руб. (1/3 от 322 000 руб., с учетом округления) – по сроку до 20 марта 2011 года.

ОС и НМА

Особые правила расчета остаточной стоимости основных средств и нематериальных активов предусмотрены в случае возврата на основной режим налогообложения. Рассмотрим ситуацию, когда фирма перешла с ОСН на уплату ЕСХН, а потом обратно.

При переходе на основой режим у фирмы могут остаться основные средства и нематериальные активы, расходы на приобретение которых не были полностью включены в базу по ЕСХН. Остаточную стоимость этих ОС и НМА следует учесть на дату перехода на ОСН, рассчитав ее по формуле (п. 8 ст. 346.6 НК РФ):

Доходы и расходы при методе начисления

При переходе на основной режим налогообложения с использованием метода начисления при расчете налога на прибыль для бывших плательщиков ЕСХН установлены особые правила. Так, в налоговую базу по прибыли нельзя включать деньги, полученные после перехода на ОСН, если вы уже включили их в состав доходов при расчете единого сельскохозяйственного налога.

Расходы, осуществленные после перехода на основной режим, вычитаются из налоговой базы по прибыли на дату их осуществления независимо от даты оплаты.

Примечание. При переходе на основной режим убыток, полученный плательщиком ЕСХН, принять нельзя .

Штрафы и пени

Налоговый кодекс освобождает налогоплательщиков, утративших право на применение ЕСХН, от уплаты пеней и штрафов за несвоевременную уплату налогов и авансовых платежей по ним при утрате статуса сельскохозяйственного товаропроизводителя. Если же на уплату ЕСХН перешел недобросовестный налогоплательщик, заведомо знавший, что не отвечает всем требованиям главы 26.1 Налогового кодекса, ему придется отвечать по всей строгости (ст. 75 НК РФ).

Заплатить восстановленные налоги нужно до 1 февраля 2011 года. Тем, кто не уложится в установленный срок, придется платить штрафы и пени, даже если они «слетели» с ЕСХН нечаянно.

Е. Ирхина,

редактор-эксперт

Материалы предоставлены редакцией журнала “Практическая бухгалтерия”

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Этапы развития коллектива (по А.Н. Лутошкину)

«ПЕСЧАНЫЕ РОССЫПИ»Дунет ветер посильнее- разнесет песчинки в сторону. Есть группы ребят очень похожие на такие россыпи. Вроде все вместе, а присмотришься- каждый сам по себе.

«МЯГКАЯ ГЛИНА»В группе, которая находиться на этой стадии, уже возникают внутренние связи между ребятами. Но сами ребята без подсказки действовать не могут.

«МЕРЦАЮЩИЙ МАЯК»В группе выделяется актив, цели становятся общими, в ряде случаев она уже действует как настоящий коллектив. Здесь преобладает желание работать сообща, бывать вместе. Уже есть на кого опереться. Однако, ребятам не всегда хватает сил собраться, проявить настойчивость.

«АЛЫЙ ПАРУС»это новый этап формирования коллектива. Это символ устремленности вперед, дружеской верности. В таком коллективе живут и действуют по принципу «Один за всех и все за одного».

«ГОРЯЩИЙ ФАКЕЛ»настоящий коллектив не удовлетворен собственным благополучием и, не дождавшись просьб и призывов, спешат на помощь к тому, кто бескорыстно стремится принести помощь людям, всему обществу, высоко подняв над собой факел, освещающий дорогу другим.

А.С. Макаренко выделяет несколько стадий (этапов) развития коллектива

Первая стадия– становление коллектива (стадия первоначального сплочения). В это время коллектив выступает прежде всего как цель воспитательных усилий педагога, стремящегося организационно оформленную группу превратить в коллектив. Первая стадия считается завершенной, когда в коллективе выделился и заработал актив, воспитанники сплотились на основе общей цели, общей деятельности и общей организации.

На второй стадии усиливается влияние актива. Теперь уже актив не только поддерживает требования педагога, но и сам предъявляет их к членам коллектива, руководствуясь своими понятиями о том, что приносит пользу, а что — ущерб интересам коллектива. Для второй стадии характерна стабилизация структуры коллектива. Коллектив в это время выступает уже как целостная система, в ней начинают действовать механизмы самоорганизации и саморегуляции. Он уже способен требовать от своих членов определенных норм поведения, при этом круг требований постепенно расширяется.

Таким образом, на второй стадии развития коллектив уже выступает как инструмент целенаправленного воспитания определенных качеств личности.В развитии коллектива неизбежны скачки, остановки, движения вспять.

Третья и последующие стадии характеризуют расцвет коллектива. Они отличаются рядом особых качеств, достигнутых на предыдущих этапах развития. Чтобы подчеркнуть уровень развития коллектива на этой стадии, достаточно указать на уровень и характер требований, предъявляемых друг к другу членами коллектива более высокие требования к себе, чем к своим товарищам. Одно это уже свидетельствует о достигнутом уровне воспитанности, устойчивости взглядов, суждений, привычек. Если коллектив доходит до этой стадии развития, то он формирует целостную, нравственную личность. На данной стадии коллектив превращается в инструмент индивидуального развития каждого из его членов.

4-АЯ СТАДИЯ Т.О., Процесс развития коллектива рассматривается отнюдь не как плавный процесс перехода от одной стадии к другой. Между стадиями нет четких границ-возможности для перехода к последующей стадии создаются в рамках предыдущей. Каждая последующая стадия в этом процессе не сменяет предыдущую, а как бы добавляется к ней. Коллектив не может и не должен останавливаться в своем развитии, даже если он достиг очень высокого уровня. Поэтому некоторые педагоги выделяют четвертую и последующие стадии движения. На этих стадиях каждый школьник сам предъявляет к себе определенные требования, выполнение нравственных норм становится его потребностью, процесс воспитания переходит в процесс самовоспитания

Проблема развития группы получила свое специфическое решение в психологической теории коллектива. Особенность именно такого подхода продиктована двумя обстоятельствами. С одной стороны, определенной традицией исследования коллектива в отечественной науке. Эта традиция в свою очередь имеет два источника. Первый — постановка проблемы коллектива в марксистском обществоведении, где ей придано определенное идеологическое содержание: в работах Маркса впервые была высказана мысль о том, что коллектив — специфическая форма организации людей социалистического общества. Для Маркса подлинная коллективность невозможна в условиях существования антагонистических классов, коллективный труд как труд свободный основан на общественной собственности. Следовательно, подлинная коллективность, в полном смысле этого слова, может быть реализована лишь в социалистическом обществе, и, соответственно, коллективы могут быть формой организации людей только в таком обществе. Согласно Марксу, буржуазное общество знает лишь «суррогаты коллективности» и в качестве таких «суррогатов» разнообразные групповые образования, которые, естественно, не могут дать материал для анализа специфических характеристик коллектива.

Особое качество группы, связанной общей деятельностью, есть продукт развития группы. Тот факт, что это особое качество группы, высший уровень ее развития было обозначено термином «коллектив», есть лишь дань упомянутой традиции. Хотя в сегодняшних условиях нашего общества предложенное в марксистском употреблении понятие «коллектив» весьма спорно (может ли быть «коллектив частной фирмы» или «коллектив совместного российско-американского предприятия»?), в обыденной речи оно сохраняется. Нет оснований отказаться от него и в социальной психологии, учитывая отмеченную специфику его содержания.

Что же касается разработки проблемы в истории отечественной науки, то там содержится много полезного, в частности в работах А.С. Макаренко, где наряду с решением педагогических проблем коллектива совершенно четко был обозначен и тот специфически социально-психологический аспект исследования, который впоследствии был принят советской психологией. Важнейший признак коллектива, по Макаренко, — это не любая совместная деятельность, а социально-позитивная деятельность, отвечающая потребностям общества. Поэтому первым признаком коллектива как группы особого рода является именно его направленность, которая обеспечивает особое качество личностей, в него входящих, а именно — их целеустремленность, что и позволяет создать организацию с соответствующими органами управления и выделением лиц, уполномоченных на выполнение определенных функций.

Этапы развития коллектива по Лутошкину

Стадии развития коллектива (по Лутошкину)

Одним из важных критериев оценки деятельности классного руководителя является сформированный классный коллектив. Уровни развития детского коллектива интересно представлены в работах Анатолия Николаевича Лутошкина, который предложил диагностику через образное определение стадий развития коллектива:

Суть диагностики такова.

Классный руководитель предлагает учащимся ознакомиться с образными описаниями различных стадий развития коллективов. Далее ребятам предлагается определить, на какой стадии развития находится их собственный коллектив.

Формирование классного коллектива по методике А.Н.Лутошкина

- «Горящий факел» (коллектив)

- «Алый парус» (коллектив)

- «Мерцающий маяк»

- Мягкая глина

- Песчаная россыпь

Одним из важных критериев оценки деятельности классного руководителя является сформированный классный коллектив. Уровни развития детского коллектива интересно представлены в работах Анатолия Николаевича Лутошкина, который предложил диагностику через образное определение стадий развития коллектива:

Суть диагностики такова.

Классный руководитель предлагает учащимся ознакомиться с образными описаниями различных стадий развития коллективов. Далее ребятам предлагается определить, на какой стадии развития находится их собственный коллектив.

1 ступень. «Песчаная россыпь»

Присмотритесь к песчаной россыпи – сколько песчинок собрано вместе и в то же время каждая из них сама по себе. Подует ветерок – отнесёт часть песка, что лежит с краю, подальше, дунет ветер посильней – разнесёт песок в стороны, пока кто-нибудь не сгребёт его в кучу.

Бывает так и в группах людей. Там тоже каждый как песчинка: вроде все вместе, и в то же время каждый сам по себе. Нет того, что сцепляло бы, соединяло людей. Люди ещё мало знают друг друга или просто не решаются, а быть может, и не желают пойти навстречу друг другу

Нет общих интересов, общих дел. Нет того центра, вокруг которого бы происходило объединение, сплочение людей, где бы каждый чувствовал, что он нужен другому и сам нуждается во внимании других.

Группа эта существует формально, не принося радости и удовлетворения всем, кто в неё входит.

2 ступень. «Мягкая глина»

Известно, что мягкая глина – материал, который сравнительно легко поддаётся воздействию, и из него можно лепить различные изделия. В руках хорошего мастера этот материал превращается в красивый сосуд, в прекрасное изделие. Но если к нему не приложить никаких усилий, то он может оставаться и простым куском глины. В группе, находящейся на этой ступени, заметны первые усилия по сплочению коллектива.

Не всё получается у организаторов, нет достаточного опыта совместной работы. Зачастую скрепляющее звено здесь – формальная дисциплина и требования старших. Отношения, в основном, доброжелательные, хотя и не скажешь, что ребята всегда внимательны друг к другу, редко приходят на помощь друг другу. Существуют замкнутые приятельские группировки, которые мало общаются друг с другом, нередко конфликтуют.

Хорошего организатора пока нет, или ему трудно себя проявить, так как по-настоящему его некому поддержать.

3 ступень. «Мерцающий маяк»

В штормовом море маяк и опытному, и начинающему мореходу приносит уверенность: курс выбран правильно, так держать! Заметьте, маяк горит не постоянно, а периодически выбрасывает пучки света, как бы говоря: я здесь, я готов прийти на помощь.

Формирующийся коллектив тоже подаёт каждому сигналы «так держать» и каждому готов прийти на помощь.

В такой группе преобладает желание трудиться сообща, помогать друг другу, быть вместе. Но желание – это ещё не всё. Дружба, товарищеская взаимопомощь требуют постоянного горения, а не одиночных, пусть даже частых вспышек. В то же время в группе уже есть на кого опереться, есть актив. Часто такая группа выделяется среди других групп своей «непохожестью», индивидуальностью.

Однако встречающиеся трудности часто прекращают деятельность группы.

Недостаточно проявляется инициатива, редко вносятся предложения по улучшению дел в группе, ей бывает трудно найти во всём общий язык

Мы видим проявление активности всплесками, да и то не у всех.

4 ступень. «Алый парус»

Алый парус – символ устремлённости вперёд, неуспокоенности, дружеской верности. Здесь живут и действуют по принципу «один за всех и все за одного».

Дружеское участие и заинтересованность делами друг друга сочетаются с принципиальностью и взаимной требовательностью.

Командный состав парусника – знающие и надёжные организаторы. У большинства в группе проявляется чувство гордости за коллектив, все переживают, когда кого-нибудь постигнет неудача.

Группа живо интересуется, как обстоят дела в других группах. Бывает, что приходит на помощь, когда об этом попросят.

Хотя группа и сплочена, но бывают такие моменты, когда она не готова идти наперекор бурям и ненастьям.

Не всегда хватает мужества признать свои ошибки сразу, но постепенно положение может быть исправлено.

5 ступень. «Горящий факел»

Горящий факел – это живое пламя, горючим материалом которого являются тесная дружба, отличное взаимопонимание, деловое содружество.

Да, здесь хорошо проявляются все качества коллектива, которые мы видели на ступени «Алый парус».

Но это ещё не всё.

Светить можно и для себя, пробираясь сквозь заросли, но разве можно чувствовать себя счастливым, если рядом кому-то трудно, если позади тебя группы, которым нужна помощь? Настоящим коллективом можно назвать лишь такую группу, которая не замыкается в узких рамках пусть и дружного, сплочённого объединения. Настоящий коллектив – тот, где люди сами видят, когда они нужны, и сами бескорыстно приходят на помощь; где нет равнодушных, если другим плохо; где делают всё, чтобы принести пользу людям.

Обработка полученных данных.

На основании ответов школьников педагог может определить по пятибалльной шкале (соответствующей пяти ступеням развития коллектива) степень их удовлетворённости своим коллективом, узнать, как оценивают школьники его спаянность, единство в достижении общественно значимых целей.

Вместе с тем удается определить тех ребят, которые недооценивают или переоценивают (по сравнению со средней оценкой) уровень развития коллективистских отношений, довольных и недовольных этими отношениями.