Работник-инвалид: льготы, увольнение, отпуска, ИПР, больничный

Каждый работодатель может столкнуться с тем, что когда-нибудь один из его сотрудников, утратив полностью или частично свою трудоспособность, представит справку об инвалидности. В каких случаях такой труженик подлежит увольнению, а в каких он может продолжить работу? На что может рассчитывать работающий инвалид?

Начнем с того, что инвалид – это лицо, которое имеет нарушение здоровья со стойким расстройством функций организма. Такое нарушение обусловлено заболеваниями, последствиями травм или дефектами. Оно приводит к ограничению жизнедеятельности и вызывает необходимость социальной защиты человека (ст. 1 Закона от 24 ноября 1995 г. № 181-ФЗ (далее – Закон № 181-ФЗ)).

Человеку, признанному инвалидом, выдают справку-подтверждение факта установления инвалидности, с указанием ее группы. Вместе со справкой он получает индивидуальную программу реабилитации.

Инвалидность и ее группу устанавливают специальные федеральные учреждения – бюро медико-социальной экспертизы (далее – МСЭ). Направить гражданина в такое бюро могут:

- организация, оказывающая лечебно-профилактическую помощь, независимо от ее организационно-правовой формы;

- орган, осуществляющий пенсионное обеспечение;

- орган социальной защиты населения.

Справка, подтверждающая факт установления инвалидности, выдается по определенной форме. Она утверждена приказом Минздравсоцразвития России от 24 ноября 2010 г. № 1031н.

Проверка справки и ИПР

Сначала необходимо проверить справку об инвалидности и индивидуальную программу реабилитации (далее – ИПР) инвалида на наличие в них подписей и печатей. Эти документы должны быть подписаны руководителем бюро МСЭ, где работник проходил экспертизу, и заверены печатью данного бюро. После проверки документов их копии следует хранить в личном деле работника-инвалида.

ИПР имеет для инвалида рекомендательный характер. Он вправе отказаться от того или иного вида, формы и объема реабилитационных мероприятий, а также от реализации программы в целом (ст. 11 Закона № 181-ФЗ). Поэтому работник может принести на работу только справку об инвалидности, чтобы получить общие инвалидные льготы, предусмотренные Трудовым кодексом.

ИПР инвалида включает в себя отдельные виды, формы, объемы, сроки и порядок реализации медицинских, профессиональных и других реабилитационных мер. Их цель – восстановление, компенсация нарушенных или утраченных функций организма, восстановление, компенсация способностей инвалида к выполнению опре деленных видов деятельности (ст. 11 Закона № 181-ФЗ).

Отказ инвалида от ИПР в целом или от реализации отдельных ее частей освобождает работодателя от ответственности за исполнение такой программы. При этом инвалид не вправе рассчитывать на получение компенсации в размере стоимости реабилитационных мероприятий, предоставляемых бесплатно (ст. 11 Закона № 181-ФЗ).

ИПР инвалида нужно реализовать независимо от организационно-правовых форм и форм собственности работодателя. Значит, потребуется сделать все, чтобы создать работнику условия труда, которые прописаны в его ИПР.

Также потребуется сделать отметку о выполнении (или невыполнении) конкретных реабилитационных мероприятий. Отметка должна быть заверена подписью ответственного лица, например, руководителя компании, кадровика, бухгалтера, и печатью организации.

Законное увольнение

Признание работника полностью неспособным к труду в соответствии с медицинским заключением является обстоятельством, при котором трудовой договор подлежит прекращению. Основание – пункт 5 части 1 статьи 83 Трудового кодекса.

Классификации и критерии, используемые при проведении МСЭ, определены приказом Минздравсоцразвития России от 23 декабря 2009 г. № 1013н.

Допустим, работника признали инвалидом со способностью к трудовой деятельности 3-й степени. Способность к трудовой деятельности – способность трудиться в соответствии с требованиями к содержанию, объему, качеству и условиям выполнения работы. Ограничение способности к трудовой деятельности 3-й степени подразумевает неспособность к любому труду или его невозможность (противопоказанность). Такая степень ограничения одной из основных категорий жизнедеятельности человека относится к I группе инвалидности. В этом случае с таким работником можно расторгнуть трудовой договор на основании пункта 5 части 1 статьи 83 Трудового кодекса.

Ограничение способности к трудовой деятельности 1-й степени предполагает, что работник в состоянии трудиться в обычных условиях при снижении квалификации, тяжести, напряженности или уменьшении объема работы. А также неспособность сотрудника продолжать работу по основной профессии при сохранении возможности в обычных условиях труда выполнять трудовую деятельность более низкой квалификации. Такая степень ограничения соответствует III группе инвалидности.

Ограничение способности к трудовой деятельности 2-й степени подразумевает способность к выполнению трудовой деятельности в специально созданных условиях труда с использованием вспомогательных технических средств или с помощью других лиц. Такая степень ограничения соответствует II группе инвалидности.

Значит, если работника признали инвалидом II или III группы, то его можно уволить по собственному желанию на основании статьи 80 или по соглашению сторон на основании статьи 78 Трудового кодекса.

Перевод на другую работу

Работник, признанный инвалидом, может продолжить работу, но только в тех условиях труда, которые рекомендованы ему в ИПР. При этом ИПР могут быть предусмотрены два варианта. Первый – изменение условий труда без изменения условий трудового договора. Второй – изменение условий трудового договора, в том числе перевод на другую работу.

Изменения условий трудового договора нужно оформить соглашением.

Если нет возможности создать инвалиду те условия, которые указаны в ИПР, сотрудника нужно перевести на другую работу.

Если такая возможность есть и сотрудник дал на то свое согласие, с ним следует заключить соглашение о переводе. Потребуется также издать приказ о переводе по форме № Т-5. Данные унифицированные формы утверждены постановлением Госкомстата России от 5 января 2004 г. № 1.

Перевод работника на другую работу отражают в разделе III его личной карточки по форме № Т-2*.

Перевод не состоялся

При отсутствии подходящей вакансии либо отказе работника от перевода трудовой договор с ним подлежит расторжению. В таком случае в качестве основания увольнения указывается пункт 8 части 1 статьи 77 Трудового кодекса.

Уведомлять сотрудника об увольнении заранее в подобной ситуации нет необходимости.

Однако право всех работников на получение в разумные сроки сведений о прекращении их работы по найму предусмотрено пунктом 4 статьи 4 части II Европейской социальной хартии, ратифицированной Законом от 3 июня 2009 г. № 101-ФЗ. Таким образом, приняв решение об увольнении работника-инвалида, его все-таки следует предупредить заранее. До истечения срока этого предупреждения работодатель обязан отстранить сотрудника от прежней работы. В период такого отстранения заработная плата не начисляется (ст. 76 ТК РФ).

Заявления сотрудника для издания приказа о прекращении трудового договора не нужно. Он издается на основании медицинского заключения. С приказом работника нужно ознакомить под роспись. Если нет возможности довести приказ до сведения или же сотрудник попросту отказывается ознакомиться с ним под роспись, на приказе обязательно нужно сделать об этом отметку.

Кстати, по требованию работника ему нужно будет представить заверенную копию приказа об увольнении.

Днем прекращения трудового договора во всех случаях является последний день работы, за исключением случаев, когда сотрудник фактически не работал, но за ним сохранялось место работы (должность). Значит, трудовой договор прекращается в день, указанный в приказе об увольнении, даже если в этот день сотрудник был отстранен от работы.

Установление в коллективных или индивидуальных трудовых договорах условий труда инвалидов, которые бы ухудшали положение инвалидов по сравнению с другими работниками, не допускается. Речь идет, в частности, об оплате труда, режиме рабочего времени и времени отдыха, продолжительности ежегодного и дополнительного оплачиваемых отпусков и др.

В день прекращения трудового договора необходимо произвести с сотрудником расчет, в том числе выплатить компенсацию за неиспользованный отпуск. Удержание за неотработанные дни отпуска рассматриваемому работнику, если отпуск ему был предоставлен авансом, не производится.

Выходное пособие выплачивается в размере двухнедельного среднего заработка.

Если сотрудник в день увольнения не работал, то соответствующие суммы должны быть выплачены не позднее следующего дня после предъявления им требования о расчете.

В день прекращения трудового договора сотруднику выдается его трудовая книжка. В ней следует сделать такую запись: «Уволен в связи с отсутствием у работодателя работы, необходимой в соответствии с медицинским заключением, выданным в порядке, установленном федеральными законами и иными нормативными правовыми актами Российской Федерации, пункт 8 части первой статьи 77 Трудового кодекса». Именно этот вариант заполнения трудовой предусмотрен в пункте 5.2 Инструкции по заполнению трудовых книжек (утв. постановлением Минтруда России от 10 октября 2003 г. № 69).

Если в день прекращения трудового договора выдать трудовую книжку не удалось (например, сотрудника не оказалось на рабочем месте), работнику необходимо направить уведомление о необходимости явиться за трудовой книжкой либо дать согласие на отправление ее по почте. Со дня направления указанного уведомления работодатель освобождается от ответственности за задержку выдачи трудовой книжки.

Льготы работнику-инвалиду

Льготы сотруднику-инвалиду предоставляются на основании справки об инвалидности, независимо от наличия ИПР. Они предусмотрены Трудовым кодексом и Законом № 181-ФЗ.

Запись обо всех льготах, на которые сотрудник имеет право как инвалид, с указанием номера и даты выдачи справки об инвалидности и ИПР (в случае ее представления) следует внести в раздел IX личной карточки сотрудника-инвалида по форме № Т-2.

Ежегодный отпуск

В общем случае ежегодный основной оплачиваемый отпуск составляет 28 календарных дней. Инвалидам же предоставляется ежегодный отпуск не менее 30 календарных дней (ст. 115 ТК РФ, ст. 23 Закона № 181-ФЗ). Причем такой удлиненный отпуск полагается независимо от того, был ли сотрудник инвалидом в течение всего рабочего года, за который ему предоставляется отпуск, или нет.

Следует иметь в виду, что если после установления инвалидности сотрудник увольняется, то компенсацию за отпуск ему нужно выплатить пропорционально времени, когда он был признан инвалидом.

Допустим, часть рабочего года, за который предоставляется отпуск, приходится на период, когда сотрудник еще не был инвалидом. Тогда за эту часть ему предоставляется отпуск из расчета 28 календарных дней за рабочий год. А за ту часть, которая приходится на период после признания сотрудника инвалидом, – из расчета 30 календарных дней за рабочий год.

Отпуск за свой счет

В отличие от других сотрудников работник-инвалид имеет право не просить, а требовать отпуск без сохранения заработной платы; отказать в предоставлении такового нельзя. Мало того, на основании письменного заявления работник-инвалид может претендовать на неоплачиваемый отпуск до 60 календарных дней в году (ст. 128 ТК РФ).

Отметим, что вопрос о конкретном времени предоставления инвалиду отпуска за свой счет все-таки решается по соглашению сторон. Ведь Трудовой кодекс не устанавливает обязанности работодателя предоставить такому сотруднику отпуск без сохранения заработной платы именно в то время, на котором он настаивает.

Сокращенное время работы

Для инвалидов I и II групп устанавливается сокращенная продолжительность рабочего времени – не более 35 часов в неделю с сохранением полной оплаты труда (ст. 92 ТК РФ, ст. 23 Закона № 181-ФЗ). Продолжительность ежедневной работы (смены) для инвалидов должна соответствовать выданному медицинскому заключению, например, ИПР (ст. 94 ТК РФ).

Для обозначения сокращенного рабочего времени в табеле по форме № Т-12 или Т-13 и с пол ь зуе т с я : – или буквенный код «ЛЧ»; – или цифровой код «21».

Согласие на сверхурочные работы

Привлечение инвалидов к сверхурочным работам, работе в выходные дни и ночное время допускается только с их согласия и при условии, что такие работы не запрещены им по состоянию здоровья.

Инвалида нельзя привлечь к сверхурочной работе, работе в выходные и нерабочие праздничные дни, а также к работе в ночное время, если это прямо противопоказано ему по состоянию здоровья согласно представленной им ИПР. В ней учреждением МСЭ конкретизированы условия труда инвалида.

Допустим, сотрудник-инвалид не пожелал воспользоваться ИПР по месту работы и принес работодателю только справку об инвалидности, где ограничения на сверхурочную работу и прочие ограничения не фиксируются. Тогда такого сотрудника с его согласия можно привлечь к сверхурочной работе, работе в выходные и нерабочие праздничные дни и работе в ночное время.

Выплаты по больничным

«Обычному» работнику пособие по временной нетрудоспособности при утрате трудоспособности вследствие заболевания или травмы выплачивается за весь период временной нетрудоспособности до дня восстановления трудоспособности или установления инвалидности.

В случае с сотрудником-инвалидом все несколько сложнее. Работнику, признанному инвалидом, пособие по временной нетрудоспособности (за исключением заболевания туберкулезом) выплачивается не более четырех месяцев подряд или пяти месяцев в календарном году.

При заболевании указанных лиц туберкулезом пособие по временной нетрудоспособности выплачивается до дня восстановления трудоспособности или до дня пересмотра группы инвалидности вследствие заболевания туберкулезом.

А вот размер пособия по временной нетрудоспособности работникам-инвалидам определяется в обычном порядке.

Договор ГПХ: что это такое, как оформляется, риски и налоги

Все чаще работодатели предлагают оформление по договору ГПХ. Многие люди думают, что это вид трудового соглашения, но на самом деле нет. Мы расскажем, чем договор гражданско-правового характера отличается от трудового, какие риски он несет для работника и работодателя, кто и какие налоги платит и стоит ли соглашаться на работу по договору ГПХ с физическим лицом?

Статья будет длинной, но рекомендуем внимательно прочитать ее до конца. Это убережет от многих неприятностей.

Содержание статьи:

- Что такое ГПХ? Отличия от трудового договора

- Плюсы и минусы для работника

- Плюсы и минусы для заказчика

- Когда и с кем можно заключать ГПД?

- В каких случаях соглашение могут признать трудовым?

- Какие налоги нужно будет платить?

- Заключение договора, список документов

- Как проводится приемка работ

Что такое оформление по договору ГПХ и чем он отличается от трудового договора?

Договор гражданско-правового характера (сокращенно ГПХ) – это документ, который регулируется нормами Гражданского кодекса РФ. Суть его в том, что стороны прописывают в нем результат работы, который должен получить заказчик, имущественные отношения и другие вопросы, не вступая при этом в трудовые отношения.

Проще говоря, по договору ГПХ физическое лицо обязуется выполнить для организации или ИП определенные работы с определенным итогом. При этом сотрудником фирмы или ИП исполнитель являться не будет.

Виды договоров гражданско-правового характера:

- договоры подряда,

- договоры возмездного оказания услуг,

авторские договоры, например, на написание книги для издательства или статьи для журнала. Такие договоры могут заключаться с фрилансерами.

Нормы Трудового кодекса на договоры ГПХ не распространяются. Отношения между сторонами регулируются Частью 2 ГК РФ (главы 37-41). В документе не должны использоваться термины трудового законодательства.

Еще несколько важных особенностей ГПХ, которые отличают их от трудовых договоров:

- По гражданско-правовому договору главное – это результат, а не процесс. Обязательно устанавливается срок и определяется результат выполнения работы. По трудовому договору работник устраивается на конкретную должность, которая предусматривает выполнение определенных трудовых обязанностей.

- В договоре гражданско-правового характера должны быть сроки окончания действия соглашения (ст.708 и ст.783 ГК РФ). Трудовые договора в большинстве случаев не имеют конкретных сроков действия.

Каждому виду соглашений, которые могут носить гражданско-правовой характер, посвящена отдельная глава. ГК РФ дает точные определения основным понятиям – работа и услуга — в ст.703 и ст.779 соответственно.

Плюсы и минусы гражданско-правового договора для исполнителя

Плюсы ГПХ

Минусы ГПХ

Заказчик не может вмешиваться в работу исполнителя. Исключение – приемка промежуточных результатов.

Работник не оформляется в штат компании.

Возможность работать по гибкому графику. Главное – сделать работу вовремя и нужного качества.

Заказчик не обязан обеспечивать работника материалами, инструментом, предоставлять рабочее место. Все это нужно покупать за свой счет.

Можно привлекать третьих лиц для выполнения работ, совмещать работы в нескольких местах.

Нет социальных гарантий. Не выплачиваются отпускные, больничные, декретные. Нет доплат за сверхурочную работу. Заказчик не обязан предоставлять отпуск исполнителю.

Время выполнения работ по договору гражданско-правового характера включается в трудовой стаж. Соответственно, исполнитель может набирать необходимый стаж для получения страховой пенсии, а не социальной.

Заказчик не страхует исполнителя в ФСС (Фонд социального страхования) и не несет ответственности за производственные травмы, которые может получить исполнитель (если не согласится на это добровольно).

Договор ГПХ может предусматривать страхование на случай производственной травмы, если заказчик согласен добровольно оплачивать взносы в ФСС.

Оплата идет за результат, а не просто нахождение на рабочем месте, потраченное время и т.д. Заказчик может платить меньше МРОТ (минимальный размер оплаты труда в трудовом законодательстве).

Простота оформления на работу.

Период деятельности по ГПД (гражданско-правовой договор) не учитывается при начислении пособия по безработице.

Плюсы и минусы гражданско-правового договора для заказчика

Плюсы ГПХ

Минусы ГПХ

Нет социальной нагрузки. Не нужно оплачивать отпускные, больничные и т.д.

Заказчик не вправе вмешиваться в процесс, за исключением промежуточной приемки результатов.

Заказчик не платит страховые взносы в ФСС (если иное не указано в договоре ГПХ).

Нельзя привлечь сотрудника к ответственности за нарушение правил внутреннего распорядка, например, за опоздание.

Не нужно тратить средства на оборудование рабочего места.

Есть риск переквалификации договора ГПХ в трудовой договор с доначислением взносов в ФСС и пенями.

Не обязательно делать выплаты работникам два раза в месяц, как в случае с трудовым договором. Можно прописать выплату один раз после сдачи работ.

Нужно начислять и платить налоги в случае выплат по договору ГПХ физическому лицу. Соответственно, это некоторая нагрузка на бухгалтерию заказчика.

Не нужно вести кадровое делопроизводство.

Если в компании есть строгие рамки приема сотрудников по уровню образования, квалификации, опыту работы, то по договору ГПХ можно принять исполнителя, который не соответствует данным требованиям.

Когда и с кем можно заключать договор ГПХ?

Важно понимать, что ГПХ – это не трудовые отношения: предметом регулирования выступает результат, а не процесс деятельности.

Если заключение такого договора с юридическим лицом или ИП не вызывает никаких сомнений, то с физическим лицом ситуация сложнее. При этом не важно, какие услуги он предоставляет. Статья 15 ТК РФ устанавливает недопустимость маскировки трудовых отношений под гражданско-правовые.

Есть риск переквалификации договора ГПХ с физическим лицом в трудовой договор, если проверяющие посчитают, что заказчик и исполнитель на самом деле находятся в трудовых отношениях. Крайне важно, какие формулировки будут в договоре гражданско-правового характера и в актах, оформляемых по результатам выполнения работ. В любом случае при заключении договора ГПХ с физическим лицом заказчику лучше проконсультироваться с юристами о рисках и проверить все формулировки в документах.

По срокам действия договоров ГПХ не существует никаких строгих критериев. Временные рамки определяются при обсуждении, обоюдно.

Также этот договор может быть пролонгирован (продлен). При этом должно быть составлено дополнительное соглашение об изменения сроков выполнения работы.

В каких случаях договор ГПХ могут признать трудовым?

Переквалификация договора ГПХ – это как минимум неприятно, потому что гражданско-правовая сделка с работником имеет ряд больших плюсов. Такой персонал является внештатным. Это значит меньше кадровой работы, отсутствие обязанности оплачивать больничные и отпуска, в том числе декретный и детский. Не нужно даже предоставлять рабочее место.

В случае перевода соглашений в разряд трудовых придется доначислить взносы в ФСС и уплатить пени. Могут потребовать назначить сэкономленные социальные пособия.

Основные критерии для признания отношений трудовыми:

- В договоре ГПХ указана трудовая функция, а не конкретные работы и результаты. Например, прописано, что исполнитель пишет тексты в целом, а должны быть прописаны конкретные тексты (например, копирайтер обязуется подготовить текст о компании и описания для карточек товаров в количестве 50 штук).

- Исполнитель получает одинаковую оплату каждый месяц. Это выглядит странно, т.к. по договору ГПХ объем работ обычно варьируется и не может каждый месяц совпадать.

- Исполнитель систематически выполняет одну и ту же работу. Спектр его задач не меняется.

iИсполнитель работает на территории заказчика, имеет там оборудованное рабочее место. - В соглашении нет обязательных пунктов, например, о сроках выполнения работ.

- В договоре прописаны правила внутреннего распорядка.

- Исполнителю предоставляется отпуск, оплачивается больничный или выдается премия, что может получать только штатный сотрудник, оформленный по ТК РФ.

- Имеется упоминание о подчиненности штатным сотрудникам компании-заказчика.

Исполнитель по договору ГПХ направляется в командировку, ему выплачиваются командировочные.

Какие налоги платит работодатель по договору ГПХ?

Если выплата производится физическому лицу, то из гонорара необходимо удерживать и платить НДФЛ в размере 13%. Если заказчиком выступает организация, то данный налог рассчитывает и переводит в бюджет заказчик, поскольку в этом случае он является налоговым агентом.

Например, вознаграждение по договору ГПХ составляет 10000 рублей. По факту заказчик переведет работнику на 13% меньше, то есть 8700 руб. Сумму НДФЛ в размере 1300 руб. заказчик перечислит в бюджет.

Исключение – договор ГПХ, заключенный с ИП. В этом случае налоги с выплат по договору гражданско-правового характера оплачивает индивидуальный предприниматель.

Таблица 1. Налоги, которые нужно платить с выплат по договору гражданско-правового характера.

Начисляется или нет

НДФЛ (налог на доходы физических лиц)

Взносы в ПФ РФ (Пенсионный фонд России)

Взносы в ФФОМС (за медицину)

Взносы в ФСС (на страхование на случай временной нетрудоспособности и в связи с материнством)

Взносы в ФСС (на страхование от несчастных случаев на производстве и проф. заболеваний)

Начисляются, если это предусмотрено в договоре.

Важные нюансы по налогообложению выплат по договорам ГПХ:

- Физическое лицо, получая выплаты по договорам ГПХ, имеет право использовать стандартные налоговые вычеты. Например, вычет при покупке недвижимости, оплате обучения или медицинских услуг, включая услуги стоматолога, вычеты при наличии на иждивении несовершеннолетних детей. Таким образом можно снизить сумму подоходного налога, который переводится государству, или вернуть из бюджета уплаченные ранее налоги.

- Чтобы воспользоваться налоговыми вычетами, физическое лицо должно предоставить чеки на все расходы.

- Удержание и перечисление страховых взносов по договору ГПХ заказчиками осуществляется не в пользу различных фондов, а строго в налоговую инспекцию.

- Любые взносы платятся только в случае, если соглашение между исполнителем и заказчиком предполагает оказание услуг авторского характера или выполнение работ подряда. При оформлении соглашений в отношении аренды или денежного займа социальные платежи в бюджет местного образования не перечисляются.

При заключении сделки, целью которой является не только выполнение работ, но и передача прав на имущество, строки дохода второй стороны необходимо подразделять на облагаемое вознаграждение и не облагаемые финансовые поступления. Взносы будут удержаны только с первой части.

Как заключается договор ГПХ с физическим лицом? Какие документы необходимы при устройстве на работу?

Договор гражданско-правового характера заключается в письменной форме. Документ обязательно визируется сторонами. На каждом листе должны стоять подписи обеих сторон. Печать ставится только при наличии. Участие нотариуса не требуется.

Ни в коем случае не нужно фиксировать факт заключения ГПД в трудовой книжке, поскольку ГПХ – это не трудовой договор.

Если что-то понадобилось поменять уже в заключенном соглашении, необходимо подготовить дополнительное соглашение, где отразить все изменения в работе. Допсоглашение должны подписать обе стороны.

Список документов, который предоставляет исполнитель при устройстве на работу по договору ГПХ:

- Паспорт.

- СНИЛС.

Оригиналы документов передавать заказчику не нужно. Ему достаточно ксерокопий или сканов, т.к. документы необходимы, чтобы указать их в договоре и при перечислении налогов. Если вы сомневаетесь в надежности заказчика, особенно при устройстве на удаленную работу, вначале проверьте контрагента, а потом принимайте решение – предоставлять информацию о себе или нет.

На какой срок можно заключить договор ГПХ?

Договор может быть заключён на любой срок и в любое время, без ограничения сумм и сроков выплат.

Какие условия необходимо обязательно прописать?

Обязательно должны быть прописаны:

- Предмет соглашения.

- Продолжительность работ (сроки).

- Обязанности, ответственность, права сторон.

- Условия оплаты.

- Условия и порядок изменения договора.

- Условия расторжения.

Из указанного содержания именно пункт о длительности сделки говорит о договоре ГПХ как разовом и нетрудовом документе.

Порядок приема работ по договору гражданско-правового характера

Принимаются выполненные работы (услуги) по акту приемки-передачи выполненных работ (услуг).

За нарушение сроков выполнения работ с подрядчика может взыскиваться неустойка в виде штрафа или пеней. В случае причинения ущерба имуществу заказчика подрядчик должен возместить убытки в полном объеме.

Кроме того, в отличие от трудового договора, по договорам подряда или возмездного оказания услуг исполнитель несет риск случайной гибели или случайного повреждения результата выполненной работы до ее приемки заказчиком.

Порядок расторжения договора ГПХ

В этой части статьи мы расскажем, как правильно расторгнуть договор ГПХ и какие нюансы есть в этом процессе.

- Договор оказания услуг может расторгнуть в одностороннем порядке и заказчик, и исполнитель, если один оплатит другому понесенные расходы. Расторгнуть подряд в одностороннем порядке вправе только заказчик, если оплатит расходы подрядчика.

- Как расторгнуть договор ГПХ, если обе стороны решили прекратить сотрудничество? В этом случае оформляется письменное соглашение о расторжении. Порядок расторжения может быть прописан в договоре ГПХ. Тогда стороны действуют по описанным правилам.

Расторгнуть договор ГПХ через суд можно только в случае, если вторая сторона против или не отвечает на уведомление о расторжении в установленный соглашением срок или в течение 30 дней, если срок не установлен.

В отличие от трудового договор ГПХ сам себя регулирует в части порядка расторжения сторонами. Данные условия могут прописываться в одном из пунктов или находиться в составе «прав сторон».

Обычно договор предусматривает определенные гарантии сторон на случай, если исполнитель начнет работу над заказом, а клиент решит отказаться от проекта. Пункты соглашения могут предусматривать компенсации или другие санкции к стороне-инициатору разрыва взаимоотношений. Если такого пункта нет, сторона должна написать уведомительное письмо с пояснениями, на основании которого договор может быть расторгнут.

Аванс, выплаченный по договору ГПХ, может быть возвращен заказчику при условии невыполнения договора или несоблюдения сроков, если это прописано в самом договоре, либо в судебном порядке.

Резюме

Договор ГПХ – это не простой документ или формальность. До его подписания необходимо внимательно прочитать все условия.

Если вы чего-то не понимаете или сомневаетесь, что документ защищает ваши интересы, обязательно проконсультируйтесь с юристами. Договор гражданско-правового характера – это не трудовое соглашение, где работник серьезно защищен нормами ТК РФ. Чаще всего ГПХ защищает интересы заказчика и может иметь много нюансов по отношению к исполнителю.

Договор гражданско-правового характера

Зачем нужно соглашение ГПХ и как составить

Договор гражданско-правового характера — любое соглашение в рамках гражданского законодательства. В нем стороны договариваются о взаимных правах и обязанностях. Чаще так: один что-то делает, другой платит.

По договору ГПХ могут работать внештатные специалисты: строители, бухгалтеры, агенты по недвижимости, писатели и другие. Соглашением ГПХ оформляется разовая работа или оказание услуги, а результат фиксируется актом выполненных работ.

Какие бывают договоры ГПХ

К соглашениям ГПХ относят договоры:

Для оформления работ обычно используют договор подряда, для услуг — договор возмездного оказания услуг.

Договор подряда — это когда исполнитель выполняет работу по заданию заказчика и передает ему результаты работы, а заказчик их оплачивает.

Такое соглашение часто заключают на ремонтные и строительные работы, переработку и изготовление мебели, украшений или чего-то еще. Он подразумевает материальный результат работы, который можно потрогать.

Договор возмездного оказания услуг подразумевает процесс оказания услуг, его результат нельзя потрогать. Обычно его заключают на:

- консультационные;

- информационные;

- аудиторские;

- медицинские;

- ветеринарные;

- образовательные и другие услуги.

Еще есть договор авторского заказа. Его заключают, если результат работы — произведение: иллюстрация, статья, научное исследование.

Стороны могут заключить договор ГПХ, который не предусмотрен законом, или смешанный — это когда в одном документе содержатся элементы различных соглашений.

Когда заключают

Соглашение ГПХ можно заключить на разовую или проектную работу или услугу: изготовить детскую кровать, сделать ремонт в санузле или помочь кому-то продать квартиру. Работа по договору ГПХ всегда разовая — она не носит регулярный характер.

Как заключить договор гражданско-правового характера

Соглашение ГПХ всегда заключается в письменной форме. Но физлица могут договориться между собой устно, если стоимость сделки не больше 10 000 рублей.

Для заключения договора ГПХ исполнителю нужны:

- Паспорт.

- СНИЛС.

- ИНН.

Трудовая книжка для оформления сотрудничества не нужна. Если договор ГПХ заключается с иностранным гражданином, понадобится разрешение на работу или патент.

При заключении договора ГПХ заказчик не оформляет приказ о приеме на работу и не делает запись в трудовой книжке исполнителя.

Условия соглашения

В договоре ГПХ прописывают предмет соглашения, сроки, стоимость работ или услуг. Еще в нем указывают порядок выполнения работ или оказания услуг, их объем, ответственность сторон и другие условия.

Предмет — то, о чем договариваются стороны: что именно должен сделать исполнитель и за какой результат или услугу — заплатить заказчик.

В договоре подряда и авторского заказа всегда указываются сроки завершения работы. Договор подряда может содержать промежуточные сроки — сроки завершения отдельных видов работ. Это когда одну большую задачу разбивают на несколько небольших и каждую сдают отдельно. В случае договора на ремонтные работы в санузле первым этапом может быть отделка пола и стен, вторым — установка сантехники. В договоре оказания услуг сроки работы указывать не обязательно.

В соглашении ГПХ указывают стоимость работы исполнителя. Еще прописывают, как проходит процедура сдачи-приемки работы или услуги и какие последствия ждут исполнителя, если работа или услуга окажется некачественной. Можно договориться о предоплате или поэтапной оплате и указать в договоре суммы за каждый этап. Если стоимость работы в договоре не прописана, заказчик платит среднюю цену по рынку за аналогичную работу или услугу.

В соглашении ГПХ можно прописать место работы исполнителя: бухгалтер выполняет задачи в офисе заказчика, а юрист консультирует только в своем офисе. Также важно обозначить, может ли исполнитель поручить работу третьим лицам или должен выполнить ее самостоятельно.

На какой срок можно заключать

Договор ГПХ заключается на определенный срок, но законом этот срок не ограничен. Заключить соглашение можно на несколько дней, недель или лет, но лучше договариваться о времени, которого исполнителю будет достаточно для выполнения работы или оказания услуги.

Порядок расторжения

Расторгнуть соглашение ГПХ можно в одностороннем порядке или по соглашению сторон.

Договор оказания услуг может расторгнуть в одностороннем порядке и заказчик, и исполнитель, если один оплатит другому понесенные расходы. Расторгнуть подряд в одностороннем порядке вправе только заказчик, если оплатит расходы подрядчика.

Если обе стороны решили прекратить сотрудничество, они оформляют письменное соглашение о расторжении. Порядок расторжения может быть прописан в договоре ГПХ, тогда стороны действуют по правилам из документа.

Расторгнуть договор ГПХ можно через суд только в случае, если вторая сторона против или не отвечает на уведомление о расторжении в установленный соглашением срок или в течение 30 дней, если срок не установлен.

Чем договор ГПХ отличается от трудового договора

Основные отличия — стороны и предмет соглашения.

В первом случае договор заключается между заказчиком и исполнителем, а предметом соглашения является результат работы или услуги. Во втором — договор заключается между работодателем и работником, а предметом является трудовая функция — работа по должности, штатному расписанию и профессии.

По трудовому договору работника оформляют в штат и он получает зарплату. Между ним и работодателем возникают трудовые отношения. А у работника появляются гарантии и компенсации: оплата больничных и ежегодного отпуска, выплаты при увольнении или сокращении.

По договору ГПХ исполнитель не числится в штате и работает в удобное время, а вместо зарплаты получает вознаграждение за выполненные работы. Результат отражают в акте выполненных работ.

Особенности договора ГПХ: что нужно знать работодателю

Для выполнения каких-либо разовых работ компании заключают с физлицами договор гражданско-правового характера (ГПХ). Организация взаимоотношений такого рода имеет некоторые особенности, о которых работодателю нужно узнать заранее.

Особенности договора ГПХ

Заключение договора ГПХ подходит для разных ситуаций, будь то доработка программного обеспечения, разработка макета визиток, проведение развлекательного мероприятия, разовая перевозка личным автомобилем и т.д. Отличительной особенностью такого вида взаимоотношений является то, что исполнитель выполняет конкретную работу, указанную в соглашении.

Если с ним заключается несколько договоров за определенный срок, то желательно, чтобы задачи, требующие выполнения, не были однотипными, повторяющимися каждый раз. В противном случае налоговая служба и трудовая инспекция могут посчитать, что за гражданско-правовым договором скрываются трудовые отношения. Подобное нарушение влечет административную ответственность, за которую положены штрафы.

Договор ГПХ регулирует не трудовые, а гражданско-правовые взаимоотношения, а потому он не должен содержать в себе признаки трудовых отношений. Чтобы договор ГПХ не вызвал претензий со стороны проверяющих органов, необходимо позаботиться о следующих моментах:

- график работы. Человеку, выполняющему задание по договору ГПХ, не устанавливается график работы. Он самостоятельно решает, когда будет выполнять поставленные задачи, поскольку главное – чтобы он уложился в обозначенные сроки, то есть важен именно конечный результат. Если же человек работает по конкретному графику, то он соблюдает правила внутреннего трудового распорядка компании, а потому является ее штатным сотрудником;

- договор о материальной ответственности. Физлицо, с которым заключен договор ГПХ, не несет материальной ответственности. Если же она на него возлагается, это является явным признаком, что он сотрудник компании;

- расчетные листки и ведомости о выплате зарплаты. Работнику, с которым заключен договор ГПХ, не нужно выдавать расчетные листки о начислении зарплаты. Кроме того, расчет с ним должен производиться не по ведомости на зарплату, а по расходным кассовым ордерам или безналичным платежом на лицевой счет. Кроме того, регулярные одинаковые платежи могут свидетельствовать о трудовых отношениях, поскольку при договоре ГПХ устанавливаются разные задачи, за которые и оплата должна различаться;

- первичная документация. При сотрудничестве по договору ГПХ не должна оформляться первичная документация, как при обычном трудовом процессе, например, путевые листы водителей транспортных средств, заявки на транспортировку груза и т.д.;

- акт выполненных работ. Данный документ оформляется при договоре ГПХ, однако не должен формироваться по итогам каждого месяца. Он заполняется на каждый договор по окончании срока исполнения порученного задания;

- журнал посетителей. Если информация о человеке будет слишком часто фигурировать в журнале посещений, это вполне может насторожить налоговую инспекцию, которая посчитает его штатным сотрудником. Кроме того, физлицо все же должно появляться в офисе компании хотя бы раз в месяц для заключения договора и подписания акта выполненных работ;

- локальные документы. В таких документах компании, например, в правилах внутреннего трудового распорядка, положении об оплате труда и т.д. не должно быть подписи физлица, работающего по договору ГПХ. Исключением может быть журнал инструктажа, поскольку Министерство труда придерживается мнения, что вводный и первичный инструктаж для таких граждан проводить нужно (Письмо Минтруда от 17.05.2019 № 15-2/ООГ-1157);

- внутренняя переписка. Налоговая инспекция может проверить переписку компании с исполнителем. Если работодатель ежедневно контролирует выполнение работы физическим лицом, то отношения носят трудовой характер. В этом случае заключение договора ГПХ недопустимо, за что положен штраф.

Важно! Инспекторы также проверяют взаимоотношения с самозанятыми гражданами. Договор с ними можно не заключать, но главное – чтобы физлицо имело право использовать режим НПД в соответствии с требованиями законодательства.

Налоги и взносы по договору ГПХ

Если с физлицом заключается договор ГПХ, то с такой оплаты необходимо на общих основаниях удерживать НДФЛ. Никаких особенностей при расчете налога в этой ситуации не имеется. Ставка НДФЛ составляет 13% для резидентов РФ или 30% для нерезидентов.

Что касается страховых взносов, то выплаты по договору ГПХ облагаются ими, но не в полной мере. Взносы на пенсионное и медицинское страхование нужно исчислять, а на социальное – нет. При этом ставки страховых взносов составляют:

- 22% на пенсионное страхование;

- 5,1% на медицинское страхование.

Таким образом, с выплаты по договорам ГПХ не нужно начислять социальные страхвзносы на случай болезни (2,9%) и от несчастных случаев и производственного травматизма (от 0,2% до 8,5%).

Важно! Работодатель самостоятельно может принять решение о начислении социальных страховых взносов. Этот момент необходимо указать в договоре ГПХ.

Пример расчета НДФЛ и взносов

Компания “Салют” заключила договор ГПХ с Никитиным П.Д. на разработку макета рекламного буклета. За эту работу физлицу полагается оплата в размере 29 000 руб. Компания указала в договоре, что будет начислять социальные страхвзносы, в том числе от несчастного случая (0,2%).

29 000 * 13% = 3 770 руб. – рассчитан и удержан НДФЛ

29 000 – 3 770 = 25 230 руб. – исполнитель получит на руки

29 000 * 22% = 6 380 руб. – пенсионные страховые взносы

29 000 * 5,1% = 1 479 руб. – медицинские страховые взносы

29 000 * 2,9% = 841 руб. – социальные страховые взносы

29 000 * 0,2% = 58 руб. – социальные страховые взносы “на травматизм”

Обратите внимание, как именно прописан в договоре ГПХ пункт об оплате. Если указано, что исполнитель получит на руки “чистыми” 29 000 руб., то начисленная оплата работы будет больше. Это повлияет и на величину страховых взносов.

29 000 * 100% : 87% = 33 333 руб. – оплата работы, с которой нужно рассчитывать НДФЛ и страховые взносы.

Документы по договорам ГПХ

Сотрудничество, основанное на заключении договора ГПХ, предусматривает формирование таких документов:

- непосредственно сам договор ГПХ, в котором указываются основные условия сотрудничества, в том числе права, обязанности и ответственность сторон;

- техническое задание, в котором прописываются все нюансы поручаемой работы;

- акт о приемке работ (акт выполненных работ), который свидетельствует о том, что задание выполнено в полной мере и принято заказчиком.

По работникам, с которыми заключены договоры ГПХ, нужно подавать отчетность, как и по штатным сотрудникам.

К таким документам относятся:

- справка 2-НДФЛ по итогам года. В ней отражаются суммы дохода исполнителя и удержанного с них НДФЛ. Доходы необходимо отражать по коду 2010 – “выплаты по договорам ГПХ (за исключением авторских вознаграждений)”. Справку нужно подать в налоговую не позднее 1 апреля года, следующего за отчетным;

- расчет 6-НДФЛ. Законодательством установлено, что доходы, полученные по договору ГПХ, нужно отражать в расчете 6-НДФЛ следующим образом:

Расчет 6-НДФЛ необходимо сдавать по итогам каждого квартала;

- расчет по страховым взносам. Включать в РСВ выплату по договору ГПХ нужно в том периоде, в котором был подписан акт выполненных работ. Кроме того, вносить информацию нужно только по тем листам, которые связаны с пенсионным и медицинским страхованием (раздел 1, стр. 020-053, а также приложение 1, подразделы 1.1 и 1.2), а по социальному страхованию – пропускать. Кроме того, нужно заполнять и раздел 3, связанный с отражением персонифицированных сведений о застрахованных лицах.

РСВ нужно сдавать по итогам каждого квартала;

- СЗВ-М. Включать ГПХ-работника в этот отчет нужно в течение всего периода действия договора. При этом неважно, в каком именно месяце производится выплата за работу, поскольку в этом отчете важны именно сроки заключения договора. Отчет сдается по итогам каждого месяца;

- СЗВ-СТАЖ. На основании этого отчета информация о стаже физического лица отразится на его лицевом счете в ПФР. Дополнительно нужно заполнить гр. 11. В ней прописывается:

“ДОГОВОР” – если была выплата в отчетном периоде;

“НЕОПЛДОГ” – если выплаты по договору не было.

Отчет нужно сдать не позднее 1 марта года, следующего за истекшим.

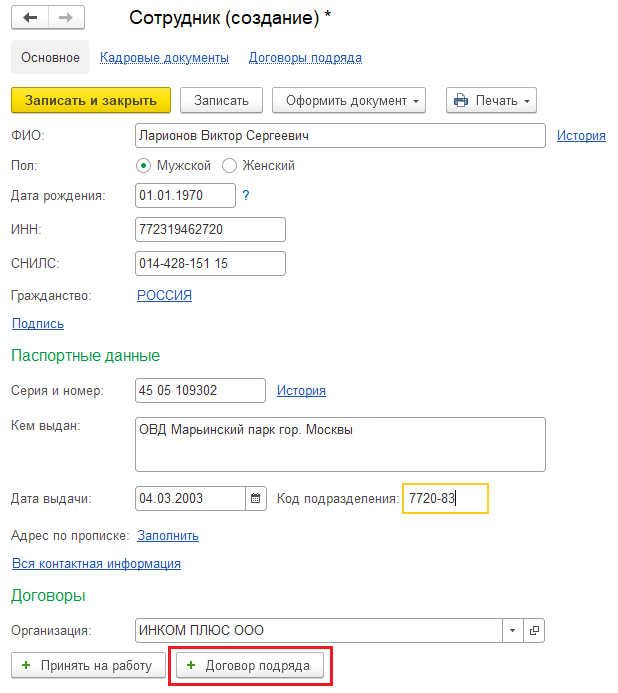

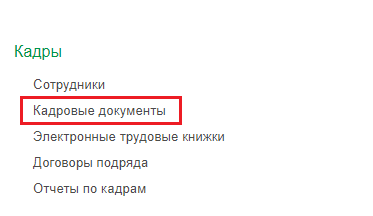

Отражение договора ГПХ в 1С

1С: ЗУП позволяет не запутаться при отражении договора ГПХ в бухучете, а также при расчете НДФЛ или страховых взносов и формировании отчетности. Внесение информации в программу имеет некоторые нюансы и особенности, поскольку отношения характеризуются как гражданско-правовые, а не как трудовые.

Предлагаем ознакомиться с пошаговой инструкцией по отражению договора ГПХ в программе 1С. Если у вас останутся вопросы, закажите бесплатную консультацию наших специалистов!

Все о ГПД: прием, начисления, отчетность

Работа с кадрами по договорам ГПХ часто вызывает много вопросов даже у опытных бухгалтеров. Как, например, внести договор ГПХ в бухгалтерскую программу — ту же 1С? Как начислить такому сотруднику зарплату? Разберемся в статье.

Первоначальные настройки

Рассмотрим процесс на примере операций в «1С:Бухгалтерия 8».

Чтобы в программе была возможность зарегистрировать договор гражданско-правового характера, настроите функциональность («Главное» / «Администрирование» — блок «Настройки» — «Функциональность» — «Сотрудники» — галка «Договоры подряда»).

Галочка «Договоры подряда» откроет вам доступ к следующим опциям:

- возможность осуществить прием на работу в карточке сотрудника в разделе «Договоры» и по ссылке «Договоры подряда»;

- просмотр всех договоров ГПХ, оформленных на сотрудника (по ссылке «Договоры подряда» в карточке сотрудника);

- раздел «Договоры подряда» в «Зарплата и кадры».

Прием на работу сотрудника по договору ГПХ

Если исполнитель не работает в организации и ранее с ним не заключали договоры подряда, внесите его сведения в личную карточку сотрудника. После этого уже можно зафиксировать в программе условия ГПД.

В ситуации, когда сотрудник уже работает в организации по основному месту работы или по договору ГПХ, создавать новую личную карточку не требуется. Все данные вносите в созданную ранее карточку.

Начисление зарплаты по ГПД в «1С»

Начисляют оплату труда по договору ГПХ стандартным документом «Начисление зарплаты» (раздел «Зарплата и кадры» — «Все начисления»).

Нажимаем кнопку «Заполнить», и программа автоматически начислит вознаграждения по договору.

Из документа «Начисление зарплаты» по кнопке «Выплатить» можно сформировать комплект документов на выплату всей зарплаты, которую не выплатили за указанный месяц. А также документы на уплату НДФЛ.

ГПД в СЗВ-ТД

Отчет СЗВ-ТД подают только по тем, с кем заключили трудовой договор. Отношения с сотрудниками, которых приняли по договору гражданско-правового характера, регулирует Гражданский кодекс РФ:

- договоры на оказание услуг (ст. 779 ГК РФ);

- выполнение работ, подряд (ст. 702 ГК РФ);

- авторский заказ (ст. 1288 ГК РФ) и др.

Таким образом, на граждан, принятых по ГПД, СЗВ-ТД не сдают.

ГПД в СЗВ-М

В отчет по форме СЗВ-М заносится информация только о тех сотрудниках, с доходов которых работодатель отчисляет страховые взносы (подп. 2.2 ст. 11 закона «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» от 01.04.1996 № 27-ФЗ).

Следовательно, в отчетность не включаются сведения о:

- ИП, т.к они самостоятельно уплачивают страховые взносы (подп. 2 п. 1 ст. 419 НК РФ);

- иностранные граждане и лица без гражданства, работающие в рамках договора подряда за пределами РФ (пп. 5 и 7 ст. 420 НК РФ);

- студенты на очной форме обучения, получающие выплаты за работу в студенческом отряде (подп. 1 п. 3 ст. 422 НК РФ).

ГПД в СЗВ-СТАЖ

СЗВ-СТАЖ, в отличие от СЗВ-ТД, заполняют на всех застрахованных лиц, которые находятся со страхователем в трудовых отношениях или с которыми заключили гражданско-правовые договоры на выполнение работ, оказание услуг (п. 1.5 Порядка, утв. Постановлением ПФР от 11.01.2017 № 3п). То есть данные по ГПД отражаем в СЗВ-СТАЖ.

Чтобы программа автоматически заполняла в СЗВ-СТАЖ данные о подрядчиках и исполнителях, надо провести договор гражданско-правового характера через личную карточку сотрудника.

Сведения по договору, которые отразились в СЗВ-СТАЖ, можно просмотреть, провалившись в сотрудника в самом отчете.

Проверяем такой показатель, как период работы:

- начало работ — это дата, которую указали непосредственно в самом договоре;

- окончание работ — дата подписания акта выполненных работ или оказанных услуг, даже если по договору дата окончания работ более поздняя.

В столбце «Исчисляемый стаж» в графе Параметры нужно указать по каждому конкретному договору:

- «ДОГОВОР», если оплатили услуги (работы) в отчетном периоде;

- «НЕОПЛДОГ» или «НЕОПЛАВТ», если на отчетную дату оплату по договору не проводили.

При этом код «НЕОПЛДОГ» указываем в отношении неоплаченных договоров на выполнение работ или оказание услуг, а «НЕОПЛАВТ» — по иным договорам.

К примеру, по договорам авторского заказа, об отчуждении исключительных прав на произведения науки, литературы, искусства.

ГПД в 2-НДФЛ и 6-НДФЛ

Информация по выплатам ГПДшникам отражается в отчетности по НДФЛ.

Для корректного отражения данных работодатель должен помнить, что:

- все выплаты, включая авансы, по договору ГПХ подлежат отражению в отчетах (п. 1 ст. 223 НК РФ, письмо Минфина РФ от 26.05.2014 № 03-04-06/24982);

- дата получения физическим лицом «подрядного» дохода — день его перечисления на карточку или выдачи денег из кассы, в том числе дата выдачи подрядчику аванса. А вот дата подписания акта сдачи-приемки работ значения не имеет, что подтверждают налоговики (см., например, письмо УФНС по г. Москве от 16.01.2019 № 20-15/003917@);

- срок перечисления НДФЛ — не позднее дня, следующего за днем выплаты вознаграждения сотруднику.

Зарплатные налоги и взносы по ГПД

НДФЛ. Если организация (ИП) заключили договор на выполнение работ, оказание услуг с обычным физлицом (не предпринимателем), то с вознаграждения по этому договору нужно исчислить, удержать и уплатить НДФЛ (п. 1, 2, 4, 6 ст. 226 НК РФ, письмо Минфина от 21.07.2017 № 03-04-06/46733).

Это нужно сделать, даже если в договоре предусмотреть пункт о том, что обязанности по исчислению и уплате НДФЛ лежат на сотруднике. То есть налоговым агентом по НДФЛ все равно будет выступать организация или ИП, заключившая договор с сотрудником (письмо Минфина от 09.03.2016 № 03-04-05/12891).

Страховые взносы. По ГПД на выполнение работ, оказание услуг платим страховые взносы на два вида страхования: ОПС и ОМС (п. 1 ст. 420 НК РФ). Соответственно, такие договоры попадают в Расчет по страховым взносам, который сдаем в ФНС.

В форму 4-ФСС вознаграждение попадет, если стороны прописали возможность страховать ГПХ-работника на случай травматизма. По умолчанию взносы по травме в соцстрах по ГПДшникам не платят.

Особняком стоят гражданско-правовые договоры, предмет которых — переход права собственности или иных вещных прав на имущество, передача имущества в пользование. По таким «вещным» договорам взносы не начисляют (п. 4 ст. 420 НК РФ). Пример: договоры купли-продажи, аренды, займа и т.д.

Допустим, работник предоставил организации заем. Значит, с суммы процентов, выплаченных работнику, никакие страховые взносы начислять не придется.

АКЦИЯ НЕДЕЛИ !

На «Клерке» заканчивается набор в группу повышения квалификации по теме «Управленческий учет: от нуля до внедрения». Занятия вот-вот начнутся – 15 декабря.

Всем, кто на этой неделе забронирует место в группе, «Клерк» подарит месяц безлимитных консультаций, чтобы было легче учиться на потоке.

В конце – удостоверение о повышении квалификации (с занесением в ФИС ФРДО). Программа соответствует профстандарту «Бухгалтер».

Покажите директору, на что вы способны. Записаться и получить подарок

Гражданско-правовой договор с физическим лицом

- Суть и виды договоров гражданско-правового характера

- Отличительные признаки договора подряда

- ГПД на работы между физическими лицами — каковы его последствия?

- Налоги для сторон гражданско-правового договора с физическим лицом

- Форма и содержание гражданско-правового договора с физлицом — образец

- Итоги

Суть и виды договоров гражданско-правового характера

Гражданско-правовые договоры — это соглашения, которые оформляются по правилам ГК РФ. Основное из этих правил (ст. 421 ГК РФ) определяет наличие возможности заключения договора на любых условиях, устраивающих его стороны (если иное для договора определенного вида не установлено законодательно).

Сторонами таких соглашений могут в разных сочетаниях выступать как юрлица, так и физлица (в т. ч. действующие как ИП), т. е. договор можно заключить между:

- юрлицами;

- физлицами;

- юрлицом (юрлицами) и физлицом (физлицами).

По видам гражданско-правовые договоры делятся на оформляемые:

- по сделкам с имуществом (купли-продажи, мены, дарения, аренды);

- выполнению работ, оказанию услуг.

Несмотря на то что в ГК РФ договоры на работы и услуги разделены (различен их итог — получение результата в первом случае и осуществление определенных действий во втором), принципы оформления заключаемых по ним договоров очень близки. И именно эти договоры в ситуациях, когда исполнителем по ним оказывается обычное физлицо (действующее не как ИП), вызывают наиболее пристальное внимание проверяющих. Связано это с тем, что налогообложение доходов, выплачиваемых по таким договорам, осуществляется по особым правилам.

Ниже мы рассмотрим особенности оформления и налогообложения договора гражданско-правового характера с физическим лицом, выполняющим для работодателя работу (т. е. заключившим договор подряда).

Отличительные признаки договора подряда

Кто может стать работодателем по гражданско-правовому договору – ГПД – с физическим лицом, заключенным в связи с выполнением работ? Любое лицо — юридическое или физическое, причем последнее может оказаться как ИП, так и не имеющим этого статуса. В свою очередь, и исполнитель может быть как обычным физлицом, так и ИП.

Что отличает отношения по такому договору? Прежде всего, наличие конкретной работы определенного объема, которую необходимо сделать в оговоренные сроки. Допускается выполнение ее исполнителем как своими силами, так и привлекаемыми им лицами, с использованием для этой цели как своих собственных материалов и оборудования, так и материалов и оборудования заказчика.

В процессе выполнения работы по ГПД ее исполнитель не подчиняется режиму работы, действующему у его работодателя, но несет ответственность:

- за качество сделанного им или привлеченными лицами;

- соблюдение сроков по договору;

- сохранность имущества и материалов, переданных ему заказчиком.

Особенности условий такого договора зависят также от того, к какому именно виду подрядных работ относятся выполняемые физлицом (гл. 37, 38 ГК РФ).

ГПД на работы между физическими лицами — каковы его последствия?

ГК РФ не препятствует заключению ГПД между физлицами. Однако ряд вопросов здесь возникает в отношении того, на кого ложатся обязанности по уплате налогов с доходов, получаемых исполнителем. Напомним, что каждая из сторон такого договора может оказаться ИП, и за счет этого возможны такие варианты сторон в договоре:

- обе они (и работодатель, и исполнитель) являются ИП;

- работодатель — ИП, а исполнитель — обычное физлицо;

- работодатель — обычное физлицо, а исполнитель — ИП;

- обе они — обычные физлица.

В первом варианте отношения складываются так же, как и между юрлицами или между юрлицом и ИП, т. е. каждый платит обязательные для него налоги, а сумма оплаты по ГПД является обычным расчетом между контрагентами.

Во втором варианте ИП-работодатель в отношении дохода, выплачиваемого физлицу, является плательщиком страховых взносов и налоговым агентом по НДФЛ, удерживаемому из этого дохода.

При третьем варианте физлицо-работодатель никакими налогами доход, выплачиваемый ИП-исполнителю, не облагает. Последний сам со своих доходов делает все необходимые платежи.

А при четвертом варианте у обеих сторон возникает необходимость осуществления налоговых платежей и составления отчетности:

- у исполнителя — в отношении налога с полученного дохода, т. к. работодатель-физлицо в число налоговых агентов не входит (п. 1 ст. 226 НК РФ);

- у работодателя — в отношении страховых взносов с этого дохода (подп. 1 п. 1 ст. 419, п. 2 ст. 420 НК РФ).

Последнее требует, соответственно, постановки на учет в ИФНС в качестве плательщика взносов. Таким образом, у обеих сторон при этом варианте ГПД имеют место те последствия, которые при нечасто заключаемых договорах такого рода не являются желательными.

Налоги для сторон гражданско-правового договора с физическим лицом

Какие же возникнут налоги при гражданско-правовом договоре с физическим лицом? Здесь опять же всё зависит от того, в каком качестве (обычного физлица или ИП) выступает исполнитель.

Обычное физлицо (в т. ч. им может быть и ИП, заключающий такой договор в качестве обычного физлица) будет расцениваться как работник, оформленный у работодателя по ГПД. И с его дохода работодатель начислит и уплатит:

- НДФЛ (кроме ситуации, когда работодатель тоже является обычным физлицом), удержав его из дохода работника (п. 1 ст. 226 НК РФ);

Если у вас есть доступ к КонсультантПлюс, смотрите рекомендации экспертов К+ как рассчитать и уплатить НДФЛ с выплат по договорам оказания услуг и подряда с физлицами-резидентами. Если доступа нет, оформите бесплатный пробный доступ к К+ и изучите порядок действий.

- страховые взносы на ОПС и ОМС (от начисления взносов на ОСС в части нетрудоспособности и материнства такие доходы освобождены — подп. 2 п. 3 ст. 422 НК РФ);

- страховые взносы на травматизм, если такое условие предусмотрено в ГПД (п. 1 ст. 20.1 закона «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ).

Как исчислить страховые взносы при принятии работ по договору подряда с физическим лицом, не являющимся ИП, эксперты системы К+ рассказали в Путеводителе по подряду. Получите бесплатный пробный доступ к КонсультантПлюс.

Самостоятельно обычному физлицу, заключившему ГПД, придется платить только НДФЛ в ситуации, когда его работодателем становится тоже обычное физлицо.

ИП, вступившему в отношения по договору ГПД в качестве ИП, придется самому начислять и платить все платежи, обязательные для ИП:

- обусловленные применяемой системой налогообложения;

- страховые взносы на ОПС и ОМС;

- налоги, к начислению которых обязывает наличие объекта налогообложения.

Сравнительную характеристику спецрежимов, применение которых предпочитают ИП, ищите здесь.

Форма и содержание гражданско-правового договора с физлицом — образец

Как оформляется ГПД? Поскольку он содержит достаточно много условий, требующих специальных оговорок, его всегда составляют в письменной форме. В нем должны быть отражены:

- наименования и реквизиты договаривающихся сторон;

- предмет задания, поручаемого исполнителю;

- условия его выполнения (объемы, качество, сроки, принадлежность исходных материалов и необходимого оборудования);

- стоимость работ, условия оплаты за них;

- права и обязанности сторон (в т. ч. условие о начислении или неначислении взносов на травматизм);

- процедура приемки выполненных работ;

- ответственность сторон за нарушения условий соглашения.

О том, каким моментам в ГПД следует уделить особое внимание, читайте в статье «Договор подряда и страховые взносы: нюансы обложения».

Образец гражданского правового договора с физическим лицом, оформленный юрлицом, можно посмотреть на нашем сайте:

Образец гражданско-правового договора между физическими лицами мы не приводим, поскольку особых правил для его оформления не существует. Особенными для него окажутся только налоговые последствия.

Итоги

Гражданско-правовой договор отличает свобода в установлении его условий. Сторонами такого договора могут быть любые лица. По видам эти соглашения делятся на заключенные:

- по операциям с имуществом;

- в связи с выполнением работ, услуг.

Наибольшее количество вопросов вызывают ситуации, когда исполнителем по договору на выполнение работ (оказание услуг) оказывается обычное физлицо. Оно становится работником для своего заказчика, но не подчиняется правилам трудового законодательства, а доход его подлежит налогообложению в особом порядке.

Договор с физлицом: трудовой или ГПД?

Автор: Стриж К. С., эксперт журнала

Гражданско-правовой договор (ГПД) представляет собой соглашение сторон о выполнении определенных работ или оказании услуг, регулируемое нормами ГК РФ.

В зависимости от предмета договора гражданское законодательство различает следующие виды ГПД:

договоры, направленные на передачу имущества и имущественных прав (в том числе договоры купли-продажи, аренды, лизинга);

договоры о выполнении работ (в том числе договоры строительного и бытового подряда);

договоры возмездного оказания услуг (в том числе рекламных, информационных, клининговых услуг).

Унитарные предприятия могут принимать физических лиц на работу в соответствии с ТК РФ, а могут заключать с ними ГПД. К последним обычно прибегают, когда нуждаются в каких‑то работах или услугах, ставки для исполнителей которых не предусмотрены штатным расписанием.

Кроме того, нередко ГПД более выгоден и удобен: не нужно соблюдать специальные требования и гарантии, установленные ТК РФ; отсутствуют обязанности предоставлять отпуска, выплачивать командировочные, сохранять рабочее место и средний заработок на случай временной нетрудоспособности; договор можно расторгнуть в одностороннем порядке даже в отсутствие виновных действий со стороны исполнителя. Кроме того, есть возможность сэкономить на взносах на обязательное социальное страхование и по травматизму.

Заключая гражданско-правовые договоры, надо четко понимать, чем они принципиально отличаются от трудовых. Об этих отличиях и пойдет речь в данной статье.

Различия между трудовым договором и ГПД.

Согласно ст. 56 ТК РФ трудовой договор – это соглашение между работником и работодателем. При этом последний обязуется:

предоставить работу по обусловленной трудовой функции;

обеспечить условия труда, предусмотренные трудовым законодательством и иными актами, содержащими нормы трудового права, коллективным договором, локальными нормативными актами, данным соглашением, иными соглашениями;

своевременно и в полном размере выдавать (перечислять) заработную плату.

В свою очередь, работник обязуется:

лично выполнять определенную этим соглашением трудовую функцию;

соблюдать правила внутреннего трудового распорядка, действующие у данного работодателя.

Перечислим основные различия между трудовым договором и ГПД.

Главным отличительным признаком трудового договора является зачисление работника по определенной должности или профессии в соответствии со штатным расписанием. По гражданско-правовому договору, в отличие от трудового, исполняется индивидуально-конкретное задание (поручение, заказ и др.). Предметом такого договора служит конечный результат труда (построенное или отремонтированное здание, доставленный груз, подготовленный бухгалтерский отчет и др.). Так, по договору подряда в соответствии со ст. 702 ГК РФ подрядчик обязуется выполнить по заданию заказчика обусловленную договором конкретную работу и сдать ее результат.

Признаком трудового договора, непосредственно вытекающим из предыдущего, считается прием на работу по личному заявлению, издание приказа (распоряжения) работодателя, в котором указываются профессия или должность, размер заработной платы, дата начала работы и др., а также внесение записи о работе в трудовую книжку.

Весьма существенные признаки, разграничивающие указанные договоры, – порядок и форма оплаты труда.

Вспомним отдельные положения ТК РФ.

Согласно ст. 129 заработная плата – это вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы, а также компенсационные и стимулирующие выплаты.

Месячная зарплата лица, полностью отработавшего за этот период норму рабочего времени и выполнившего нормы труда (трудовые обязанности), не может быть ниже минимального размера оплаты труда (ст. 133 ТК РФ). Зарплата выплачивается не реже чем каждые полмесяца в день, установленный правилами внутреннего трудового распорядка, коллективным или трудовым договором (ст. 136 ТК РФ).

Таким образом, оплата работы по трудовым договорам зависит от трудового вклада и качества труда. При этом обычно применяются тарифные ставки и оклады, заработная плата должна выплачиваться регулярно.

Что касается гражданско-правовых договоров, как правило, цена выполненной работы (услуги) и порядок ее оплаты определяются в договоре по соглашению сторон, а выдача вознаграждения производится после окончания работы. Допускаемая гражданским законодательством выдача аванса не меняет характер таких договоров, поскольку окончательная оплата всегда производится после сдачи результатов труда заказчику, а выданный аванс может быть возвращен.

Кроме того, в отличие от трудового договора, по ГПД исполнитель работ несет риск случайной гибели или случайного повреждения результата выполненной работы до ее приемки заказчиком.

Характерным признаком трудового договора служит также установление для работающих четких правил внутреннего трудового распорядка и обеспечение работодателем предусмотренных законодательством условий труда. Работающие по гражданско-правовым договорам самостоятельно определяют приемы и способы выполнения заказа. Для них важен конечный результат труда – исполнение заказа в надлежащем качестве и в согласованный срок.

По договору ГПД исполнитель организует свою работу самостоятельно, выполняет ее на свой страх и риск, не подчиняется правилам внутреннего трудового распорядка и сам обеспечивает охрану своего труда. Кроме того, исполнитель по гражданско-правовому договору вправе (если иное не предусмотрено договором) передавать исполнение своих обязательств (их части) третьим лицам, в то время как работник должен исполнять свои обязанности по трудовому договору только лично.

Названные отличительные признаки следует применять в совокупности, что позволит даже в сложных, сомнительных случаях провести разграничение указанных договоров.

Итак, исходя из содержания ст. 56 ТК РФ трудовой договор имеет следующие признаки, нехарактерные для гражданско-правового договора:

предметом договора является сам процесс труда, а не его результат;

оплачивается сам процесс труда, а не выполненная работа (оказанная услуга);

работодатель обеспечивает условия труда (рабочее место, оборудование, инструмент и т. д.);

работник обязуется выполнять данную работу лично (то есть нет возможности субподряда, который допустим при гражданско-правовых договорах);

работник обязан соблюдать режим рабочего времени и времени отдыха, действующий у работодателя, а работодатель имеет право контролировать процесс труда.

Согласно ч. 2 ст. 15 ТК РФ заключение гражданско-правовых договоров, фактически регулирующих трудовые отношения между работником и работодателем, не допускается.

В силу ч. 4 ст. 11 ТК РФ в тех случаях, когда судом установлено, что договором гражданско-правового характера фактически регулируются трудовые отношения между работником и работодателем, к таким отношениям применяются положения трудового законодательства и иных актов, содержащих нормы трудового права.

О признании трудовыми отношений, связанных с использованием личного труда и возникших на основании ГПД

Согласно ст. 19.1 ТК РФ признание отношений, возникших на основании гражданско-правового договора, трудовыми может осуществляться:

лицом, использующим личный труд и являющимся заказчиком по указанному договору, на основании письменного заявления физического лица, являющегося исполнителем по указанному договору, и (или) не обжалованного в суд в установленном порядке предписания государственного инспектора труда об устранении нарушения ч. 2 ст. 15 ТК РФ;

судом, если физическое лицо, являющееся исполнителем по указанному договору, обратилось непосредственно в суд, или по материалам (документам), направленным государственной инспекцией труда, иными органами и лицами, обладающими необходимыми для этого полномочиями в соответствии с федеральными законами.

В случае прекращения отношений, связанных с использованием личного труда и возникших на основании гражданско-правового договора, признание этих отношений трудовыми осуществляет суд, в который может обратиться физическое лицо – исполнитель.

При этом в силу ч. 3 ст. 19.1 ТК РФ неустранимые сомнения при рассмотрении судом споров о признании отношений, возникших на основании гражданско-правового договора, трудовыми толкуются в пользу наличия трудовых отношений (см. Постановление Пленума ВС РФ от 29.05.2018 № 15).

Если отношения, связанные с использованием личного труда, возникли на основании гражданско-правового договора, но впоследствии были признаны трудовыми, такие отношения считаются возникшими со дня фактического допущения физического лица к исполнению предусмотренных указанным договором обязанностей.

Часть 4 ст. 5.27 КоАП РФ предусматривает ответственность не только за уклонение от оформления или ненадлежащее оформление трудового договора, но и за заключение гражданско-правового договора, фактически регулирующего трудовые отношения между работником и работодателем. За указанные деяния предусмотрено наложение административного штрафа:

на должностных лиц – в размере от 10 000 до 20 000 руб.;

на лиц, осуществляющих предпринимательскую деятельность без образования юридического лица, – от 5 000 до 10 000 руб.;

на юридических лиц – от 50 000 до 100 000 руб.

О страховых взносах с вознаграждений по ГПД.

В соответствии с положениями пп. 1 п. 1 ст. 419, п. 1 ст. 420 и п. 3 ст. 422 НК РФ выплаты и иные вознаграждения, производимые плательщиком страховых взносов в пользу физических лиц, с которыми заключен договор гражданско-правового характера, предметом которого являются выполнение работ, оказание услуг:

облагаются взносами на обязательное пенсионное страхование (ОПС) и обязательное медицинское страхование (ОМС);

не подлежат обложению взносами на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (ОСС).

Законодательство (см. ст. 11, 16, 19.1 ТК РФ) допускает привлечение лиц к работе на основании ГПД только в случаях, если данные договоры фактически не регулируют трудовые отношения между работником и работодателем, то есть физические лица по договору гражданско-правового характера выполняют иную оплачиваемую работу, не предусмотренную трудовым договором.

Исходя из изложенного, если по ГПД физическое лицо фактически будет выполнять трудовую функцию, такой договор может быть переквалифицирован в трудовой договор и, соответственно, выплаты и иные вознаграждения, производимые физическому лицу по данному договору, будут подлежать обложению страховыми взносами, в том числе на ОСС на случай временной нетрудоспособности и в связи с материнством, в общеустановленном порядке согласно ст. 420 НК РФ. Такие разъяснения, в частности, даны в Письме ФНС России от 27.12.2019 № БС-3-11/11131@.

Подводя итог вышесказанному, представим в таблице основные отличия трудового договора от смежных гражданско-правовых договоров – подряда (ст. 37 ГК РФ) и возмездного оказания услуг (ст. 39 ГК РФ).

Критерий сравнения

Трудовой договор

Нормы ТК РФ

Договор гражданско-правового характера