Налоговые каникулы для ИП

Один предприниматель открыл ИП, два года не платил налоги, и его никто не наказал.

Сергей Скрябин

Эксперт по праву

- # Налоги

- # Патент

- # УСН

ИП из Смоленской области открыл салон красоты и два года не платил налоги. Причем совершенно законно: у него были налоговые каникулы.

В этой статье — самое важное о налоговых каникулах. Вероятно, вы тоже сможете ими воспользоваться, даже если уже зарегистрировали ИП и работали целый год.

Кто может воспользоваться налоговыми каникулами

Налоговые каникулы — это возможность не платить налог на доход. Предприниматели могут их получить на первые два года после регистрации.

Какие ИП могут рассчитывать на налоговые каникулы:

- Зарегистрировались после введения налоговых каникул в регионе.

- Система налогообложения — УСН или патент.

- Работают в производстве, науке, социальной сфере, бытовых услугах. Точный список кодов ОКВЭД у каждого региона свой.

- Доход за год по этим видам деятельности должен быть не меньше 70% от общего дохода.

В некоторых регионах есть ограничения по выручке и численности сотрудников. Например, в Тюменской области налоговые каникулы распространяются только на такие ИП:

- средняя численность работников не больше 15 человек;

- доходы за год не больше 20 млн рублей.

Каникулы действуют только на налоги на доход. Страховые взносы и другие налоги, если они есть, платить все равно придется.

Бесплатно зарегистрируем бизнес в Тинькофф

- Проконсультируем по выбору кодов ОКВЭД и системы налогообложения

- Бесплатно откроем расчетный счет за один день

- До 500 000 ₽ — на сервисы партнеров

Как узнать, есть ли в моем регионе каникулы

На сайте ФНС есть сервис, который помогает подобрать выгодную для бизнеса систему налогообложения. Там вы найдете информацию по налоговым каникулам в вашем регионе: на кого распространяются и для каких видов деятельности действуют.

Полный список льготных кодов ОКВЭД можно посмотреть в прикрепленном документе на той же странице.

Как воспользоваться налоговыми каникулами

Для индивидуальных предпринимателей на упрощенке и патенте налоговые каникулы оформляются .

ИП на УСН. Если вы соответствуете условиям налоговых каникул, льгота действует автоматически — заявлений и форм заполнять не надо. Просто не нужно платить налог в течение двух лет.

По итогу каждого года подайте декларацию в налоговую. Укажите в ней доход за год и налоговую ставку 0%.

Декларация для УСН «Доходы», сумма налога — 0 ₽

ИП на патенте. Ставку 0% нужно указать в заявлении на получение патента. После этого за патент платить не придется, а декларации на патенте не сдают. Максимальный срок, на который можно купить патент, — календарный год. Чтобы непрерывно пользоваться льготой, следующий патент лучше купить сразу, как только закончится первый.

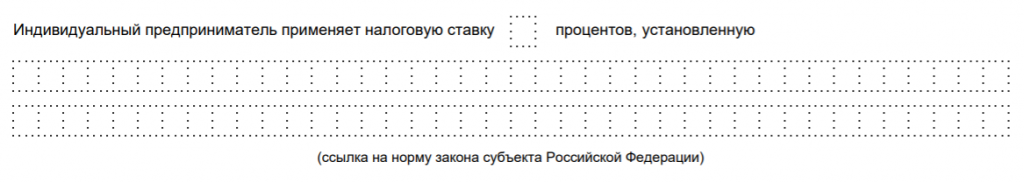

В заявлении на патент укажите ставку 0% и закон субъекта РФ, который установил каникулы в регионе. В примере закон Ивановской области, вид деятельности — ремонт, чистка, окраска и пошив обуви

Каникулы действуют до 31 декабря 2023 года. После этой даты права на нулевую ставку не будет. Для ИП на патенте, которые зарегистрировались 1 января 2021 года, льготными будут 24 месяца. Если зарегистрироваться в марте, останется только 22 льготных месяца.

Как платить страховые взносы на налоговых каникулах

Сэкономить на страховых взносах не получится. Налоговые каникулы распространяются только на налоги с дохода. Все остальные платежи ИП должен вносить как обычно: НДФЛ с зарплаты сотрудников, страховые взносы за себя и за сотрудников, транспортный налог, налог на имущество.

Индивидуальный предприниматель зарегистрировался 1 февраля 2021 года. Сразу подал заявление на УСН. У ИП нет работников, нет транспорта и имущества. На его деятельность распространяются налоговые каникулы.

За 2021 год ИП заработал 700 000 ₽. Налоги платить не надо, но есть страховые взносы.

До 31 декабря 2021 года ему нужно заплатить фиксированные взносы на обязательное пенсионное и медицинское страхование.

До 1 июля 2022 года — дополнительные взносы, это 1% от дохода за год свыше 300 000 ₽.

Фиксированный взнос за год — 40 874 ₽.

Дополнительные взносы — (700 000 − 300 000) × 1% = 4000 ₽.

ИП из примера зарегистрировался не 1 января, а месяц спустя. Значит, фиксированные взносы нужно пересчитать и оплатить только отработанные дни, это 334 дня.

Пересчитываем фиксированные взносы:

Итого за первый год ИП заплатит:

37 402,51 ₽ + 4000 ₽ = 41 402,51 ₽ страховых взносов.

Фиксированные страховые взносы можно оплатить единым платежом или частями в течение года.

Как посчитать долю дохода от льготной деятельности

Если у вас несколько видов деятельности, но под условия налоговых каникул подходит только один, доход от него должен быть не меньше 70% от общей суммы поступлений.

ИП в Иванове занимается ремонтом обуви, а по выходным подрабатывает диджеем в караоке-баре.

По итогу года предприниматель получил:

Ремонт обуви — льготный вид деятельности, а диджейство — нет.

540 000 / 588 000 × 100% = 91,83% — процент дохода от ремонта обуви.

91,83% больше, чем 70%. Значит, платить налог не нужно.

Если доля дохода по льготной деятельности меньше 70%, применять каникулы не получится.

Что делать тем, кто не знал о каникулах и уже заплатил налог

Если вы обнаружили, что на вашу сферу деятельности распространяются условия налоговых каникул, но уже внесли авансовые платежи или заплатили налог по итогам года, деньги можно вернуть.

Вернуть деньги на УСН. По итогам года вы подадите декларацию с нулевой ставкой. К ней приложите:

- пояснение в свободной форме, что имели право на ставку 0%, но не пользовались им, вносили квартальные авансовые платежи по стандартной ставке;

- заявление на возврат или зачет переплаты — приложения 8 и 9 к Приказу ФНС.

Если декларацию за 2020 год вы уже сдали, нужно подать уточненную декларацию с нулевой ставкой. Ее тоже дополните пояснением и заявлением на возврат или зачет переплаты.

Вернуть деньги на ПСН. Надо написать пояснение в свободной форме, откуда взялась переплата, и заявление на возврат или зачет. Декларация не нужна.

И на ПСН, и на УСН деньги можно вернуть в течение трех лет после того, как вы заплатили налог.

Могут ли получить повторно зарегистрированные ИП

Повторно зарегистрированный ИП может рассчитывать на налоговые каникулы только в одном случае: если он снялся с учета до введения каникул, а зарегистрировался уже после.

Если ИП снялся с учета, когда уже действовали каникулы, и зарегистрировался вновь, льготы не будет.

Какие льготы положены ИП в 2021

Налоговые каникулы на УСН и патенте

В каждом регионе есть льготные условия по налогам для определённых видов бизнеса, которые местные власти считают приоритетными. Популярнее всего — пониженная ставка по УСН: например, в Коми на «Доходах» 3% вместо 6%, в Петербурге на «Доходах минус расходах» 7% вместо 15%.

Налоговые каникулы — это полное освобождение от налога для новых ИП. Другими словами, это ставка УСН или патента в размере 0%. Узнать о каникулах можно в разделе «Особенности регионального законодательства» на сайте налоговой.

Если вы попали в местный список, важно, чтобы доход от указанного вида деятельности был не меньше 70%. Если условие выполняется, уведомлять налоговую не нужно. Вы просто не платите налог первые два года и в случае с УСН сдаёте нулевые декларации.

Налоговые каникулы не освобождают от страховых взносов за ИП и обязательных платежей за сотрудников.

Освобождение от НДС

Предприниматели на УСН и патенте освобождены от уплаты НДС. Исключений мало, например, импорт товара. В остальных случаях вы сами решаете, платить НДС или нет. Если контрагент просит выставить счёт-фактуру и заплатить — вам не запрещено соглашаться. Но тогда придётся отчитаться по НДС.

Отчёты по НДС удобнее всего будет сдать в Эльбе.

На общей системе предприниматели обычно платят НДС. Но небольшой бизнес тоже освобождён: если доход за последний квартал меньше 2 млн ₽, предприниматель обращается в налоговую и получает льготу.

Пониженный тариф страховых взносов

Крупный бизнес платит 30% взносов с зарплаты сотрудникам. Для малого бизнеса действует льготный тариф: 30% с части зарплаты меньше МРОТ и 15% с части больше МРОТ по пп. 17 п. 1 ст. 427 НК РФ:

- на пенсионное страхование — 10%;

- на соцстрахование — 0%;

- на медстрахование — 5%.

Мораторий на плановые проверки

К малому бизнесу запрещено приходить с плановыми проверками. Исключение — если компания генерирует большие риски, как, например, химическое производство с опасными отходами.

Предпринимателям больше стоит опасаться внеплановых проверок. Если сотрудники жалуются в трудовую инспекцию, а потребители — в Роспотребнадзор, ведомства будут обязаны отреагировать и прийти с проверкой. Проверка не обязательно бывает выездной: часто просто запрашивают документы.

Квота по участию в госзакупках

Госзаказчики обязаны закупать у субъектов малого и среднего предпринимательства товары и услуги в объёме минимум 15% от годового объема закупок. С 1 января 2022 года минимальный объём увеличивается до 25, а предельные сроки оплаты по госконтрактам сокращаются с 15 до 7 дней. По другим договорам сроки оплаты снизятся с 30 до 15 рабочих дней.

Для субъектов малого предпринимательства проводятся торги без представителей крупного бизнеса. На таких торгах сумма обеспечения заявки и срок оплаты контракта меньше, чем в обычных закупках.

Страхование вкладов

У субъектов МСП есть право на страховое возмещение по вкладам — 100 % суммы всех застрахованных обязательств банка перед вкладчиком, за вычетом суммы встречных требований банка к вкладчику, в общей сложности не больше 1,4 млн рублей.

Предельная сумма возмещения установлена для счетов, которые открыты в одном банке. Если у предпринимателя есть счета в разных банках, он вправе рассчитывать на возмещение в пределах максимального размера в каждом из них.

Компенсация банковских комиссий

Малому бизнесу компенсируют комиссию системы быстрых платежей (СБП). Принимать оплату по номеру телефона или модным способом по QR-коду можно бесплатно до конца 2021 года — Постановление Правительства РФ от 30.06.2021 № 1103.

Субсидии на развитие бизнеса

Бывает три популярных вида:

- Для уже работающих молодых предпринимателей. Выдается на конкурсной основе для расширения бизнеса в размере от 300 до 500 тысяч рублей. Надо предоставить бизнес-план с описанием нынешнего состояния бизнеса и планируемыми изменениями. Государство готово оплатить до 50% предполагаемых расходов, но только если у предпринимателя есть собственные деньги для инвестирования в проект.

- На возмещение ставок по кредитам. Государство компенсирует затраты на уплату процентов по кредитам, которые были получены на поддержку и развитие деятельности.

- На лизинг оборудования. Государство оплатит до 70% первого взноса при заключении договора лизинга оборудования. Получить можно по конкурсному отбору.

Условия можно узнать на сайте Мой бизнес.

Гранты для социальных предпринимателей

Предприниматель может пройти обучение в центре «Мой бизнес» в течение 1 года, впервые получить статус социального предприятия и представить свой социальный проект на конкурс. В случае победы он получит от 100 до 500 тыс. рублей.

Льготное кредитование

В рамках национального проекта «Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы» предприниматели могут получить льготные кредиты по ставкам 3%, 7,25% и 9,25%.

Статья актуальна на 16.09.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Налоговые каникулы для ИП в 2020-2021 годах

- Налоговые каникулы — 2020-2021

- Есть ли региональные ограничения для начинающих ИП?

- Кому доступен льготный режим: новичкам в бизнесе или вновь зарегистрированным предпринимателям с опытом?

- Как оформить освобождение от налогов и как отчитываться?

- Можно ли сэкономить на страховых взносах?

- Как посчитать долю и что делать, если она недостаточна?

- Вести ли ИП на УСН учет доходов и расходов во время каникул?

- Итоги

Налоговые каникулы — 2020-2021

Налоговые каникулы для ИП — это возможность не платить налог по упрощенке или патенту в течение двух лет после госрегистрации в качестве индивидуального предпринимателя при соблюдении определенных условий (п. 4 ст. 346.20, п. 3 ст. 346.50 НК РФ).

- позволяет ИП снизить налоговое бремя;

- дает возможность направить сэкономленные средства на развитие бизнеса.

Право на уплату налога по УСН и ПСН по ставке 0% появилось у ИП еще в 2015 году. А есть ли налоговые каникулы для начинающих ИП в настоящее время? Да, есть. Изначально срок действия этого мероприятия был установлен до 31.12.2020, но теперь его продлили до 01.01.2024. Таким образом, у ИП еще долго будет возможность воспользоваться такой налоговой преференцией, если они:

- работают в регионе, где принят нормативный акт о налоговых каникулах;

- применяют УСН или ПСН;

- осуществляют предпринимательскую деятельность в сфере бытовых услуг, производственной, научной и (или) социальной сферах, оказывают бытовые услуги или предоставляют места для временного проживания;

- доля доходов от льготного вида деятельности составляет не менее 70%.

Власти регионов могут устанавливать дополнительные ограничения по применению льготных каникул для ИП — подробнее об этом смотрите далее.

Есть ли региональные ограничения для начинающих ИП?

Региональные власти при введении на своей территории налоговых каникул наделены правом устанавливать ограничения:

- по видам деятельности, подпадающим под каникулы;

- по численности работников и/или полученному доходу;

- по длительности налоговых каникул (это может быть один налоговый период или два);

- по периоду действия регионального закона о налоговых каникулах ─ он может действовать до конца официально установленного срока (до 31.12.2023), а в некоторых регионах действие закона уже закончилось.

Регионы, не посчитавшие нужным вводить на своей территории данный режим, вправе не принимать закон о налоговых каникулах для ИП. В такой ситуации предприниматели лишены возможности применить ставку 0%, даже если все остальные критерии выполнены.

Как найти список регионов с действующими законами о налоговых каникулах для ИП, мы рассказали в этой публикации.

ИП Самолов И. Г. работает на территории, где действует закон о налоговых каникулах. Дата регистрации в налоговых органах — 16.01.2020, а дата вступления в силу закона — 25.01.2020. Предприниматель на налоговые каникулы рассчитывать не может, так как он зарегистрировался в качестве ИП до того, как закон стал действовать.

ИП Касимов И. Э. встал на учет в налоговой инспекции 01.02.2020 с расчетом на то, что до конца 2021 года он сможет сэкономить на стоимости патента, воспользовавшись налоговыми каникулами. Налоговики ему выдали уведомление на уплату патента по обычной (ненулевой) ставке. Дело в том, что региональный закон действовал только с 2017-го по 2019 год. А с 2020 года в этом регионе нулевая ставка для ИП не применяется.

Кому доступен льготный режим: новичкам в бизнесе или вновь зарегистрированным предпринимателям с опытом?

Итак, ограничений по применению налоговых каникул для вновь зарегистрированных ИП немало: и по видам деятельности, и по доходам, и по численности сотрудников.

Есть и другой немаловажный вопрос: кто вправе рассчитывать на налоговые послабления? Только новички, впервые в жизни получившие статус ИП, или граждане, ранее занимавшиеся предпринимательством, но снявшиеся с учета, а затем решившие возобновить статус ИП?

Минфин в этом вопросе высказал лояльную для граждан позицию — обе указанные категории предпринимателей вправе воспользоваться преимуществами налоговых каникул (письмо от 22.03.2019 № 03-11-11/19514).

При этом не следует забывать, что опытные бизнесмены, которые уже побывали в статусе ИП, смогут применять нулевую ставку по УСН и ПСН в том случае, если они прекратили деятельность в статусе ИП еще до вступления в силу регионального закона о налоговых каникулах, а зарегистрировались вновь уже после начала его действия.

Как оформить освобождение от налогов и как отчитываться?

Как оформить налоговые каникулы для ИП? Нужно ли уведомить налоговый орган о том, что ИП подпадает под действие налоговых каникул? Закон этого не требует. Но предпринимателю лучше уточнить в своей инспекции, нужны ли от него какие-либо дополнительные бумаги по этому поводу.

Практика показывает, что иногда без дополнительных разъяснений не обойтись — инспекторы могут не увидеть оснований для применения ИП нулевой ставки. Это может быть связано с техническими сложностями правильной квалификации отдельных видов деятельности.

Налоговики могут отказать ИП в нулевой ставке, если формулировка в региональном законе и наименование его вида деятельности будут выглядеть по-разному. Тогда ИП в письменной форме может дать необходимые пояснения, что поможет убедить контролеров и получить право на нулевую ставку.

Внимание! Подсказка от “КонсультантПлюс”

Возможно, что вы оплатили стоимость патента или налог при УСН, а потом узнали о налоговых каникулах. Если на вас они распространяются, то. (подробнее смотрите в К+). Пробный доступ к К+ предоставляется бесплатно.

Каникулы для ИП от налогов избавляют, а от отчетности нет — ИП на УСН в обычном режиме сдают декларацию по итогам года с указанием в ней нулевой ставки налога. Предпринимателям на патенте отчитываться в налоговую не нужно.

Каких-либо дополнительных отчетов, связанных с применением нулевой ставки во время каникул, ИП представлять не обязан.

Можно ли сэкономить на страховых взносах?

Уплата страховых взносов для ИП — серьезная финансовая нагрузка. Налоговые каникулы на страховые взносы, к сожалению, не распространяются. Это означает, что с самого начала своей деятельности предприниматель в полном объеме обязан выполнять перед внебюджетными фондами все обязанности страхователя — это в равной степени относится и к взносам с зарплаты сотрудников ИП, и к взносам предпринимателя за себя.

Чиновники на вопрос об освобождении ИП от уплаты взносов во время налоговых каникул отмечают следующее (письмо Минфина России от 18.10.2017 № 03-11-11/68194):

- Статус ИП — это не только возможность реализации определенных прав и гарантий, но и принятие на себя рисков и обязанностей: по правилам ведения предпринимательской деятельности, исполнению налоговых и неналоговых обязательств, в том числе по уплате страховых взносов.

- За счет страховых взносов, поступающих во внебюджетные фонды, обеспечиваются страховые гарантии застрахованных лиц: по выплате пенсий, пособий по временной нетрудоспособности, социальных выплат в связи с материнством и т. д.

Чиновники исходят из того, что государство не принуждает гражданина заниматься тем или иным видом предпринимательской деятельности. Прежде чем получить статус ИП, он сам оценивает свою готовность к этому процессу в части образования, навыков, финансов и имуществ, включая способность нести присущие ИП обременения.

Как посчитать долю и что делать, если она недостаточна?

Предприниматели часто затрудняются в подсчетах доли от льготного вида деятельности. А ведь от правильности расчетов зависит возможность применения нулевой ставки. Как правильно посчитать этот показатель, если у ИП несколько видов деятельности, среди которых есть и льготные, и не льготные? Поясним на примерах.

ИП Сафиуллин Д. К. зарегистрировался в регионе, где действуют налоговые каникулы. Он применяет УСН «доходы минус расходы» и занимается тремя видами деятельности, из которых только один включен в перечень льготных.

По итогам истекшего налогового периода ИП Сафиуллин Д. К. получил доход в общей сумме 9 589 968 руб., в том числе:

- деятельность 1 (льготная) — 7 544 997 руб.;

- деятельность 2 — 1 078 540 руб.;

- деятельность 3 — 966 431 руб.

Расчет доли от льготной деятельности:

7 544 997 / 9 589 968 = 0,787 или 78,7%

Рассчитанный показатель превышает законодательно установленную границу в 70%, значит, ИП Сафиуллин Д. К. за этот период УСН-налог уплачивать не обязан.

Доход ИП Сафиуллина Д. К. за прошедший год составил 9 589 968 руб., в том числе:

- деятельность 1 (льготная) — 6 357 100 руб.;

- деятельность 2 — 2 386 219 руб.;

- деятельность 3 — 846 649 руб.

Расчет доли от льготной деятельности:

6 357 100 / 9 589 968 = 0,663 или 66,3%

Нижняя допустимая законом граница не достигнута: 66,3% Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Налоговые каникулы ИП: что про это нужно знать

Некоторые предприниматели-новички, которые работают на патенте или упрощёнке, могут не платить налог в начале деятельности. Льгота действовала до конца 2020 года, но законом от 31.07.2020 № 266-ФЗ её продлили до конца 2023 года. Рассказываем, как получить налоговые каникулы и какие нюансы при этом нужно учитывать.

В чём заключаются налоговые каникулы и где они действуют

Налоговые каникулы — это не полное освобождение от всех обязательных платежей, а нулевая ставка только по упрощённой системе налогообложения (УСН) или стоимости патента. Все остальные платежи ИП должен перечислять на общих основаниях: НДФЛ и страховые взносы с зарплаты, транспортный налог, налог на имущество, рассчитанный по кадастровой стоимости и т.п.

Общие правила применения налоговых каникул для УСН установлены п. 4 ст. 346.20 НК РФ, а для патентной системы налогообложения (ПСН) — п. 3 ст. 346.50 НК РФ.

Чтобы ИП мог воспользоваться каникулами, в его регионе должен быть принят закон, который устанавливает эту льготу. На сегодня она действует в большинстве субъектов РФ.

Предприниматель может пользоваться нулевой ставкой в течение двух налоговых периодов с даты регистрации. Для ПСН сделано уточнение — налоговые периоды должны быть в пределах двух календарных лет. Это связано с тем, что при УСН налоговый период — календарный год, а при ПСН — срок, на который выдан патент, от 1 до 12 месяцев.

Чтобы получить максимальную выгоду от каникул и не платить налог два полных года, нужно регистрировать ИП в начале года. А если предприниматель выбрал для себя ПСН, то выгоднее брать патент на максимальный срок — 12 месяцев в первый и второй год работы.

Обратите внимание: положения пунктов Налогового кодекса о каникулах действуют до конца 2023 года. Значит, после этого срока права на нулевую ставку уже не будет. Чтобы пользоваться каникулами максимальный двухлетний срок, нужно зарегистрировать ИП не позднее начала 2021 года. Для тех, кто зарегистрируется позднее, каникулы будут действовать только время, оставшееся до конца 2023 года.

Кто может рассчитывать на налоговые каникулы

Налоговые каникулы действуют только для вновь открытых ИП, которые применяют УСН или ПСН. Предприниматель должен быть зарегистрирован после принятия в его регионе закона о введении каникул.

Если ИП ранее был снят с учета, но затем зарегистрировался вновь, он не теряет право на применение этой льготы. Такова позиция Верховного Суда РФ, с которой на сегодня согласен и Минфин (письмо № 03-11-11/904 от 15.01.2019).

Право на каникулы имеют только предприниматели, которые работают в следующих областях:

- производство;

- наука;

- социальная сфера;

- бытовые услуги;

- гостиничный бизнес.

Доля выручки ИП по этим видам деятельности за налоговый период должна составлять более 70% от общей суммы дохода.

Конкретные коды ОКВЭД, которые дают право на льготу в рамках перечисленных отраслей, устанавливает закон субъекта РФ. Кроме того, региональные власти могут предусмотреть дополнительные ограничения для применения каникул — по выручке и численности сотрудников.

Как получить налоговые каникулы и какую отчётность сдавать

Если вы планируете использовать УСН, никаких специальных форм для получения льготы заполнять не нужно. После регистрации вы подаете обычное уведомление о переходе на УСН по форме 26.2-1 и в течение года не платите ни авансовые платежи, ни налог.

По итогам года вам нужно будет сдать декларацию по УСН в обычном порядке. Там вы укажете все полученные за год доходы, но в строках 120-123 (объект «Доходы») или 260-263 (объект «Доходы минус расходы») укажете ставку налога 0%. Соответственно, налог к уплате будет нулевым. То же самое будет и по итогам второго года.

Если вы планируете работать по ПСН, то информацию о каникулах нужно сразу указать в заявлении на получение патента по форме 26.5-1. Для этого на странице 2 предусмотрены специальные поля — для указания нулевой ставки и сведений о законе субъекта РФ, который установил каникулы в регионе.

Плата за патент для вас будет нулевая, декларации на ПСН сдавать не нужно. После того, как закончится срок действия первого патента, сразу купите второй, потому что каникулы дают в течение двух налоговых периодов непрерывно.

Что делать тем, кто не знал о каникулах и уже заплатил налог

Прямых комментариев законодателей по таким ситуаций нет. Если вы уверены, что подпадаете под каникулы, но уже оплатили упрощённый налог, можно подать уточнённую декларацию с нулевой ставкой и вернуть налог. Приложите пояснения и документы, подтверждающие, что вы имели право на льготу. Будьте готовы, что налоговики тщательно проверят информацию, потому что речь идет об уменьшении налога.

С патентом сложнее, потому что вы уже подали заявление и купили патент. Рекомендуем обратиться с этим вопросом в свою налоговую инспекцию.

Что нужно знать, чтобы оформить налоговые каникулы для ИП

До конца 2023 года некоторые ИП имеют право не платить налоги. Как разобраться, входите ли вы в их число, рассказываем подробно в статье.

Что такое налоговые каникулы

Это срок, в течение которого новые предприниматели могут не платить налоги. Такая возможность для бизнеса появилась в 2015 г. и должна была завершиться к 2021 г. В конце 2020 г. эту льготу продлили до 2024 г.

Важно. Налоговый кодекс не вводит каникулы напрямую. Он лишь даёт право субъектам федерации установить нулевую ставку для предпринимателей, которые работают на территории региона. Поэтому ИП вправе не платить налог, только если в их субъекте принят закон об этом.

Сейчас из 85 регионов большинство уже продлили срок каникул до 2024 года. Но 17 регионов, включая Москву — ещё нет. В Московской области предпринимателей освободили от налогов до конца 2021 года, а в Магаданской области льгота распространяется всего на один налоговый режим.

Сколько длятся налоговые каникулы для ИП

Рассчитывать налог по ставке 0% можно в течение 2 отчётных периодов подряд с даты регистрации предпринимателя. Разрывать их нельзя.

- Отчётный период на упрощённой системе — год. То есть налог можно не платить до конца второго календарного года.

- Отчётный период на патентной системе — от месяца до 1 года в зависимости от того, на какой срок предприниматель оформил патент. То есть налоговые каникулы длятся от 2 месяцев до 2 лет.

Важно. Отсчёт льготного периода начинается с момента регистрации ИП.

Например, Сергей получил статус предпринимателя в декабре 2020 г., чтобы делать программное обеспечение. Он может не платить налог за последний месяц 2020 года и за 2021 год. Чтобы воспользоваться льготой по максимуму, Сергею надо было подождать до начала 2021 г.

На кого распространяются налоговые каникулы

Основные требования прописаны в статьях З46.20 и 346.50 Налогового кодекса.

Требование 1. Получить статус ИП после того, как региональные власти примут закон о каникулах

Если зарегистрироваться раньше, чем закон субъекта вступит в силу, то ИП не получит льготу, даже если фактически не работал. Однако если у вас был бизнес, который закрылся, а потом вы повторно получили статус ИП — то платить налоги по нулевой ставке можно.

Например, в 2010 г. Василий организовывал экскурсии, а в 2014 году закрыл своё дело. Через 3 года, после того как в его регионе вышел закон о налоговых каникулах, Василий снова оформил ИП и смог не платить налог.

Требование 2. Работать на патенте или на упрощённой системе налогообложения

Налоговые каникулы распространяются только на предпринимателей, которые применяют один из двух специальных режимов — ПСН или УСН.

- Упрощённая система налогообложения (УСН): предприниматель платит налог либо с доходов (УСН «Доходы»), либо с разницы между доходами и расходами (УСН «Доходы минус расходы»). Такой режим можно использовать, если наёмных сотрудников не больше 130, а годовой доход не выше 200 млн рублей. Упрощённая система невозможна для некоторых видов бизнеса: для продажи полезных ископаемых, производства подакцизных товаров, страховой деятельности, ломбардов, азартных игр.

- Патентная система налогообложения (ПСН): предприниматель покупает патент на определённую деятельность и платит в качестве налога фиксированную сумму. Эту систему можно использовать, если годовая выручка не больше 60 млн рублей, а сотрудников не больше 15.

Важно. Каникулы касаются только налогов по УСН и ПСН. Остальные налоги и платежи в бюджет вносить нужно: например, страховые взносы за себя и сотрудников, транспортный или земельный налоги.

Требование 3. Вести деятельность в определённых сферах

В Налоговом кодексе перечислены сферы, к которым применимы налоговые каникулы. Это производство, наука, гостиничный бизнес, бытовые и социальные услуги. Регионы сами выбирают, какие конкретно виды деятельности поддержать льготой.

Чтобы воспользоваться налоговыми каникулами, требуется не только работать в таких отраслях — необходимо, чтобы виды деятельности, которые зарегистрировал предприниматель, соответствовали кодам ОКВЭД для налоговых каникул. Доход от этой сферы должен быть не меньше 70% от всей выручки ИП.

Следует внимательно выбирать код ОКВЭД. Бывает, что сферы работы смежные, но одна подпадает под региональную налоговую льготу, а другая — нет.

Например, житель Башкирии собирается организовать мастерскую — ткать ковры и продавать их. На изготовление ковров в его регионе распространяются налоговые каникулы, а на продажу — нет. Чтобы не платить налог, при регистрации предпринимателю нужно указать основной деятельностью именно производство.

Если ИП работает в нескольких отраслях, и только для части из них действует льготный режим, нужно учитывать доходы раздельно.

Отрасли, которые подпадают под налоговые каникулы для малого бизнеса, совпадают во многих регионах. Например, могут не платить налог предприниматели, которые занимаются:

- сельским хозяйством — во всех субъектах, продливших льготу;

- уходом за детьми и больными — в большинстве регионов;

- народными промыслами — почти в 60 регионах;

- бизнесом в области спорта — больше чем в половине регионов;

- экскурсиями — более чем в 30 регионах;

- ремонтом компьютеров — почти в 30 регионах.

В некоторых субъектах есть специфический бизнес, который поддерживают власти. Например, в Республике Коми, Мордовии, Иркутской области нулевая ставка распространяется на изготовление и ремонт деревянных лодок на заказ.

Проверить, какие виды деятельности освобождаются от налога в вашем регионе, можно в таблице.

Требование 4. Соблюдать ограничения по количеству наёмных сотрудников

Эти ограничения определяются в законе субъекта федерации. Например, в Кемеровской области ограничение и на патенте, и на УСН — 10 сотрудников, а в Астраханской, Калужской и Самарской областях для обоих налоговых режимов — 5 сотрудников.

Некоторые регионы устанавливают и минимальное количество работников. В Карачаево-Черкесии налог можно не платить, если ИП на упрощённой системе трудоустроил хотя бы 2 человек. В Брянской области в первом отчётном периоде у ИП на УНС сотрудников должно быть не меньше 3 и не больше 20, во втором — от 3 до 50 человек.

Требование 5. Не превышать предельный доход

Регионы определяют предельный доход:

- как конкретную сумму. К примеру, в Бурятии для ИП на УСН и патент действует одинаковое ограничение годового дохода — 6 млн рублей. В Карачаево-Черкесии и Удмуртии лимит больше — до 30 млн рублей. Предельная сумма дохода может зависеть от налогового режима, как в Саратовской области. Там для предпринимателя на УСН максимальная выручка в год не должна превышать 36 млн рублей, на ПСН — всего 1 млн рублей. На размер дохода может влиять отчётный период. В частности, чтобы воспользоваться каникулами в Магадане, предприниматель на упрощёнке в первый год должен заработать не более 15 млн рублей, а во второй — не более 30 млн рублей.

- как величина, кратная доходу из Налогового кодекса. Например, в Карелии, чтобы ИП на упрощённой системе не платил налог, его доход должен быть меньше 1/10 от максимальной выручки предпринимателя на УСН, то есть меньше 20 млн рублей. В Марий Эл максимальный доход, указанный в Налоговом кодексе, сокращается для обоих спецрежимов в 4 раза. Значит, на УСН налог можно не платить при доходе до 50 млн рублей, на ПСН — при доходе до 15 млн рублей.

Требование 6. Платить зарплату в установленном размере

Региональные власти могут устанавливать требования по средней зарплате сотрудников ИП. Например:

- в Алтайском крае зарплата работника должна быть больше прожиточного минимума для трудоспособного населения;

- в Чувашии — от 2 МРОТ;

- в Томской области у сотрудников ИП на УСН зарплата должна быть не меньше 3 МРОТ. Если предприниматель применяет ПСН, то сотрудники должны зарабатывать не меньше 2 МРОТ.

Как оформить налоговые каникулы — по шагам

- Убедиться, что в регионе действует закон о налоговых каникулах.

- Посмотреть в этом законе, какие виды деятельности подпадают под льготу. Это нужно не только чтобы понять, распространяются ли каникулы на ваш бизнес, но и чтобы при регистрации статуса ИП указать правильный код ОКВЭД.

- Зарегистрировать ИП. Как это сделать, читайте в нашей инструкции.

- Подать заявление о том, что вы будете применять упрощённый или патентный налоговый режим. Это лучше сделать в момент регистрации статуса предпринимателя или в течение 30 дней после. Иначе на спецрежим можно перейти только со следующего года.

В заявлении о переходе на ПСН на второй странице необходимо указать ставку — 0% и региональный закон, который освобождает от налогов.

Предпринимателю на УСН не нужно подавать отдельное заявление на налоговые каникулы. Он должен указать в ежегодной декларации, что налог считается по ставке 0%.

Если не знал о нулевой ставке и заплатил налог

В законе нет прямых указаний на этот счёт. Если патент куплен по обычной ставке, то вернуть переплату не получится. Но если предприниматель работает на УСН, бухгалтеры советуют подать уточнённую декларацию и указать в ней ставку налога 0%. Дополнительно потребуется приложить документы, которые доказывают право на налоговые каникулы. Тогда внесённый налог будет считаться переплатой, её можно зачесть в счёт других платежей или вернуть.

Что будет, если нарушить условия

Налоговая инспекция может проверить, выполнял ли ИП все условия. Если предприниматель не соблюдал их, например, уменьшил зарплаты сотрудникам ниже допустимого размера, то право на нулевую ставку он потеряет и налог пересчитают.

КБК для уплаты НДФЛ

Больше материалов по теме «Коды бюджетной классификации (КБК) на 2021 год» вы можете получить в системе КонсультантПлюс .

КБК для уплаты НДФЛ за сотрудников

| НАЛОГ | КБК |

|---|---|

| НДФЛ с доходов, источником которых является налоговый агент (НДФЛ за сотрудников ИП, ООО и АО) | 182 1 01 02010 01 1000 110 |

КБК для уплаты пени по НДФЛ за сотрудников

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

|---|---|---|

| Пени, проценты, штрафы по НДФЛ с доходов, источником которых является налоговый агент (НДФЛ за сотрудников ИП, ООО и АО) | пени | 182 1 01 02010 01 2100 110 |

| проценты | 182 1 01 02010 01 2200 110 | |

| штрафы | 182 1 01 02010 01 3000 110 | |

КБК для уплаты НДФЛ для ИП

| НАЛОГ | КБК |

|---|---|

| НДФЛ с доходов, полученных гражданами, зарегистрированными в качестве: ИП; частных адвокатов; нотариусов; других лиц, занимающихся частной практикой (НДФЛ для ИП за себя) | 182 1 01 02020 01 1000 110 |

КБК для уплаты пени по НДФЛ для ИП

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

|---|---|---|

| Пени, проценты, штрафы по НДФЛ с доходов, полученных гражданами, зарегистрированными в качестве: ИП; частных адвокатов; нотариусов; других лиц, занимающихся частной практикой (НДФЛ для ИП за себя) | пени | 182 1 01 02020 01 2100 110 |

| проценты | 182 1 01 02020 01 2200 110 | |

| штрафы | 182 1 01 02020 01 3000 110 | |

Для физических лиц

КБК для уплаты НДФЛ для физических лиц

| НАЛОГ | КБК |

|---|---|

| НДФЛ с доходов, полученных гражданами в соответствии со статьей 228 НК РФ (НДФЛ для физических лиц, которые самостоятельно должны уплатить налог со своих доходов) | 182 1 01 02030 01 1000 110 |

КБК для уплаты пени по НДФЛ для физических лиц

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

|---|---|---|

| Пени, проценты, штрафы по НДФЛ с доходов, полученных гражданами в соответствии со статьей 228 НК РФ (НДФЛ для физических лиц, которые самостоятельно должны уплатить налог со своих доходов) | пени | 182 1 01 02030 01 2100 110 |

| проценты | 182 1 01 02030 01 2200 110 | |

| штрафы | 182 1 01 02030 01 3000 110 | |

С дивидендов и работающих по патенту

КБК для уплаты НДФЛ c дивидендов

| НАЛОГ | КБК |

|---|---|

| НДФЛ с дивидендов, получатель дивидендов — налоговый агент | 182 1 01 02010 01 1000 110 |

| НДФЛ с дивидендов, получатель дивидендов — физлицо | 182 1 01 02030 01 1000 110 |

КБК для уплаты НДФЛ для работающих у граждан на основании патента

| НАИМЕНОВАНИЕ | ВИД ПЛАТЕЖА | КБК |

|---|---|---|

| НДФЛ с доходов (в виде фиксированных авансовых платежей), полученных нерезидентами, работающих у граждан на основании патента | налог | 182 1 01 02040 01 1000 110 |

| пени | 182 1 01 02040 01 2100 110 | |

| проценты | 182 1 01 02040 01 2200 110 | |

| штрафы | 182 1 01 02040 01 3000 110 |

Некоторые уточнения по КБК для подоходного налога

НДФЛ считают, вычитая из суммы доходов физлиц документально подтвержденные расходы и беря определенный процент от этой величины (налоговую ставку). Отдельно начисляют НДФЛ резидентам и нерезидентам РФ, но это не касается наемных работников. Некоторые доходы, указанные в законодательном акте, не подлежат налогообложению (например, наследство, продажа недвижимости старше 3 лет, подарки от близких родственников и т.д.) Декларация доходов дает физлицам право на определенные налоговые вычеты.

В ситуации, когда доход является заработной платой, налог с нее государство берет не с работника после начисления, а с налогового агента – работодателя, который выдаст сотруднику зарплату с уже отчисленными в бюджет налогами.

НДФЛ с доходов сотрудника

Платится налоговым агентом ежемесячно в день зарплаты, максимум на следующий день. В случае оплаты больничных и пособий по отпускам, налог перечисляется налоговым агентом не позднее окончания месяца их выплаты. Не имеет значения, кто является налоговым агентом – юридическое или физическое лицо, ООО или ИП.

Отпускные выплаты также облагаются НДФЛ, ведь это та же заработная плата, только за период отдыха. Налог должен быть уплачен до истечения месяца, в котором сотрудник получил свои отпускные.

ОБРАТИТЕ ВНИМАНИЕ! НДФЛ с аванса не взимается. Работодателю запрещено выплачивать НДФЛ из собственных средств.

Как рассчитывается НДФЛ

Все налоги вычисляются по формуле: налоговая база, умноженная на налоговую ставку. Отличия состоят в том, что принимается за базу, и какая установлена процентная ставка.

Для НДФЛ имеет значение, является ли наемный работник резидентом РФ или нет. Если в течение года он пробыл в стране более 182 дней, то НДФЛ будет начисляться по резидентской ставке – 13%. Нерезиденты должны платить по ставке почти втрое выше – для них предусмотрен показатель в 30%.

Актуальные КБК

КБК для налога, перечисляемого налоговым агентом – 182 1 01 02010 01 1000 110.

Если произошла просрочка, придутся выплатить пени по КБК 182 1 01 02010 01 2100 110.

Назначенный штраф нужно погасить по КБК 182 1 01 02010 01 3000 110.

Проценты по этому виду НДФЛ платятся по КБК 182 1 01 02010 01 2200 110.

НДФЛ на дивиденды

Если физическое лицо получает прибыль от участия в организациях, с нее надо заплатить налог, который удержит налоговый агент (организация). Физлицо перечислит НДФЛ самостоятельно, если, являясь резидентом РФ, получает дивиденды из-за рубежа.

КБК при отчислении налоговым агентом будет таким же, как и для зарплатного НДФЛ: 182 1 01 02010 01 1000 110.

Физлицо должно использовать для этой цели КБК 182 1 01 02030 01 1000 110.

КБК для уплаты пени по НДФЛ на 2020 – 2021 годы

- Порядок уплаты НДФЛ

- Отчетность по НДФЛ

- КБК на пени по НДФЛ в 2020-2021 годах

- Итоги

Порядок уплаты НДФЛ

В настоящее время начисление НДФЛ с дохода, облагаемого по ставке 13%, согласно п. 3 ст. 226 НК РФ, происходит на дату получения дохода, а его перечисление в бюджет ― не позже следующего дня после выплаты (п. 6 ст. 226 НК РФ).

Если выплаченный доход — это отпускные суммы или выплаты пособий по больничным листам, перечисление НДФЛ может быть совершено в последний день месяца выплаты (п. 6 ст. 226 НК РФ).

Об уплате НДФЛ с отпускных см. здесь.

Согласно ст. 223 НК РФ доход в целях расчета НДФЛ возникает, как правило, в момент его получения. Однако есть и другие ситуации: при утверждении авансового отчета работника, при выдаче ему заемных средств с экономией на процентах доход считается полученным в последний день месяца (подп. 6–7 п. 1 ст. 223 НК РФ).

Об НДФЛ с командировочных расходов читайте здесь.

Узнать, как правильно заполнить платежку на уплату НДФЛ, а также посмотреть примеры заполнения отдельных реквизитов вы можете в Готовом решении КонсультантПлюс. Для этого получите пробный доступ к К+ бесплатно.

Отчетность по НДФЛ

Отчитываться по НДФЛ налоговым агентам сейчас приходится не только ежегодно, но и ежеквартально. Квартальная отчетность (форма 6-НДФЛ) касается только работодателей. Представлять ее нужно по итогам отчетных периодов, определяемых поквартально нарастающим итогом, в последний день следующего за очередным периодом месяца. Отчетность содержит обобщающую информацию по налогу по всем работникам в целом.

Подборку материалов по заполнению расчета 6-НДФЛ ищите в нашей одноименной рубрике.

При этом ежегодная обязанность по представлению работодателями справок о работниках 2-НДФЛ, а ИП и (в определенных ситуациях) физлицами деклараций по форме 3-НДФЛ сохранена.

Об особенностях подготовки справок 2-НДФЛ читайте в материале «Нюансы заполнения формы 2-НДФЛ в 2020 году».

КБК на пени по НДФЛ в 2020-2021 годах

Несвоевременная сдача отчетности согласно п. 1.2 ст. 126 НК РФ чревата для работодателя получением штрафа в размере 1000 руб. за каждый месяц (за форму 6-НДФЛ), 200 руб. за каждую справку 2-НДФЛ. Передача неверных сведений, согласно п. 1 ст. 126.1 НК РФ, повлечет наступление ответственности в размере 500 руб. за каждый некорректно оформленный отчет.

А вот в случае просрочки платежа по НДФЛ придется не только погасить задолженность, но и перечислить пени. КБК на перечисление пеней остались прежними:

- 182 1 01 02010 01 2100 110 ― пени по НДФЛ, перечисляемому налоговыми агентами.

- 182 1 01 02020 01 2100 110 ― пени по НДФЛ для ИП, адвокатов, нотариусов.

- 182 1 01 02030 01 2100 110 ― пени по НДФЛ для физлиц, получивших доходы, перечисленные в ст. 228 НК РФ.

- 182 1 01 02040 01 2100 110 ― пени по НДФЛ для нерезидентов по платежам, осуществляемым в соответствии со ст. 227.1 НК РФ.

ВАЖНО! С 2021 года перечень КБК определяется новым приказом Минфина от 08.06.2020 № 99н, а на 2020 год ― приказом от 29.11.2019 № 207н. Но КБК по НДФЛ ни один, ни другой НПА не изменили.

Полный перечень КБК на перечисление пеней по другим налогам смотрите в Готовом решении Консультант Плюс.

Изучите материал бесплатно – получите пробный доступ к К+.

Итоги

Несвоевременное перечисление в бюджет налога влечет за собой дополнительную налоговую ответственность в виде обязательной уплаты пеней. Неверно указанный КБК при перечислении платежей, в том числе и пени, может повлечь за собой не только дополнительные трудозатраты на уточнение назначения платежа, но и споры с налоговыми органами.