Как правильно рассчитать отпускные работникам в 2021 году. Примеры и калькулятор расчета

эксперт Контур.Школы по бухгалтерскому учету, зарплате, кадрам, трудовому праву

За 10 лет Контур.Школа ответила на сотни вопросов про расчет отпускных. Каждый год мы проводим вебинары и онлайн-курсы и знаем, что нужно бухгалтеру по этой теме. В этой статье вы найдете порядок расчета отпускных по шагам, онлайн-калькулятор, примеры расчета и видеосовет

На ежегодный основной оплачиваемый отпуск могут рассчитывать все работники организации. В общем случае его продолжительность составляет 28 календарных дней.

Порядок расчета отпускных

Порядок расчета отпускных регламентирует Постановление Правительства РФ от 24.12.2007 № 922 (далее — Постановление 922). Чтобы рассчитать средний заработок для оплаты отпуска, необходимо выполнить ряд действий. Рассмотрим по шагам.

Шаг 1. Определить состав выплат работнику в расчетном периоде

Для расчета среднего заработка учитываются все предусмотренные системой оплаты труда виды выплат, применяемые у соответствующего работодателя, независимо от источников этих выплат (п. 2 Постановления 922):

- Выплаты, которые надо включить в расчет среднего заработка, обязательно должны быть зафиксированы в локальных нормативных актах компании (например, в Положении об оплате труда) и начислены за труд, за работу — они должны являться заработной платой.

- Нельзя включать в расчет отпускных:

- гарантии (например, средний заработок за период командировки, за время отпуска);

- компенсации (например, компенсации за использование работником личного транспорта в служебных целях);

- выплаты социального характера (например, материальную помощь).

Премии включаются в расчет среднего заработка в особом порядке, который поименован в п. 15 Постановления 922.

Шаг 2. Определить расчетный период

Расчетный период для исчисления среднего заработка — 12 календарных месяцев, предшествующих периоду, в течение которого за работником сохраняется средняя заработная плата (п. 4 Положения 922).

Календарным месяцем считается период с 1-го по 30-е (31-е) число соответствующего месяца включительно (в феврале — по 28-е (29-е) число включительно):

- Пример: работник уходит в отпуск в июне 2021 года, расчетный период будет: с 1 июня 2020 года по 31 мая 2021 года.

Из расчетного периода исключается время, а также начисленные за это время суммы, если:

- за работником сохранялся средний заработок в соответствии с законодательством Российской Федерации. Исключение: перерывы для кормления ребенка, предусмотренные трудовым законодательством Российской Федерации;

- работник получал пособие по временной нетрудоспособности или пособие по беременности и родам;

- работник не работал в связи с простоем по вине работодателя или по причинам, не зависящим от работодателя и работника;

- работник не участвовал в забастовке, но в связи с этой забастовкой не имел возможности выполнять свою работу;

- работнику предоставлялись дополнительные оплачиваемые выходные дни для ухода за детьми-инвалидами и инвалидами с детства;

- работник в других случаях освобождался от работы с полным или частичным сохранением заработной платы или без оплаты в соответствии с законодательством Российской Федерации.

В расчет среднего заработка для отпускных следует включать только те дни (часы), в которые работник присутствовал на работе, согласно установленному ему графику, и выполнял работу, предусмотренную трудовым договором, заключенным с ним при трудоустройстве.

На практике могут возникнуть нестандартные ситуации:

Нестандартная ситуация 1

- В 12 предшествующих событию месяцах работник не работал. Как быть? Средний заработок определяется исходя из суммы заработной платы, фактически начисленной за предшествующий период, равный расчетному (п. 6 Постановления 922).

- Пример. Ложкина Вера уходит в отпуск в июне 2021 года. Расчетный период: с 1 июня 2020 г. по 31 мая 2021 г. В это время Ложкина находилась в отпуске по уходу за ребенком. В период с 1 июня 2019 г. по 31 мая 2020 г. (предшествующий периоду с 1 июня 2020 г. по 31 мая 2021 г.) она работала и получала зарплату. В таком случае средний заработок для отпускных можно рассчитать исходя из этого периода.

Нестандартная ситуация 2

- Работник не имел фактически начисленной заработной платы или фактически отработанных дней за расчетный период и до начала расчетного периода. В таком случае определять расчетный период нужно исходя из размера заработной платы, фактически начисленной за фактически отработанные работником дни в месяце наступления случая, с которым связано сохранение среднего заработка (п. 7 Постановления 922).

- Пример. Вилкин Павел уходит в отпуск с 11 июня 2021 г. Расчетный период: с 1 июня 2020 г. по 31 мая 2021 г. Павел в этот период не работал в этой организации. Его приняли на работу 3 июня 2021 г. В таком случае расчетным будет период с 3 по 10 июня 2021 г.

Шаг 3. Рассчитать средний заработок для отпускных

Ситуация 1: расчетный период полностью отработан

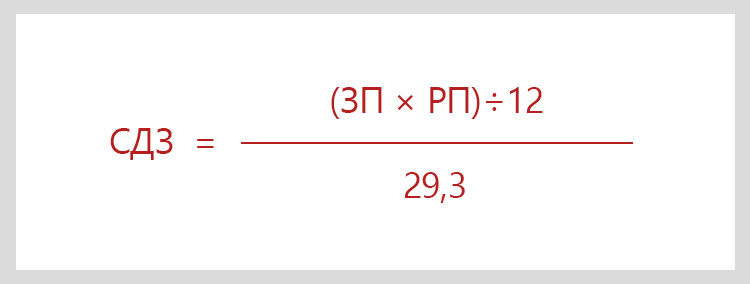

- Правило. Средний дневной заработок для оплаты отпусков, предоставляемых в календарных днях, исчисляется так: сумму заработной платы, фактически начисленной за расчетный период, делят на 12 и на среднемесячное число календарных дней (29,3) (п. 10 Постановления 922):

- СДЗ — средний дневной заработок;

- ЗП — заработная плата;

- РП — расчетный период;

- Пример. Антон Костин уходит в отпуск с 21 по 29 января 2021 г. Расчетный период: с 1 января 2020 г. по 31 декабря 2020 г. Ежемесячно в расчетном периоде Костину начислялась заработная плата из оклада в размере 30 000 рублей. Отпускные составят: (30 000 руб. х 12 мес.) / 12/29,3 х 9 = 9 215,02 руб.

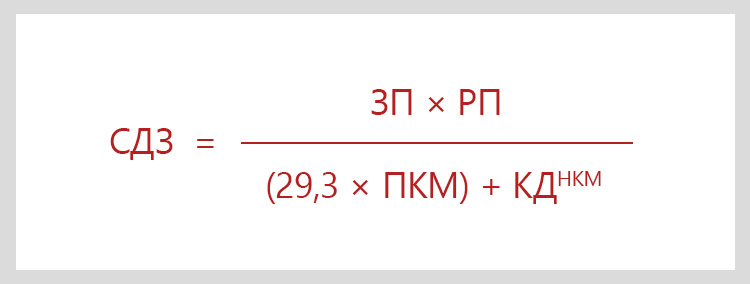

Ситуация 2: весь расчетный период не отработан

- Правило. Если один или несколько месяцев расчетного периода отработаны не полностью, то средний дневной заработок исчисляется так: сумму фактически начисленной заработной платы за расчетный период разделить на сумму среднемесячного числа календарных дней (29,3), умноженного на количество полных календарных месяцев, и количества календарных дней в неполных календарных месяцах (п. 10 Постановления 922):

- СДЗ — средний дневной заработок;

- ЗП — заработная плата;

- РП — расчетный период;

- ПКМ — количество полных календарных месяцев

- КД НКМ — количество календарных дней в неполных календарных месяцах.

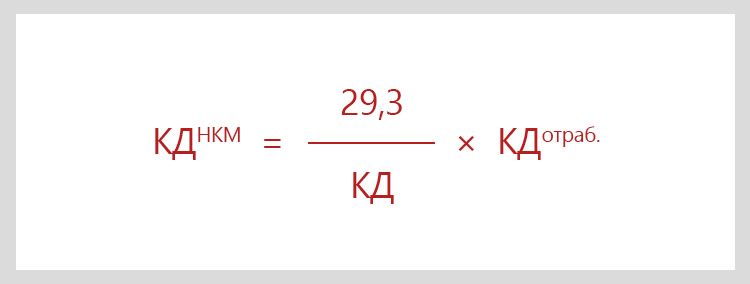

- Количество календарных дней в неполном календарном месяце рассчитывается путем деления среднемесячного числа календарных дней (29,3) на количество календарных дней этого месяца и умножения на количество календарных дней, приходящихся на время, отработанное в данном месяце (п. 10 Постановления 922):

- КД НКМ — количество календарных дней в неполных календарных месяцах;

- КД — количество календарных дней;

- КД отраб. — количество календарных дней, отработанных в месяце.

- Пример. Гришин Виктор работает в ООО «Астра». В июле 2021 г. он уходит в ежегодный основной оплачиваемый отпуск на 14 календарных дней. Оклад работника — 20 000 руб. В августе 2020 г. Гришин был на больничном 4 дня, и за этот месяц ему начислили зарплату — 16 190,48 руб.

Рассчитаем средний заработок на период отпуска Гришина Виктора:

- Определим состав выплат, которые надо включить в расчет среднего заработка: 20 000 х 11 + 16 190,48 = 236 190,48 руб.

- Определим количество дней, которые надо включить в расчет среднего заработка: (29,3 х 11) + (29,3/31 х (31-4)) = 322,3 + 25,52 = 347,82 дня.

- Рассчитаем средний дневной заработок: 236 190,48/347,82 = 679,06 руб.

- Рассчитаем начисленную сумму отпускных: 679,06 х 14 = 9506,83 руб.

В конце статьи есть шпаргалка

Ежегодный отпуск можно делить на части

При предоставлении каждой из частей отпуска расчетный период надо определять каждый раз заново:

- Пример: работник в 2021 году был в отпуске два раза: в июне — 14 календарных дней и в октябре — 14 календарных дней. Расчетный период для исчисления отпускных, которые пришлись на июнь, будет с 1 июня 2020 года по 31 мая 2021 г., а для отпуска в октябре — другой: с 1 октября 2020 г. по 30 сентября 2021 г.

Начислить отпускные можно в любой день, начиная с даты издания приказа об отпуске:

- Пример: руководитель подписал приказ на отпуск 17 июня 2021 г., а отпуск работника начнется только 5 июля 2021 г. Начислить отпускные можно 17 июня, а можно и позже. Выплатить отпускные нужно в строго установленные сроки — за три дня до начала отпуска, в нашем примере — не позднее 1 июля 2021 года (ч. 9 ст. 136 ТК РФ). В расчет надо брать календарные дни.

Шаг 4. Выплатить отпускные, перечислить НДФЛ и страховые взносы

Из начисленной суммы следует удержать НДФЛ, а потом выплатить работнику отпускные. Работодатель обязан выплатить отпускные не позднее чем за три календарных дня до начала отпуска (ч. 9 ст. 136 ТК РФ). День выплаты отпускных — это дата получения дохода в целях НДФЛ.

Перечислить НДФЛ в бюджет надо не позднее последнего числа месяца, в котором перечислены отпускные (п. 6 ст. 226 НК РФ).

- Пример: отпускные работнику выплачены 24 июня 2021 г. Перечислить НДФЛ в бюджет надо в период с 24 июня по 30 июня 2021 года включительно.

Страховые взносы с отпускных

Страховые взносы начисляют на всю сумму среднего заработка за тот же месяц, в котором начислены отпускные (Письмо Минтруда России от 04.09.2015 № 17-4/Вн-1316).

Перечислить страховые взносы с отпускных следует не позднее 15-го числа месяца, следующего за месяцем, в котором начислили отпускные (п. 3 ст. 431 НК РФ).

- Пример: отпускные начислены работнику 24 июня 2021 г. В отпуск работник уходит с 28 июня 2021 г. Бухгалтер начислит страховые взносы 24 июня 2021 г, а перечислит — не позднее 15 июля 2021 г. включительно.

Отпуск в рабочих днях

Есть такие категории работников, которым отпуск предоставляется в рабочих днях:

- работники, с которыми заключен трудовой договор на срок до двух месяцев (ст. 291 ТК РФ);

- работники, принятые для выполнения сезонных работ (ст. 295 ТК РФ).

За каждый месяц работы работнику предоставляется два рабочих дня отпуска:

- Пример: срочный трудовой договор заключен с работником сроком на два месяца. Работник может рассчитывать на отпуск продолжительностью 4 рабочих дня. Порядок включения выплат в расчет отпускных аналогичен порядку включения выплат, когда отпуск предоставляется в календарных днях.

Пример расчета отпускных, предоставленных в рабочих днях

Синициной Анне предоставлен ежегодный оплачиваемый отпуск в рабочих днях с последующим увольнением (с 1 по 2 октября). С работницей был заключен срочный трудовой договор на временную работу (с 1 по 30 сентября). За отработанный месяц Синициной Анне было начислено 30 000 руб.

Бухгалтер рассчитает отпускные так:

- Определяем количество дней, исходя из которых будут рассчитаны отпускные. Из количества календарных дней в сентябре вычитаются выходные дни по календарю 6-дневной рабочей недели. 30 – 4 = 26 дней.

- Определяем средний дневной заработок. Для этого начисленные за сентябрь выплаты разделим на количество рабочих дней в сентябре по календарю 6-дневной рабочей недели. 30 000 руб. / 26 дней = 1153,85 руб.

- Определяем сумму отпускных. Для этого средний дневной заработок умножим на количество дней отпуска. Так как договор заключен только на один месяц, то отпускные, которые полагаются Синициной Анне, составили два рабочих дня. 1153,85 х 2 дня = 2 307,69 руб.

Расчет отпускных в 2021 году. Примеры расчета

Выводы к статье:

- Выплаты, включаемые в расчет отпускных, обязательно должны быть зафиксированы в локальных нормативных актах компании (например, в Положении об оплате труда/ трудовом договоре) и начислены за труд, за работу, то есть должны являться заработной платой.

- В расчет среднего заработка для отпускных следует включать только те дни (часы), в которые работник присутствовал на работе, согласно установленному ему графику, и выполнял работу, предусмотренную трудовым договором, заключенным с ним при трудоустройстве.

- Если работнику отпуск предоставляется по частям, то для каждой части расчетный период будет определяться заново.

- Работникам, с которыми заключен трудовой договор на срок до двух месяцев, и работникам, принятым для выполнения сезонных работ, отпуск предоставляется в рабочих днях.

- Средний заработок для ежегодного дополнительного оплачиваемого отпуска определяется по тем же правилам, что и для основного.

Хотите быстро рассчитать отпускные в соответствии со всеми утвержденными правилами? Воспользуйтесь бесплатным калькулятором отпускных от сервиса Контур.Бухгалтерия.

Калькулятор расчета отпускных

Шпаргалка

В шпаргалке собрана полезная информация из статьи:

Ответы на вопросы. Про график отпусков 649.5 КБ

Список. Кто из работников вправе попросить внеочередной отпуск 565.6 КБ

Сколько денег из зарплаты мы теряем на отпускных и как этого избежать

Представьте себе среднестатистического офисного работника, который устал от серости, слякоти, бубнежа начальника, жалоб коллег, трезвонящего телефона, виснущего компьютера и тесной рубашки. Он решает: пора в отпуск. Спешим его остановить. Решения надо принимать не эмоциями, а здравым смыслом и чётким расчётом. Если отпуск взят невовремя, можно потерять значительную часть заработка. Рассказываем, почему расчётливые работники не берут отпуск в начале года и майские праздники.

Чтобы наслаждаться отпуском, не просчитайся. Фото: yandex.ru

Чтобы наслаждаться отпуском, не просчитайся. Фото: yandex.ru

Без долгих рассуждений перейдём к главному — подсчёту отпускных. Общая формула выглядит так:

отпускные = среднедневной заработок * количество дней отпуска

Дальше нас интересует среднедневной заработок. Если на протяжении года доход не менялся, например, вам платят только оклад без премий и прочих надбавок, то можно разделить ежемесячную зарплату на 29,3 (среднее количество дней в месяце).

Как посчитать среднедневной заработок

Если доход в течение месяца менялся, а также были пропуски (больничный, отпуск и т. д. ), то придётся посчитать, применив формулу:

среднедневной заработок = доход за расчётный период/количество отработанных дней

Расчётный период — год, предшествующий месяцу отпуска. Например, Марина берёт отпуск с 15 по 21 февраля 2021 года. Расчётный период — 1 февраля 2020 по 31 января 2021. Никаких премий девушка не получала, только оклад 30 000 рублей. За год она заработала 360 000 рублей. Это и есть доход за расчётный период.

В количество отработанных дней включается время фактической работы, выходные, праздники и дни отпуска за свой счёт, если их было менее 14.

Из количества отработанных дней исключаются отпускные, больничные, простой по вине работодателя и прочие случаи, когда человек не работал с сохранением зарплаты.

В августе 2020 года Марина брала отпуск на 14 дней, а в октябре — больничный на 7 дней.

Посчитаем количество отработанных дней в расчётном периоде.

Количество полных отработанных месяцев — 10. Количество дней в месяцах, которые отработаны не полностью. Считаем по формуле:

(общее количество дней в месяце — количество неотработанных дней)/общее количество дней в месяце*29,3

Количество отработанных дней=10месяцев*29,3+16+22,7=331,7

Среднедневной заработок=360 000/331,7=1 085,7

Марина идёт в отпуск на 7 дней, значит, она получит 7 599 рублей.

Зарплата после отпуска обидно маленькая

Девушка отдохнула, потратила отпускные, но ещё не видела своей зарплаты за февраль. Давайте посчитаем её, чтобы понять, выгодно ли Марина сходила в отпуск.

Марина просчиталась с отпуском. Фото: clearbody.org

Марина просчиталась с отпуском. Фото: clearbody.org

Уточним, что в 2021 году зарплата у Марины поднялась на 5 000 рублей. Сейчас она получает 35 000 рублей.

Зарплата за февраль будет расчитана из фактически отработанных дней. Заметим, что месяц короткий — стоимость одного рабочего дня выше.

Считаем зарплату:

35 000 (оклад)/19 (количество рабочих дней в месяце)*13 (количество фактически отработанных дней)=23 947 рублей.

В общей сложности Марина получила 31 546 рублей.

Оклад в феврале 35 000 рублей. Девушка потеряла на отпуске 3 500 рублей.

Это случилось по нескольким причинам:

- в расчётный период вошли месяцы с небольшой зарплатой;

- февраль короткий месяц, поэтому стоимость одного дня выше.

В идеале Марине надо было брать отпуск в конце лета — осенью и выбирать месяц, где 31 день. Например, август или октябрь.

Когда отпуск становится убыточным?

Невыгодно захватывать отпуском официальные праздники. Они увеличивают продолжительность отдыха, но в расчёт отпускных не включаются. Представим, что Марина взяла отпуск с 11 по 24 января. Она будет отдыхать почти целый месяц и при этом сохранит часть отпуска.

Среднедневной заработок — 1085,6 (исходные данные не менялись, поэтому мы взяли результат предыдущих вычислений). Отпускные — 1085,6*14=15 198,4 рублей.

Зарплата за фактически отработанные 5 дней — 11 666 рублей.

В общей сложности Марина за январь получит 26 864 рубля при окладе 35 000 рублей.

Если брать 14 дней отпуска в марте, то Марина получит 15 198,4 рубля отпускных и 19 080 рублей зарплаты. Итого: 34 278 рублей.

Можно заработать на отпускных?

Заработать на отпускных получится, если брать в качестве отпуска выходные дни. Так вы будете получать зарплату за те дни, что обычно не оплачиваются.

Например, если Марина возьмёт в качестве отпуска 20 и 21 марта (суббота и воскресенье), то получит зарплату на 2 000 больше. Закон не запрещает так делать, но манёвр придётся согласовывать с работодателем. Все 28 дней отпуска выбрать таким способом не получится. Минтруд считает, что это не соответствует трудовому законодательству.

Однако, если у вас накопились неиспользованные дни отпуска за предыдущие годы, и работодатель настаивает, чтобы вы их отгуляли — берите в счёт выходных. При этом подбирайте расчётный период так, чтобы в него вошли месяцы с наибольшей зарплатой.

Наши умозаключения справедливы для работников, которые получают оклад. Если вы работаете сдельно, например, в торговле, то логика может быть другой. Отпуск в мае может оказаться прибыльным, потому что в расчёт отпускных попадёт период высоких новогодних зарплат. При этом торговля в мае обычно вялая, соответственно, зарплата низкая.

Одним словом, перед отпуском посчитайте, сколько вы получите за этот месяц денег.

Серые зарплаты

Важное уточнение — расчёт отпускных делается только с официальной части зарплаты. Если вы получаете 13 000 рублей на карту и 20 000 рублей в конверте, то отпускные будут расчитыватьяс от 13 000 рублей.

Впрочем, возможен вариант, что руководитель компании добавит несколько тысяч «от себя», чтобы не было обидно.

Как рассчитать отпускные

Общая формула расчета и способы получить больше

Когда человек уходит в ежегодный оплачиваемый отпуск, работодатель обязан выплатить отпускные. Их рассчитывает бухгалтерия. Но сотруднику тоже полезно знать, откуда берутся все суммы и какое самое выгодное время для отпуска. Это поможет проверить расчеты бухгалтера и понять, какие есть способы получить больше отпускных.

Общая формула расчета

Отпускные считаются не так, как зарплата. Зарплату начисляют за отработанные дни, а отпускные — за календарные, которые умножают на среднедневной заработок.

Рассчитать примерный размер отпускных легко: разделите зарплату на 29,3 — это среднее количество дней в месяце — и умножьте на количество дней отпуска.

Например, ваша зарплата — 100 000 рублей, а отпуск — 28 дней.

100 000 / 29,3 × 28 = 95 563 рубля

А вот подсчитать все вплоть до рубля сложнее: надо учесть несколько переменных — точный годовой доход и пропущенные дни.

Общая формула расчета отпускных выглядит так:

Отпускные = Среднедневной заработок × Количество дней отпуска

Вся сложность в том, как рассчитать среднедневной заработок. Ниже расскажу о том, как это сделать, но если не хотите читать, а хотите считать, то вот вам калькулятор:

Вычислить доход за расчетный период

При подсчете дохода учитывают все выплаты за работу — оплату по ставке, переработки, премии за показатели, районный коэффициент.

Премии включаются не все и не всегда полностью, а только те, которые начислены за расчетный период — 12 месяцев, предшествующие месяцу отпуска. Если вы работаете в компании менее года, учитывают период с первого дня работы. Например, годовую премию за предшествующий отпуску год включат полностью. С квартальными — сложнее. Если квартал полностью попадает в расчетный период, премию учтут полностью. А если расчетный период начинается с середины квартала, учтут премию только за полквартала. Например, премия выплачивается за первый квартал — январь, февраль, март, а расчетный период начинается с февраля. Тогда премию зачтут только за февраль и март.

Но в доход за последние 12 месяцев не включают командировочные, компенсацию проезда, проживания и питания, выплаты по отпускным и больничным, госпособия.

Получается, чем больше официальный доход, тем больше отпускные. У тех, кто получает «зарплату в конверте», отпускные могут рассчитывать только от официальной части дохода.

Рассчитать, сколько дней отработано

При расчете учитывают время фактической работы, выходные, праздники или дни, которые работник взял за свой счет, если их было не больше 14. Дни отпуска без сохранения зарплаты, превысившие этот лимит, в расчет не включаются. Если работника незаконно отстранили от работы или уволили, но потом восстановили, дни вынужденного прогула также входят в стаж работы, который дает право на ежегодный оплачиваемый отпуск.

В отработанные дни не входит время, когда вы не работали — как с сохранением зарплаты, так и без оплаты: были в отпуске, в том числе по уходу за ребенком, на больничном, в командировке, получали пособие по беременности и родам или отсутствовали на работе без уважительных причин.

Количество отработанных дней = 29,3 х Количество полных месяцев + Количество дней в месяцах, отработанных не полностью

Коэффициент 29,3 — среднее количество календарных дней в месяце.

Количество дней в месяцах, отработанных не полностью находят так:

(Общее количество дней в месяце — количество неотработанных дней) / Общее количество дней в месяце х 29,3

Николай собирается в отпуск с 1 августа на 28 дней. За последний год он уходил на недельный больничный в апреле и в оплачиваемый отпуск на 28 дней в сентябре.

Николай отработал 10 полных месяцев.

Количество полных месяцев: 10

Количество дней в месяцах, отработанных не полностью:

сентябрь: (30 − 28) / 30 × 29,3 = 1,95

апрель: (30 − 7) / 30 × 29,3 = 22,46

Количество отработанных дней = 10 месяцев х 29,3 + 1,95 + 22,46 = 317 дней

Рассчитать среднедневной заработок и отпускные

Среднедневной заработок = Доход за расчетный период / Количество отработанных дней

За год без учета больничных Николай заработал 1 млн рублей.

Среднедневной заработок = 1 000 000 Р / 317 дней = 3155 Р

Отпускные = 3155 Р × 28 дней = 88 340 Р

Отпускные, как и другие доходы, облагаются налогом в размере 13%.

Официальные праздники — 1—8 января , 23 февраля, 8 марта, 1 и 9 мая, 12 июня, 4 ноября — не учитываются и не оплачиваются. Например, если сотрудник взял отпуск на 14 дней с 1 июня, 12 июня считать не нужно, а выйти на работу можно 16 числа.

Если случай более сложный, например, человек болел в праздничные дни или во время отпуска, или не знает, как учесть доход, лучше поискать подходящие формулы и калькуляторы в интернете. Или довериться отделу кадров и бухгалтерии.

Как путешествовать во время пандемии

Что делать, чтобы отпускные были больше

Отпускные начисляются не так, как зарплата. Зарплата одинакова в любом месяце: за январь и июль сотрудник зарабатывает одну и ту же сумму. Но чем меньше в месяце рабочих дней, тем дороже стоит каждый из них. Поэтому отпуск в такие месяцы брать невыгодно.

Если хотите, чтобы отпускные были больше, следуйте главному правилу — уходите в отпуск в месяцы с наибольшим количеством рабочих дней. Например, в 2019 году это апрель, июль, август, октябрь и ноябрь. Чтобы рассчитать все точнее — можно заглянуть в производственный календарь.

А вот официальные праздники, наоборот, лучше не захватывать — они хоть и увеличивают продолжительность отдыха, но зато не включаются в число календарных дней отпуска, а следовательно, не оплачиваются. Если берете отпуск в январе, потеряете 10—20% дохода.

Сравним отпуска в 21 день в январе и июле. Если взять отпуск с 9 по 29 января, фактически будете отдыхать целый месяц с 1 по 29 января, и у вас еще останется про запас неделя отпуска. При зарплате 50 000 Р без учета пропущенных дней получите отпускных примерно 35 826 Р + зарплату за два отработанных дня 5 882 Р . Итого 41 708 Р .

Среднедневной заработок = 50 000 / 29,3 = 1706 Р

Отпускные = 1706 Р × 21 = 35 826 Р

Зарплата за 2 отработанных дня = Оклад / Количество рабочих дней × Количество отработанных дней = 50 000 Р / 17 × 2 = 5882 Р

Если возьмете отпуск с 9 по 29 июля, сумма отпускных составит те же 35 826 Р , но вдобавок вы еще получите зарплату за семь отработанных дней с начала июля — 15 909 Р . Итого 51 735 Р . Это на 1735 Р больше зарплаты и на 10 027 Р больше дохода за январь, если бы вы предпочли отдохнуть в нем — 20% разницы. Правда, если взять отпуск в январе, то и отдыхать за счет праздников вы будете дольше.

Но есть один период, когда вы можете и получить хорошие отпускные, и много отдохнуть — это конец декабря.

Если возьмете отпуск в июне на 14 дней с 1 по 14, то при зарплате в 50 000 Р получите 23 890 Р отпускных и 28 571 Р зарплаты. Итого 52 461 Р .

Если возьмете отпуск на 8 дней с 24 по 31 декабря, получите отпускных 13 651 Р и зарплату 38 095 Р . Итого 51 746 Р . Но при этом у вас впереди будут еще новогодние каникулы.

У большинства профессий отпуск составляет 28 дней, которые можно разделить на части, но одна из них должна быть не менее 14 дней, а остальные вы можете отгулять хоть по одному дню — если договоритесь с работодателем.

Правда Минтруд хотя и не запрещает напрямую так сильно дробить оставшуюся часть отпуска, все же рекомендует отказаться от чрезмерного деления отпуска на части. Потому что в этом случае работник не сможет воспользоваться отдыхом и восстановить свою трудоспособность.

Дробление отпуска в зависимости от выходных и рабочих дней тоже может повлиять на общую сумму, которую получите, но разница будет незначительная.

Дробить отпуск можете как вы, так и работодатель, только руководству для этого нужно ваше согласие, а вам его — нет. «Дробление» отпуска в зависимости от выходных и рабочих дней тоже может повлиять на общую сумму, которую получите, но разница будет незначительная.

Дробя отпуск, можно получать удобные для себя сочетания отпуска и выходных. Например, оформить отпуск с понедельника по пятницу — тогда будете отдыхать целую неделю, но сэкономите два дня. Если сделать так еще раз, у вас будет уже четыре «сэкономленных» дня — почти рабочая неделя. Если присоединить их к выходным, сможете отдыхать шесть дней. Минус — в этом случае выходные не оплачивают. Их оплатят, только если отпуск захватит выходные — то есть будет с понедельника по воскресенье.

Шпаргалка по начислению зарплаты, отпускных и больничных

Данная статья представляет собой шпаргалку для бухгалтеров, которым нужно быстро изучить или освежить в памяти ключевые вопросы, связанные с начислением зарплаты, отпускных и больничных. Материал будет обновляться каждый раз после внесения изменений в законодательство, поэтому обращать внимание на дату размещения статьи не нужно — инструкция будет актуальной всегда.

- Как часто начислять и выплачивать зарплату

- Когда рассчитывать и выплачивать отпускные и пособия по больничным листам

- Какая кадровая информация нужна бухгалтеру для начисления зарплаты

- Как рассчитать зарплату при окладной системе оплаты труда

- Как рассчитать зарплату при тарифной системе оплаты труда

- Как рассчитать отпускные

- Как рассчитать пособие по больничному листу

- Как начислить и удержать налог на доходы физических лиц

- Какие документы оформить при выдаче зарплаты

Как часто начислять и выплачивать зарплату

В общем случае заработную плату начисляют по окончании каждого месяца. Величина зарплаты — это сумма, которую человек заработал в данном месяце.

Выплачивать зарплату нужно не реже чем раз в полмесяца ( статья 136 ТК РФ ). Чтобы выполнить это требование, сумму за месяц необходимо разбить на две части. Первую часть выдать сотрудникам до окончания месяца, то есть авансом. Вторую часть — после окончания месяца, когда будет известна итоговая величина зарплаты.

Рассчитайте аванс и зарплату с учетом всех актуальных на сегодня показателей

Сроки выдачи аванса и зарплаты в ТК РФ не установлены. Но действует правило: выдать деньги необходимо не позднее 15-ти календарных дней с даты окончания периода, за который они начислены. Каждый работодатель вправе утвердить собственные даты. Например, выплачивать аванс 25-го числа каждого месяца, а зарплату — 10-го числа месяца, следующего за отработанным. Главное, чтобы эти даты были зафиксированы внутренним нормативным документом (к примеру, приказом директора) и неукоснительно соблюдались. Если день выплаты аванса или зарплаты приходится на выходной или праздник, то деньги необходимо выдать накануне.

Что касается величины аванса, то она тоже не прописана в законе, и организации задают ее на свое усмотрение. На практике встречается два способа расчета аванса. Первый — взять месячный заработок сотрудника и умножить на 40% (можно на 30% или 50%). Второй способ — вычислить точную сумму зарплаты за фактически отработанную первую половину месяца. Такой подход приветствуется чиновниками (письмо Роструда от 08.09.06 № 1557-6), но не всегда применяется в жизни (подробнее о начислении аванса читайте в статье «Зарплата за первую половину месяца: как рассчитывать аванс и какие суммы из него удерживать»).

Когда рассчитывать и выплачивать отпускные и пособия по больничным листам

Если в течение месяца сотрудник ушел в отпуск, то бухгалтер обязан выдать отпускные не позднее, чем за три дня до начала отдыха (речь идет о календарных днях — письмо Минтруда от 30.07.14 № 1693-6-1). Это значит, что в отличие от обычной зарплаты, отпускные необходимо рассчитать, не дожидаясь окончания месяца. Времени для этого достаточно, ведь уведомить работника об отпуске нужно не позднее, чем за две недели до начала отдыха, и чаще всего именно в эти сроки оформляют и приказ об отпуске.

С пособием по больничному листу ситуация другая. Рассчитать и выплатить его можно вместе с заработной платой, то есть после завершения месяца, в котором сотрудник принес закрытый больничный в бухгалтерию.

Работать с электронными больничными и сдавать всю сопутствующую отчетность через «Контур.Экстерн»

Какая кадровая информация нужна бухгалтеру для начисления зарплаты

Чтобы правильно рассчитать зарплату работника за прошедший месяц, бухгалтер должен располагать следующими сведениями:

- дата, с которой сотрудник приступил к работе (по вновь принятым сотрудникам);

- система оплаты труда, установленная для сотрудника (в большинстве случаев — повременная или сдельная);

- величина вознаграждения, установленного для сотрудника (размер оклада, тарифная ставка и проч.);

- время, фактически отработанное в течение месяца (при повременной системе), либо объем произведенной продукции или оказанных услуг (при сдельной системе);

- дата, с которой сотрудник прекратил работу (по уволенным сотрудникам).

Эта информация поступает в бухгалтерию из отдела кадров. Как правило, кадровики передают бухгалтерам ксерокопии приказов о приеме и увольнении, приказов на отпуск, трудовых договоров, штатного расписания и табели учета рабочего времени. Если в компании установлена программа для начисления заработной платы, то кадровики заносят в нее данные, а бухгалтерия на их основании производит расчеты.

Составить штатное расписание по готовому шаблону Попробовать бесплатно

Как рассчитать зарплату при окладной системе оплаты труда

Окладная система — это разновидность повременной системы оплаты труда. Она подразумевает, что в случае полностью отработанного месяца работник получает фиксированную сумму денег, то есть оклад. На таких условиях трудятся, как правило, офисные работники: руководители, администраторы, бухгалтеры и проч.

Если месяц отработан не полностью, то работнику выплачивают часть оклада, пропорциональную фактически отработанному времени.

Оклад сотрудника составляет 45 000 руб. Ноябрь отработан не полностью: с 12 по 18 ноября сотрудник уходил в отпуск, с 27 по 30 ноября брал больничный.

Бухгалтер посмотрел, что по табелю учета рабочего времени сотрудник находился на службе 12 рабочих дней. Всего в ноябре 21 рабочий день. Таким образом, зарплата работника за ноябрь, не считая отпускных и пособия по болезни, составляет 25 714 руб.(45 000 руб.: 21дн. х 12 дн.).

Как рассчитать зарплату при тарифной системе оплаты труда

Тарифная система также относится к повременной системе оплаты труда.

Суть ее в том, чтобы оплачивать работнику количество фактически отработанных единиц времени (часов или дней), исходя из часового или дневного тарифа.

Чаще всего тарифная система используется при сменном графике работы. В этом случае нужно помнить, что согласно статье 154 ТК РФ за труд в ночное время, то есть с 22.00 до 6.00, полагается доплата минимум 20 %.

Для работника установлена тарифная ставка 300 рублей в час. В ноябре сотрудник отработал 7 смен по 24 часа. Итого фактически отработанное время составило 168 часов (7 смен х 24 часа), работа в ночное время — 56 часов.

Бухгалтер рассчитал зарплату за ноябрь. Она равна 53 760 руб.((168 часов х 300 руб.) + (56 часов х 300 руб. х 20%)).

Кроме того, нужно помнить, что если смена пришлась на праздничный день (23 февраля, 1 мая и проч.), то оплату следует производить как минимум в двойном размере ( ст. 153 ТК РФ )

Добавим, что при сменном графике работы часто применяют суммированный учет рабочего времени. Подробно о нем мы писали в статье «Суммированный учет рабочего времени: общие правила и отдельные тонкости».

Рассчитывать «сложную» зарплату при разных системах оплаты труда Попробовать бесплатно

Как рассчитать отпускные

При определении суммы отпускных и компенсации за неиспользованный отпуск прежде всего необходимо вычислить среднедневную сумму заработка. Ее формула зависит от того, полностью ли отработан расчетный период, то есть 12 календарных месяцев, предшествующих месяцу начала отпуска.

Если расчетный период отработан полностью, то среднедневной заработок равен зарплате, начисленной в течение расчетного периода, разделенной на 12 месяцев и на среднемесячное число календарных дней (оно равно 29,3).

Если расчетный период отработан не полностью, то зарплату, начисленную в течение расчетного периода, нужно разделить на некое число. Чтобы его найти, нужно количество полностью отработанных месяцев умножить на 29,3 и прибавить число календарных дней в не полностью отработанных месяцах.

Вычислив среднедневной заработок, умножаем его на количество календарных дней отпуска. В итоге получится сумма отпускных (или компенсации за неиспользованный отпуск), которая выдается на руки сотруднику.

Рассчитывайте зарплату и отпускные в веб‑сервисе

Подробнее о расчете отпускных читайте в статье «Как рассчитать отпускные в 2021 году».

Как рассчитать пособие по больничному листу

Здесь также нужно вычислить среднедневной заработок, однако алгоритм для его расчета будет иным, нежели в случае с отпускными.

Сначала следует посчитать так называемый средний заработок. В общем случае его определяют за два календарных года, предшествующих году начала болезни. Так, если больничный выписан в 2021 году, то средний заработок считаем за 2020 и 2019 годы. В средний заработок входят все выплаты в пользу работника, на которые начислялись страховые взносы. В частности, отпускные и квартальные премии попадают в средний заработок, а больничные и декретные — не попадают.

Затем нужно вычислить средний дневной заработок. Для этого взять средний заработок и разделить на 730. Полученную сумму умножить на процент, соответствующий страховому стажу. Если стаж 8 и более лет — на 100%. Если стаж от 5 до 8 лет — на 80%. Если стаж менее 5 лет — на 60%. В итоге мы получим размер дневного пособия по временной нетрудоспособности. Его следует умножить на количество календарных дней болезни. Результатом этого умножения и будет итоговая величина пособия.

ВАЖНО

С апреля 2020 года действует правило. Если пособие по временной нетрудоспособности в расчете за полный календарный месяц менее МРОТ (12 130 руб.), то больничные выплачиваются в размере МРОТ за полный календарный месяц. Тогда размер дневного пособия — это МРОТ, деленный на число календарных дней месяца, на который приходится болезнь. Общий размер выплаты — это дневное пособие, умноженное на число календарных дней болезни в каждом календарном месяце. Если введен районный коэффициент, то МРОТ определяется с учетом такого коэффициента (подробнее см.: «Больничные в 2021 году: временный порядок расчета пособий сделали постоянным»).

Для пособий по беременности и родам предусмотрены свои особенности. Средний заработок считаем так, как описано выше, а вот средний дневной заработок — по-другому. Разница в том, что средний заработок мы делим не на 730 дней, а на количество календарных дней в двух предыдущих годах за минусом дней, когда женщина была на больничном, в декретном отпуске, в отпуске по уходу за ребенком; а также дополнительных оплачиваемых выходных по уходу за детьми-инвалидами и дней, когда женщину освобождали от работы по законам РФ с полным или частичным сохранением зарплаты. Полученную сумму всегда умножаем на 100% вне зависимости от страхового стажа.

Рассчитайте зарплату и пособия по актуальным на сегодня правилам

Как начислить и удержать налог на доходы физических лиц

Компании и предприниматели, выплачивающие зарплату своим сотрудникам, являются по отношению к ним налоговыми агентами. Это значит, что бухгалтер должен начислить НДФЛ на сумму зарплаты, удержать его из доходов сотрудника и перечислить в бюджет.

Налог начисляется не только на саму зарплату, но и на отпускные и на пособия по больничным листам (исключение составляют декретные пособия, которые освобождены от НДФЛ). К тому же под налог подпадают выплаты в натуральной форме: обеды, участие в корпоративных мероприятиях и проч. Ставка налога на доходы физлиц в данном случае составляет 13%. Обратите внимание: величина удержанного НДФЛ не должна превышать 50% от суммы выплаты сотруднику.

В январе сотрудник получил от своего работодателя доход в сумме 35 000 руб. Бухгалтерия рассчитала, что налог с зарплаты сотрудника равен 4 550 руб. (35 000 руб. х 13 %) (для упрощения мы рассмотрели ситуацию, когда работнику не предоставляются налоговые вычеты). Эту сумму бухгалтер перечислил в бюджет, а работник получил на руки 30 450 руб. (35 000 — 4 550). Таким образом, размер удержанного налога не превысил 50-ти процентный лимит.

Бухгалтерия обязана вести учет доходов и удержанного налога по каждому физическому лицу в специально разработанных налоговых регистрах (см. «Налоговые регистры: инструкция по применению»). Кроме того, бухгалтеры должны по требованию физических лиц выдавать им справки о доходах по утвержденной форме.

Налог, удержанный из зарплаты, нужно перечислить в бюджет не позднее дня, следующего за днем выплаты дохода.

Исключение предусмотрено только для отпускных и больничных (в том числе по уходу за ребенком)— НДФЛ нужно перечислить в бюджет не позднее последнего дня месяца, в котором они выплачены.

Также работодатель обязан представить в налоговую инспекцию сведения о доходах, выплаченных в предшествующем году. Для этого нужно не позднее 1 марта заполнить и сдать в инспекцию справки по форме 2-НДФЛ. Если доходы получили 11 человек и более, отчитаться необходимо по интернету. Если 10 человек и менее — можно на бумаге (см. «В ФНС разъяснили, кто с 2020 года обязан отчитываться по НДФЛ и взносам через интернет»).

Кроме того, необходимо представлять ежеквартальную отчетность по налогу на доходы физических лиц по форме 6-НДФЛ .

Заполнить и сдать 6‑НДФЛ и 2‑НДФЛ через интернет

Какие документы оформить при выдаче зарплаты

Статья 136 Трудового кодекса обязывает работодателей письменно извещать каждого работника обо всех начислениях и удержаниях, а также об итоговой сумме зарплаты, которую сотрудник получит на руки. Чтобы выполнить это требование, компании и предприниматели составляют и выдают работникам так называемые расчетные листки.

Форма такого листка не установлена, поэтому каждый работодатель разрабатывает ее самостоятельно. Главное, чтобы в бланке были поля для всей необходимой информации.

Помимо этого следует заполнить либо расчетно-платежную ведомость (можно использовать форму № Т-49), либо две другие ведомости: расчетную (можно по форме № Т-51) и платежную (можно по форме № Т-53). В случае, когда зарплата перечисляется на карточки, нужна только расчетная ведомость.

Как рассчитывается зарплата после отпуска

Последние изменения: Октябрь 2021

Разный порядок выплаты заработной платы и отпускных вызывает существенный разрыв во времени получения денежных средств на отрезке: уход в отпуск – получение вознаграждения после отдыха. Отпускные выплачиваются непосредственно перед наступлением события, а текущая заработная плата по факту отработанного времени с учётом выполненного объёма. Как начисляется зарплата после отпуска и может ли быть в денежном выражении ниже минимального размера, установленного законодательством?

Отпускные нюансы – 2019

В преддверии лета – массового отпускного сезона в 2019 году следует руководствоваться обновлёнными разъяснениями трудового ведомства, уточняющего и корректирующего периоды, запрещённые дни и сроки выплаты денежных средств, предназначенных для отдыха. При предоставлении работникам ежегодных оплачиваемых отпусков бухгалтерской и кадровой службе необходимо учесть нюансы:

В преддверии лета – массового отпускного сезона в 2019 году следует руководствоваться обновлёнными разъяснениями трудового ведомства, уточняющего и корректирующего периоды, запрещённые дни и сроки выплаты денежных средств, предназначенных для отдыха. При предоставлении работникам ежегодных оплачиваемых отпусков бухгалтерской и кадровой службе необходимо учесть нюансы:

- Дата перечисления или выдачи из кассы. Минтруд Письмом № 14-1/ООГ-7157 от 05.09.2018 года уточнил сроки выплаты денежных средств на отдых. Согласно разъяснениям минимальный срок, до наступления которого должны быть выплачены деньги в соответствии с ч.9 статьи 136 ТК РФ составляет три дня до начала. Следовательно, если работник уходит отдыхать с понедельника, то выплатить причитающиеся суммы предприятию необходимо не позднее четверга. Ранее Роструд допускал выдачу в пятницу, считая в числе трёх календарных дней день выдачи.

- Деление на части. Работодатель вправе осуществлять «дробление» времени отдыха только при согласии работника с учётом положения статьи 125 ТК РФ, содержащей условие, чтобы одна из составляющих была не меньше 14-ти календарных дней. Если сотрудник возражает против деления, то предприятие обязано предоставить время полной продолжительности.

- Запретные дни. В целях недопущения получения «скрытой компенсации» за неиспользованное отпускное право Минтруд в Письме № 14-2/ООГ-9754 от 07.12.2018 года ввёл следующий регламент:

-

разрешение на предоставление права отдыхать только в рабочие дни независимо от количества, допуская один день (рабочий); одобрение на начало периода в выходной день; запрет на отпуска исключительно в выходные дни со штрафными санкциями до 50000 рублей на компанию в случае невыполнения нормы.

Зарплата после отдыха

Трудовому персоналу предоставляется ежегодный оплачиваемый отпуск в соответствии с графиком, разрабатываемом за две недели до начала года. Право на период полной продолжительности наступает у работника по истечении шести месяцев трудовой деятельности у конкретного работодателя, но не исключено предоставление авансом по согласованию сторон. Беременные, несовершеннолетние, многодетные родители и родители-одиночки могут отдыхать в любой удобный период без предварительного одобрения руководства.

Начало и конец времени отдыхать не привязываются к началу или концу календарного месяца. Расчёт вознаграждения при работе в течение неполного периода осуществляется пропорционально количеству отработанных дней. Как посчитать зарплату после отпуска для повременщика детально демонстрирует формула:

В соответствии со статьёй 133 ТК РФ зарплата не может быть ниже установленного законодательством минимума с учётом региональных коэффициентов при полностью отработанном месяце.

Условный числовой пример

Длительный промежуток времени, возникающий между получением отпускных и расчётом зарплаты после отпуска, с последующим получением обусловлен различием периода выплаты:

-

отпускные – не позднее трёх дней до события; заработная плата – два раза в месяц за отработанный период.

На предприятии установлена стандартная 40-часовая рабочая неделя. Сотрудник написал заявление на ежегодный отдых с 01.06.2019 года по 21.06.2019 года. Даты выдачи средств по ФОТ – 20-е и 5-е число каждого месяца. Отпускные выданы работнику 25 мая. Должностной оклад по трудовому договору 25000 рублей.

Как рассчитать заработную плату после отпуска и когда лицо получит причитающиеся выплаты?

- За 2-ую половину мая сотрудник получил деньги 05.06.2019 года. Поскольку в 1-ой половине июня гражданин не исполнял трудовые обязанности, то аванс он не получит.

- Расчёт зарплаты после отпуска по условиям примера:

Получит причитающиеся выплаты работник 5 июля в размере, меньше МРОТ, поскольку за месяц отработал 5 дней.

После отдыха денежные средства по заработной плате начисляются пропорционально отработанному времени. Временной интервал в получении отпускных и следующей зарплаты обусловлен различием законодательных норм, предусматривающих выплату отпускных до фактического отдыха, а выплату зарплаты постфактум исходя из фактического времени работы.

Как сделать расчёт зарплаты за неполный месяц

Больше материалов по теме «Оплата труда» вы можете получить в системе КонсультантПлюс .

- Общий порядок расчета

- Системы оплаты труда и неполный месяц работы

- Нюансы

- Опорные точки

Работник может трудиться неполный месяц, например, по причине очередного отпуска или болезни, недавнего оформления трудового договора, отдыха за свой счет. Бухгалтеру нужно исчислить его заработную плату в соответствии с фактически отработанным временем и применяемой системой оплаты труда. Поговорим о методике расчета оплаты труда за не полностью отработанный месяц, приведём примеры такого расчета.

Вопрос: Как рассчитать зарплату за месяц, если сотрудник 2 недели находился в отпуске и 5 дней был в командировке? Как рассчитать зарплату за неполный месяц?

Посмотреть ответ

Общий порядок расчета

Согласно ст. 91 ТК РФ администрация обязана вести учет времени, отработанного каждым сотрудником за период. Это делается в первую очередь для расчета заработной платы, в том числе за неполный отработанный месяц. Согласно нормам ТК РФ труд должен оплачиваться в соответствии с отработанным временем.

Вопрос: Работник отработал неполный месяц, но в то же время превысил норму. Расчет исходя из нормативного числа рабочих часов приведет к тому, что заработная плата за месяц, в котором работник освобождался от работы, окажется больше заработной платы за полный месяц. Что делать?

Посмотреть ответ

Общая схема исчисления зарплаты за неполный месяц представлена ниже:

- Подсчет отработанного времени по табелю. Форма табеля может быть унифицированной, с общепринятым обозначением рабочих и иных дней, а может применяться разработанная в организации форма этого документа. В последнем случае и обозначения рабочих и нерабочих периодов могут отличаться от общепринятых. Чтобы снизить риск ошибки, рекомендуется сверяться с производственным календарем месяца.

- Определение системы оплаты труда и расчет, в соответствии с заключенным трудовым договором. Обычно применяют повременную, сдельную оплату труда и комиссионные выплаты как вознаграждение за труд. Методика расчета оплаты труда различается, но каждый раз нужно учитывать фактор неполного использования рабочего времени в текущем месяце. Об этом более подробно поговорим далее.

- Налогообложение и удержания за неполный месяц. Заработная плата неполного месяца облагается НДФЛ и взносами в общем порядке. Если у гражданина имеются исполнительные листы, по ним удержание производится также в общем порядке.

Важно! Размер налогового вычета за месяц, например, на ребенка, фиксирован и не подлежит пересчету согласно отработанному времени.

Системы оплаты труда и неполный месяц работы

Рассмотрим, как применяется расчет за неполный месяц в различных системах оплаты труда.

Оклад, тариф

Оплата труда за время работы, или повременная – это оклад, тарифная ставка (часовая, дневная). Оклад уменьшают пропорционально, в соответствии с фактически использованным в месяце фондом рабочего времени. Тарифную ставку умножают на фактически отработанные дни или часы, в зависимости от того, часовая ставка или дневная.

Пример: по трудовому договору сотруднику установлен оклад 25000 рублей в месяц при пятидневной рабочей неделе. В апреле 2019 года он с 1 по 10 апреля включительно брал отпуск за свой счет и отработал 14 рабочих дней. В месяце 22 рабочих дня. Начислено 25000 / 22 * 14 = 15909,04 рубля.

Аналогично считается зарплата по тарифной ставке (часовой или дневной). Если у работника по трудовому договору дневная тарифная ставка 1200 руб./день, то отработав 14 дней он может рассчитывать на сумму начисления 1200 * 14 = 16800,00 рублей.

Сдельная

Сдельная оплата труда за количество готовых изделий предполагает расценку за каждую единицу. Отработав неполный месяц, сотрудник, как правило, успевает сделать меньше единиц продукции, и начисление оплаты будет меньше.

Пример: норматив изготовления изделий – 10 изделий в день. Работник, выполняющий норматив, за апрель изготовит 220 изделий. Расценка за каждое изделие 130 рублей, значит, в месяц будет начислено 28600 рублей. Если, как в предыдущем примере, он отработал всего 14 дней, заработная плата составит 14 * 10 * 130 = 18200,00 рублей.

Комиссионная и комбинированная

Комиссионная система оплаты часто применяется в торговле. Вознаграждение работника – это процент от реализации, от дохода по сделкам, заключенным сотрудником. Неполная работа за месяц здесь учитывается в оплате труда «автоматически»: чем меньше время работы, тем менее значителен доход от реализации и процент от него.

Если применяется комбинированная оплата труда, включающая и оклад и процент от сделок, делают общий расчет за месяц с учетом сниженного оклада.

Пример: как и в предыдущих случаях, сотрудник работал в апреле 14 дней, имея согласно трудовому договору оклад в размере 25000 рублей, плюс комиссионную часть оплаты труда – 6 процентов от суммы дохода по заключенной им сделке. За время работы в апреле он принес компании доход 550 тыс. рублей. За месяц ему начислено:

- 550000 * 6% = 33000,00 рублей как процент от продаж;

- 25000 / 22 * 14 = 15909,04 рубля на основе оклада, за неполный месяц.

33000,00 + 15909,04 = 48909,04 рубля всего заработная плата за неполный месяц.

Нюансы

При расчетах необходимо обратить внимание на ряд нюансов. Новому сотруднику, не успевшему отработать месяц полностью, зарплату начисляют по аналогии с работающими сотрудниками, с учетом фактически отработанного времени. Всегда берутся в расчет только рабочие дни по производственному календарю.

Если в начале месяца установлены праздничные дни (январь) и новый сотрудник приступил к работе после окончания этого периода, проработал до конца месяца, ему должен быть произведен полный расчет за месяц.

Согласно ст. 2-7, ст. 130-2 ТК РФ работнику гарантирован МРОТ. При неполном отработанном месяце фактическая заработная плата может быть меньше МРОТ. Нарушением ТК РФ это являться не будет. Если работнику установлен неполный рабочий день и он при этом отработал неполный рабочий месяц, расчет за неполный месяц будет производиться исходя из установленной по договору ставки (1/4, 1/2).

Как рассчитать зарплату по окладу

Как рассчитать зарплату по окладу? Для этого разберемся с терминологией и поймем, чем оклад отличается от зарплаты. Затем соберем необходимые исходные данные и подставим их в формулу. Из каких документов взять информацию и в каком порядке произвести расчет, узнайте из нашего материала.

Что такое оклад по Трудовому кодексу

Термин «оклад», а также сопутствующие ему определения «базовый оклад», «должностной оклад» и «заработная плата» расшифрованы в ст. 129 ТК РФ. Чтобы понять, как рассчитать размер зарплаты из оклада, и применить подходящую формулу, разберемся с этими терминами:

На основании приведенных в ТК РФ определений оклад представляет собой минимальную фиксированную денежную сумму, которую работодатель обязан заплатить сотруднику за каждый отработанный месяц при условии выполнения возложенных на него должностных обязанностей.

Заработная плата — более расширенное понятие, включающее помимо оклада различные доплаты, бонусы и премии, на которые работник имеет право.

Оклад и заработная плата совпадают по величине в том случае, если за полностью отработанный расчетный месяц сотруднику помимо оклада не будут начислены компенсационные и стимулирующие выплаты.

Заработную плату можно рассчитывать не только исходя из оклада, но и на основе тарифной ставки — фиксированного размера оплаты труда за выполнение нормы труда определенной сложности за единицу времени (час, день, декаду, месяц) без учета компенсаций и доплат.

Формулы расчета зарплаты по окладу и исходя из тарифной ставки отличаются. Далее расскажем, как правильно рассчитать зарплату по окладу.

Как правильно собрать исходные данные для расчета заработной платы

Для расчета заработной платы по окладу собираются исходные данные:

- о размере оклада;

- количестве рабочих дней в расчетном месяце;

- количестве отработанных дней в месяце;

- выплатах, положенных работнику помимо оклада.

Откуда эти данные взять?

Размер оклада

Оклады по каждой должности отражаются в штатном расписании:

Кроме того, размер оклада должен быть указан в трудовом договоре:

А также отражен в приказе о приеме на работу:

Количество рабочих дней в расчетном месяце

Подсчет рабочих дней для каждого месяца производится на основе производственного календаря. Этот показатель зависит от продолжительности рабочей недели: с понедельника по пятницу (пятидневка) или в другом режиме (например, с рабочей субботой):

Количество отработанных дней в расчетном месяце

Этот показатель для расчета зарплаты по окладу берется из табеля учета рабочего времени или иного документа, с помощью которого на предприятии учитываются отработанные дни, дни отдыха и иные периоды (командировки, отсутствие по болезни, прогулы, отпуска и т. д.).

Выплаты, положенные работнику помимо оклада

Премии, доплаты, компенсации, бонусы и иные выплаты, на которые может рассчитывать работник помимо оклада, устанавливаются в трудовых договорах, соглашениях, приказах или иных внутрифирменных НПА (коллективном договоре, положении об оплате труда и т. д.).

Базовая расчетная формула

Базовая формула для расчета заработной платы по окладу выглядит так:

С помощью базовой формулы можно рассчитать зарплату, если в расчетном месяце сотрудник не получает премии и иные выплаты в дополнение к окладу.

Расчет з/п по окладу продемонстрируем на примере.

Сотрудники ООО «Корнет» работают в режиме пятидневки. В положении об оплате труда ООО «Корнет» указано, что сотрудникам компании ежемесячно выплачивается премия в размере 15% от оклада. Но есть ограничение: премия не выплачивается, если сотрудник в расчетном месяце не выполнил производственный план и/или получил дисциплинарное взыскание.

Дворник Самойлов П. Г. в январе 2021 года получил выговор за прогул. В результате из 15 рабочих дней в январе (по производственному календарю для пятидневной рабочей недели) он отработал только 14. Его оклад, согласно утвержденному на 2021 год штатному расписанию, составляет 16 250 руб.

Учитывая, что в расчетном месяце Самойлову П. Г. не выплачиваются никакие дополнительные суммы стимулирующего или компенсационного характера, для расчета зарплаты можно применить базовую формулу:

З/п = 16 250 руб. / 15 дн. × 14 дн. = 15 166,66 руб.

В такой сумме будет начислена зарплата Самойлову П. Г. за январь 2021 года.

Базовой формулой можно воспользоваться не всегда. Обычно работники компаний получают зарплату не в размере «голого» оклада, а с учетом дополнительных выплат. Тогда и формула для расчета зарплаты применяется другая.

Расширенная формула: как учесть дополнительные выплаты

Если помимо оклада работник получает стимулирующие и компенсационные выплаты, для расчета зарплаты используется расширенная формула:

При этом если сотрудник отработал в расчетном месяце все рабочие дни (КРД = КОД), эта формула приобретает вид:

Как рассчитать размер зарплаты по окладу, если работнику выплачивается премия или иные дополнительные суммы? Продолжим предыдущий пример, изменив в нем условия.

Предположим, что дворник Самойлов П. Г. отработал январь без замечаний и дисциплинарных взысканий. Тогда ему дополнительно к окладу будет начислена премия (15% от оклада). А для расчета зарплаты можно использовать расширенную формулу (без корректировки оклада на отработанные дни):

З/п = 16 250 16 250 × 15% = 18 687,5 руб.

Итоги

Оклад — это минимальный фиксированный размер оплаты труда за полностью отработанный календарный месяц без учета дополнительных выплат стимулирующего или компенсационного характера. Чтобы рассчитать зарплату исходя из оклада, необходимо размер оклада скорректировать на количество отработанных в расчетном месяце дней. К рассчитанной сумме прибавляются дополнительные выплаты, если работник имеет право их получать согласно трудовому договору или иным внутрифирменным НПА.

ВНИМАНИЕ!

15 декабря на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

- Длительность 120 часов за 1 месяц

- Ваше удостоверение в реестре Рособрнадзора (ФИС ФРДО)

- Выдаем Удостоверение о повышении квалификации

- Курс соответствует профстандарту «Бухгалтер»

Повышайте свою ценность как специалиста прямо на «Клерке». Подробнее