Что такое форфейтинг

Основными потребителями банковских кредитных продуктов являются торговые организации. Низкий уровень обеспеченности собственными средствами, большой объем оборотов и возможность товарного залога делают их идеальными заемщиками. Но в определенных случаях (помимо кредитования и факторинга) лучшим решением будет финансирование по схеме форфейтинга . Рассмотрим, форфейтинг что это простыми словами.

Основными потребителями банковских кредитных продуктов являются торговые организации. Низкий уровень обеспеченности собственными средствами, большой объем оборотов и возможность товарного залога делают их идеальными заемщиками. Но в определенных случаях (помимо кредитования и факторинга) лучшим решением будет финансирование по схеме форфейтинга . Рассмотрим, форфейтинг что это простыми словами.

Понятие «форфейтинг»

Форфейтинг является формой кредитования внешнеторговых операций. Сущность форфейтинга заключается в том, что у экспортёра специализированная компания покупает кредитные обязательства импортёра. В основном эти обязательства оформляются в виде векселей.

Можно объяснить так: финансовые требования продавца к покупателю переходят к форфейтеру. Он также берёт на себя риски, которые связаны с задолженностью, покупает долг и выплачивает экспортёру всю сумму задолженности. При этом поставщик вознаграждает форфейтера суммой, которая указана в договоре.

Форфейтинговые операции — это инструменты, которые позволяют продавцу получить сразу всю сумму за продукцию, за исключением платы за услугу форфейтера, а покупателю разрешается выплата задолженности форфейтеру по частям или с отсрочкой.

Виды форфейтинга

-

Различают следующие виды данной формы кредитования:

Внутренний. Данный вид представляет такую операцию, в которой и экспортёр, и импортёр — представители одной страны.

Международный. Международный форфейтинг очень распространён во всём мире. Является такой операцией, где экспортёр и импортёр представляют разные государства.

Форфейтинг дебиторской задолженности. Дебиторская задолженность является главным объектом данной формы кредитования.

-

Для её форфетирования применяют специальные инструменты с использованием таких бумаг, как:

Аккредитив — один банк поручает другому банку выполнить обязательства импортёра перед экспортёром.

Но в основном используют вексель. Он является ценной бумагой, гарантирующей надёжность при совершении сделки.

Форфейтинг операции коммерческих банков. Финансирование одноразовыми выплатами приносит банку большую прибыль. Форфейтинг помогает взаимодействовать с иностранными клиентами и получать доход при маленьких затратах. Поэтому форфейтинговые компании очень востребованы на рынке банковского коммерческого кредитования.

Осуществлять форфейтинговые операции коммерческих банков намного проще, чем факторинговые и лизинговые. Оформляются они внесением передаточной надписи в векселе, который при этом должен быть принят к исполнению банком страны покупателя.

Форфетирование является очень простым в оформлении и не требует заключения никаких соглашений. Именно это и привлекает экспортёров.

Участники сделки

-

В форфейтинговых операциях основными участниками сделки являются:

Кредитор (эскпортер). Кредитором является юридическое лицо, которое осуществляет продажу товара и в виде оплаты принимает долговые обязательства в форме ценных бумаг. Кредитор, в обмен на векселя, получает всю сумму за проданный товар от форфейтера, но с неё высчитывается плата за услуги форфейтера.

Дебитор (импортер). Дебитор является лицом, принимающим товар. Он гарантирует оплату специальными ценными бумагами и передаёт их кредитору как обязательство оплаты за товар.

Форфейтор (посредник). Лицо, выкупающее долг. Такая компания берёт на себя риск по возврату неоплаченной стоимости товара.

Пакет документов

Документов для данного направления требуется немного, но именно они считаются основой нормальных отношений.

-

Для оформления сделки понадобится:

Схема форфейтинга

1. Экспортер предполагает заключить контракт с импортером и привлекает к сделке форфейтера. Определяется предполагаемая цена контракта.

2. Форфейтер собирает информации о сделке (сроки финансирования, репутация импортера и экспортера, степень риска, сроки реализации сделки) и определяет твердую цену контракта.

3. Продавец и покупатель подписывают контракт на поставку.

4. Поставщик и форфейтер заключают контракт о передаче долговых обязательств.

5. Отгрузка товара экспортером. По факту отгрузки продавец предъявляет покупателю комплект необходимых документов (контракт на поставку; инвойс с подписями экспортера/импортера, в России его аналогом является счет-фактура; комплект транспортных документов; гарантийное письмо/поручительство).

6. Выпуск простого векселя импортером (или акцепт переводного векселя экспортера).

7. Аваль векселя.

8. Внесение в вексель передаточной записи.

9. Передача векселя с копиями коммерческих и отгрузочных документов форфейтору.

10. Оплата форфейтером стоимости векселя за вычетом оговоренного дисконта.

В результате сделки форфейтер становится держателем долговых ценных бумаг, которые подтверждают необходимость оплаты покупателем за отгруженный товар.

Достоинства и недостатки

Форфейтинг имеет как преимущества, так и недостатки.

-

Преимущества

-

Недостатки

-

К плюсам относятся такие аспекты:

-

К минусам можно отнести:

Форфейтинг и факторинг — различия и сходства

-

Далее речь пойдёт о том, чем факторинг отличается от форфейтинга:

| Параметр | Факторинг | Форфейтинг |

|---|---|---|

| При каких операциях используется | Внутриторговые | Экспортно-импортные (внешнеторговые) |

| Валюты сделки | Ограниченное количество валют (преимущественно доллары США, евро, рубли) | Используется множество мировых валют (зависит от кредитора) |

| Срок финансирования | 90-180 дней | До 1 года и выше |

| Регресс | В зависимости от типа заключаемого договора | Отсутствует, все риски берет на себя банк-форфейтор |

| Величина выкупаемого долга | До 90% | Выкупается полностью |

| Дополнительные гарантии | Нет | Возможно оформление гарантий третьей стороны |

| Стороны договора | Продавец, покупатель, банк или факторинговая компания | Продавец, банк |

| Возможность перепродажи требования | Нет | Да |

У факторинга и форфейтинга есть как сходства, так и различия. Каждый предприниматель сам выбирает форму кредитования, которая будет более выгодна для него.

Схема расчета

-

Пример расчета 1:

1 000 000 * 95 % – 1 000 000 * 1 % = 950 000 – 10 000 = 940 000 долларов.

-

Пример расчета 2:

500 000 * 95 % – 500 000 * 1,5 % = 475 000 – 7 500 = 467 500 долларов.

Форфейтинг в России

Фортфетирование в Российской Федерации не очень распространено.

-

На это есть некоторое причины, которые препятствуют кредитованию экспортных закупок:

-

Основные барьеры развития форфейтинга в Росии:

Для форфетирования в России используют аккредитивы как подтверждение оплаты долга. В экспортных операциях вексели не используются, так как это может привести к проблемам, которые связаны с налоговым законодательством.

Несмотря на высокий риск, предприниматели в основном отдают предпочтение факторингу. А форфейтинговые операции являются индивидуальной услугой.

Форфетирование является очень перспективным направлением кредитования, которое в России только начинает развиваться.

Смотрите также видеоролик с определением термина форфейтинг:

Форфейтинг: что это такое, виды, схема, плюсы и минусы, отличия от факторинга

Здравствуйте, уважаемые читатели!

В современных условиях развития бизнеса, крупные предприятия не всегда могут расплатиться за свои приобретения, особенно если речь идет о значительных суммах, например, при покупке большой партии сырья, крупного объема товаров для перепродажи. Участники рынка могут не иметь достаточного количества оборотных средств из-за отсрочки по платежам контрагентов или других причин. На помощь приходят различные финансовые механизмы, такие как форфейтинг, факторинг, лизинг.

Что такое форфейтинг

Форфейтинг — операция в финансовом секторе, при котором форфейтер выкупает полностью (с дисконтом на сумму оплаты услуг) задолженность покупателя у поставщика.

Задолженность оформляется одним из финансовых обязательств: облигациями, сертификатами, аккредитивами, другими ценными документами. Данный инструмент является одним из видов кредита, только обеспечением является не товар, а полученные обязательства. Форфейтер может перепродать их третьим лицам. В целом же данный инструмент призван компенсировать недостаток свободных денежных средств покупателя.

Сделки по форфейтингу заключаются на большие сроки от 1 до 10 лет. Термин произошел от французского forfait – полностью или целиком.

Участники сделки

- форфейтер — финансовый агент, оказывающий финансовые услуги по выкупу дебиторской задолженности, беря риски по возврату стоимости товара на себя;

- кредитор (продавец) — компания, которая продает возникшую у него дебиторскую задолженность форфейтеру в виде обязательств (ценных бумаг) за полную стоимость, уменьшенную на стоимость форфейтерских услуг, часто кредитор является производителем товара;

- дебитор (покупатель) — компания, получившая товар и получившая займ у форфейтера под переданные обязательства (ценные бумаги);

- регресс – возможность требования возврата уплаченных средств (в форфейтинге ложится полностью на плечи форфейтера).

В качестве форфейтеров выступают банки, форфейтинговые компании, которые нередко объединяются в целые структуры для обслуживания очень крупных сделок.

Виды форфейтинга

Различают следующие виды форфейтинга:

- Внутренний. Участники сделки – это резиденты одной страны. К сожалению, в России данный механизм распространения пока не получил. Причиной стало отсутствие у банков возможности и желания использовать настолько долгосрочные проекты. А также отсутствие в отечественном законодательстве прописанных возможностей для банков заниматься данным видом торгового кредитования и недостаточно распространенный тип отчетности по МСФО.

- Международный. Участники являются импортером и экспортером, резидентами разных стран. Такой вид форфейтинга широко применяется в мире, особенно в странах, экспортирующих большие объемы товаров. Форфейтер может быть зарегистрирован в любой стране.

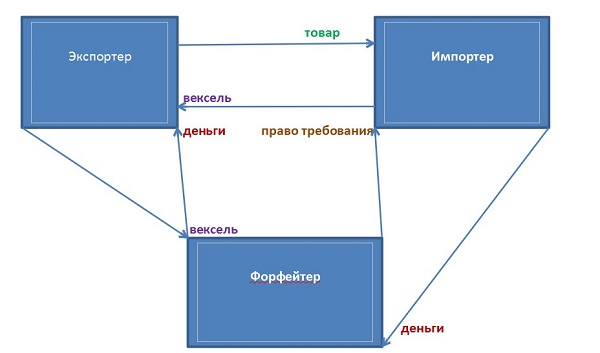

Схема форфейтинга

Распространенная схема механизма форфейтинга выглядит следующим образом:

- Продавец с покупателем и форфейтером планируют заключить сделку, обсуждают цену и условия контракта.

- Форфейтер собирает информацию, анализирует ее, рассчитывает риски, учитывая репутацию участников сделки, ликвидность активов, сроки реализации проекта.

- На основании произведенных расчетов утверждается окончательная стоимость контракта.

- Подписание контракта поставки между продавцом и покупателем.

- Подписание договора переуступки долговых обязательств между продавцом и форфейтером. Договор заключается путем обмена офертой и акцептом (обязательством).

- Отгрузка товара. Должна в обязательном порядке сопровождаться передачей полного пакета документации.

- Продавец предъявляет форфейтеру документы, подтверждающие факт передачи товара.

- Происходит выпуск (передача) ценных бумаг (аккредитивов, векселей и т.д.);

- Форфейтер оплачивает сумму по отгрузочным документам за вычетом дисконта (стоимости услуг). Стоимость услуг колеблется от 0,5 до 5% от стоимости контракта и зависит от рисков, времени действия долгового обязательства, суммы долга.

После этого форфейтер становится держателем обязательств и самостоятельно несет риски по их погашению. Продавец больше никак не участвует в сделке, все взаиморасчеты производятся между форфейтером и покупателем.

Чаще всего в качестве обязательств используют вексели и аккредитивы. На вексель проставляется надпись на имя форфейтера. Используются гарантированные (авалированные) банком покупателя векселя. Банк в этом случае выступает в качестве поручителя покупателя. При расчете аккредитивом, этот документ выдается банком покупателя на имя банка продавца. В России используются аккредитивы, они не вызывают вопросов в налоговых органах.

После отгрузки товара, продавец ставит банк в известность, что права переуступлены форфейтеру.

Все расходы по оплате комиссии несет поставщик, но и у покупателя могут возникнуть дополнительные расходы: за оформление банковской гарантии и авалирование векселей.

Необходимые документы

Для заключения сделки по форфейтингу нужны следующие документы.

- Копия контракта между продавцом и покупателем на продажу товара, в котором прописаны все условия сделки, нюансы оплаты и сумма, причитающаяся продавцу.

- Инфойс, который представляет собой международный аналог счета-фактуры, подписанный двумя сторонами. Этот документ обязателен к представлению, так как именно по нему и контракту определяется сумма сделки.

- Документы, подтверждающие отгрузку товара. Именно они являются основанием для перечисления средств продавцу. В редких случаях требуется документальное подтверждение получения товара покупателем.

- Необходимые банковские гарантии и поручительства, аваль для векселя.

- Само обязательство в виде ценной бумаги (аккредитив, облигация, вексель и т.д.).

Преимущества и недостатки

Анализируя форфейтинг как финансовый инструмент можно выделить достоинства и недостатки с точки зрения всех сторон сделки.

Преимущества

Для продавца

- Получение полной суммы долга, за минусом дисконта, без права регресса.

- Получение средств сразу после отгрузки положительно сказывается на деловой активности, снижает кредитную нагрузку, приносит экономический эффект, дает возможность инвестировать средства.

- Возможность до заключения контракта узнать ставку сделки от форфейтера и заложить ее в стоимость контракта с покупателем.

- Отсутствие рисков (все риски переходят на форфейтера).

- Небольшой пакет документов позволяет заключать сделки в короткие сроки.

- Конфиденциальность — обязательное условие сделки.

Для покупателя

- Более простое и быстрое оформление документов по сравнению с кредитованием и другими финансовыми инструментами.

- Покупатель фактически получает долгосрочный кредит по фиксированной ставке.

Для форфейтера

- Возможность реализовать долговые обязательства на вторичном рынке.

- Простота оформления документации.

- Более высокая доходность сделки.

Недостатки

Для продавца

- Необходимость знания законодательства страны покупателя для правильного оформления контракта, долговых обязательств, банковских гарантий и т.д.

- Возможные трудности, если форфейтера не устроят гаранты покупателя.

- Более высокая ставка дисконта по сравнению с кредитованием.

Для покупателя

- Дополнительные расходы по оформлению банковской гарантии, аваля по векселям и т.д.

- Дисконт форфейтера продавец часто включает в стоимость товара для покупателя.

Для форфейтера

- Все риски по неуплате долга и убытки ложатся на форфейтера.

- Ответственность за проверку платежеспособности покупателя и гаранта несет форфейтер.

- Необходимость знания законодательства стран покупателя и продавца в сфере оформления векселей, аккредитивов, банковских гарантий.

Форфейтинг и факторинг: сходство и различие

Форфейтинг часто сравнивают с факторингом, так как у этих инструментов похожие задачи по финансированию дебиторской задолженности.

Факторинг — реализация товаров с отсрочкой платежа. Оплачивается товар из средств банка или факторинговой компании. 90% суммы продавцу перечисляются сразу после отгрузки товара, а оставшиеся 10% после оплаты покупателем. Ответственность за неисполнение обязательств ложится на постащика.

Сходства:

- Оба инструмента являются банковской формой товарного кредитования.

- Долговое обязательство оплачивается покупателем.

- В сделке появляется третья сторона в виде финансового агента: форфейтер или фактор.

- Оба инструмента используются как во внутренних, так и в внешнеторговых сделках.

Различия:

- Срок финансирования. У факторинга не превышает года, в форфейтинге составляет от года до 5-10 лет.

- Область применения. Факторинг часто используется при операциях на внутреннем рынке. Форфейтинг, в основном, применяют во внешнеторговых операциях.

- Объем погашения долга продавцу. При факторинге продавцу оплачивается часть суммы до оплаты покупателя, а при форфейтинге продавец получает всю сумму за отгруженный товар.

- Дополнительные гарантии. Факторинг не требует банковских гарантий покупателя, а в форфейтинге это обязательное условие.

- Возможности продажи обязательств. Факторинг не подразумевает такой возможности, а форфейтер имеет право продать ценные бумаги на вторичном рынке.

- Объемы сделок. Применение факторинга характерно для организаций малого и среднего бизнеса, форфейтинг же изначально нацелен на обслуживание крупных сделок.

Международный форфейтинг

Данный финансовый инструмент один из самых молодых. Он появился после Второй мировой войны в Европе. Несколько швейцарских банков стали использовать форфейтинговые сделки при покупке зерна европейскими странами в США.

Постепенно менялась структура рынка, появлялись дорогостоящие товары с длительным производственным циклом. Производителям стало катастрофически не хватать оборотных средств. Они стали привлекать кредитные инструменты и параллельно искать новые методы финансирования. С падением международных барьеров в торговле и снижением таможенного противостояния, возникла благотворная атмосфера для развития форфейтинга.

Первым центром форфейтинга стала Швейцария, а первым коммерческим финансовым институтом, ставшим развивать рынок, крупнейший банк Credit Suisse.

Постепенно стали появляться специализированные форфейтинговые компании, первая из которых, Finanz AG Zurich была создана в 1965 году. С развитием и расширением применения банки стали создавать дочерние структуры, специализировавшиеся на форфейтинговых операциях. Для финансирования очень крупных сделок создаются объединения компаний в консорциумы. Минимальная цена финансовой операции, интересующая форфейтера 100 тысяч долларов.

При международном форфейтинге продавец является экспортером товара. Форфейтер покупает долговые обязательства без права регресса на экспортера. Одним из обязательных условий является заключение контракта в свободно конвертируемой валюте: американских долларах, евро.

Сейчас сложилась практика трансграничных отношений с разными графиками платежей:

- полугодовыми;

- ежеквартальными;

- ежемесячными;

- единовременными.

При этом возможно применение каникул и отсрочки платежей.

Заключение

Форфейтинг — современный финансовый механизм, являющийся формой международного кредита, привлекательный для всех участников сделки. В мире он получил развитие и популярность.

Пока невозможно предугадать перспективы распространения этого явления в нашей стране. Пока эти механизмы разово используются во внешнеэкономической деятельности страны. Слишком много факторов может на него повлиять. Необходимы законодательные изменения, адаптирующие применение инструментов и механизма форфейтинга к отечественному законодательству и налоговому кодексу.

Слишком часто меняющиеся экономические условия, колебания курса национальной валюты добавляют нестабильности и мешают финансовым организациям планировать свою деятельность на длительный период.

Форфейтинг — суть особой схемы финансирования предприятий

Крупными клиентами банковских организаций являются различные торговые компании. Для них кредит является отличной возможностью расширить производство, повысить его рентабельность, предоставить своим сотрудникам более выгодные рабочие условия. Некоторые юридические лица берут займ в качестве стартового капитала для начала бизнеса. Для банковских организаций выдача кредитов таким заёмщикам — очень выгодная процедура. Как правило, торговые организации берут крупные суммы. В случае банкротства или отсутствия возможности вовремя внести ежемесячную плату может быть изъят товар компании. Но не всегда подобные операции при традиционных условиях прибыльны и эффективны. В некоторых случаях необходимо прибегать к помощи финансирования и одной из таких возможностей является форфейтинг. Рассмотрим его схему подробнее в этой статье.

Что такое форфейтинг?

Форфейтинг — одна из схем финансирования. Она заключается в том, что компания-форфейтер приобретает дебиторскую задолженность предприятия-заёмщика перед кредитором.

Форфейтинг — одна из схем финансирования. Она заключается в том, что компания-форфейтер приобретает дебиторскую задолженность предприятия-заёмщика перед кредитором.

Дебиторская задолженность, или долговые обязательства, могут быть представлены:

- Векселями (простейшая ценная бумага, которая позволяет участникам сделки удостовериться в её надёжности).

- Сертификатами.

- Аккредитивами (поручения, которые гарантируют полное выполнение обязательств по кредитованию) и т. д.

Форфейтинг чаще всего используется при осуществлении внешнеэкономической деятельности.

Возникла проблема? Позвоните нашему специалисту по таможенным вопросам:

Москва и область: +7 (499) 350-97-43 (звонок бесплатен)

Санкт-Петербург: +7 (812) 309-93-24

Участники

Участниками форфейтинга являются:

- Форфейтер. Он представляет собой посредника, который и приобретает дебиторскую задолженность. Вместе с этим ему передаются и возможные финансовые риски, связанные с возвратом неоплаченной стоимости продукции.

- Кредитор. Он осуществляет производство и/или реализацию продукции. Продаёт дебиторскую задолженность форфейтеру. По завершению сделки получает полную прибыль, полученную от продажи товара, с вычетом стоимости услуг посредника.

- Дебитор. Лицо, которое оформляет займ и принимает продукцию.

Схема форфейтинга

Традиционная схема форфейтинга состоит из следующим пунктов:

- Кредитор и посредник совместно устанавливают стоимость продукции и условия будущей сделки.

- Кредитор и дебитор заключают сделку на поставку продукции.

- Кредитор и посредник заключают договор о купле-продаже дебиторской задолженности и передаче ответственности.

- Кредитор осуществляет поставку товара и документально подтверждает выполнение этой процедуры.

- Посредник передаёт оплату с учётом стоимости своих услуг (вознаграждения).

Преимущества

Форфейтинг обладает рядом преимуществ, которые выделяют его среди остальных схем финансирования:

- Значительное уменьшение рисков продавца товаров.

- Отсутствие регресса.

- Возможность продажи дебиторской задолженности в несколько этапов (при использовании двух и более векселей).

- Возможность принятия гибких условий договора.

- Система льгот и отсрочек при возникших у покупателя финансовых трудностях.

- Экономия на займах в банковских организациях.

- Простота оформления сопровождающих документов.

- Возможность торговых организаций увеличить объёмы производства и техническое оснащение.

- Фиксированная процентная ставка даже при долгосрочном займе.

- Увеличение прибыли предприятия.

- Значительное снижение количества рисков при осуществлении внешнеэкономической деятельности.

- Форфейтинговые инструменты оформляются довольно быстро и просто.

Именно эти преимущества и обуславливают большую популярность метода финансирования среди юридических лиц.

Недостатки

Но форфейтинг не обходится и без недостатков:

- Высокая маржа. Она обуславливается долгосрочностью сделки и рисками, который берёт на себя посредник.

- Наличие рисков, которые связаны непосредственно с законодательством страны и возможными его изменениями.

- Оплата гарантии (для импортёра).

- Большое количество ненадёжных контрагентов на международном рынке.

Как составить договор?

Договор должен обязательно содержать все условия сделки. При его составлении необходимо учитывать следующие ключевые моменты:

Договор должен обязательно содержать все условия сделки. При его составлении необходимо учитывать следующие ключевые моменты:

- Валюта. Для участия в сделке она должна свободно конвертироваться.

- Юрисдикция. Этот момент участники сделки должны обсудить заранее, условия обязательно отразить в договоре.

- Конфиденциальность. Договор должен обязательно содержать положение о неразглашении персональных данных, условий сделки. В противном случае, недобросовестные посредники могут перепродать ценные бумаги по более низкой цене на вторичном рынке.

Для получения финансирования кредитор должен оформить и подать в банковскую организацию пакет документов, который состоит из следующих бумаг:

- Внешнеторговый договор.

- Инвойс, как заполнить инвойс подробнее тут.

- Документы, которые подтверждают отправку продукции.

- Вексель, оформленный на имя посредника.

- Поручительство для дополнительной гарантии соблюдения всех условий сделки.

После подачи документов необходимо только ждать решения банковской организации. Если был получен положительный ответ, осуществляется непосредственно передача долга.

Отличия форфейтинга от факторинга

Форфейтинг и факторинг — две абсолютно разные схемы финансирования. Их отличия заключаются в следующих параметрах:

- Операции, при которых используется схема. Форфейтинг наиболее актуален и эффективен для внешнеэкономических сделок, а факторинг — для внутренней торговли.

- Валюты. При факторинге число валют строго ограничено. Схема форфейтинга же не устанавливает такие строгие рамки, всё обговаривается и устанавливается участниками сделки.

- Срок финансирования. Форфейтинг устанавливается на срок до 1 года и выше, вторая же схема действует не более 6 месяцев.

- Регресс. При оформлении форфейтинга он практически полностью отсутствует. Вторая же схема не гарантирует передачу рисков.

- Величина выкупаемого долга. При факторинге она не превышает 90 процентов, рассматриваемая же в статье схема предполагает полное приобретение долга и т. д.

Различия между схемами существенные. При выборе одной из них необходимо тщательно проанализировать все условия и выбрать наиболее подходящий для себя вариант.

Пример

Для полного понимания сути схемы рассмотрим простейший пример её использования.

Для полного понимания сути схемы рассмотрим простейший пример её использования.

Кредитор заключил сделку на поставку товара. Общая стоимость договора составляет 1 миллион долларов США.

В качестве дебиторской задолженности использовались 2 векселя по 500 тысяч каждый. Дисконт составляет 5 процентов от общей стоимости сделки, цена услуг посредника — полтора процента.

Для нахождения суммы, которую получает продавец необходимо перемножить стоимости векселей с учётом дисконта и процента посредника. Получаем 467500 долларов США.

Остальную часть продавец получит только после завершения сделки.

Форфейтинг в Российской Федерации

Такая схема финансирования не так популярна в Российской Федерации, как в других странах. Но это объясняется довольно понятными причинами:

- Нестабильность экономики. Большая часть банковских организаций просто опасается выдавать кредиты на длительный срок.

- Отсутствие в России чёткой законодательной базы для подобного финансирования. Нормативные документы РФ попросту не подстроены под международные схемы и правила.

- Низкий уровень ответственности стран-партнёров. Многие российские экспортёры ориентированы именно на такие страны. Часто возникают трудности с поиском посредника, который возьмёт на себя все риски.

Форфейтинг встречается в России в специфичной, сильно изменённой форме. Чаще всего предприниматели и торговые организации останавливают свой выбор именно на факторинге, несмотря на возможные потери.

Дополнительная информация о том, что такое форфейтинг и, как это работает, в данном видео:

Итак, форфейтинг — довольно распространённая в мире схема финансирования предприятий и индивидуальных предпринимателей. В ней участвуют 3 лица — форфейтер, кредитор и дебитор. С помощью такого метода финансирования индивидуальные предприниматели и торговые организации могут улучшать условия производства своих товаров, а банковские предприятия — получать выгодных для кредитования клиентов. К сожалению, в России эта схема широко не распространена.

Вы можете найти дополнительную информацию по теме в разделе Кредитование.

Форфейтинг: определение, особенности, плюсы и минусы

Поговорим о такой схеме финансирования, как форфейтинг. Она особенно актуальна для торговых организаций с их огромным уровнем оборота, предоставлением товаров под залог и низкой обеспеченностью собственными денежными средствами.

Выясним, что же такое форфейтинг, чем он отличается от факторинга, какими преимуществами и недостатками обладает. Приведем пример расчета по форфейтингу, расскажем об этой операции коммерческих банков максимально подробно.

Форфейтинг – что это простыми словами?

Форфейтинг — достаточно популярный вид финансирования именно торговых предприятий. Суть его в том, что банк просто покупает дебиторскую задолженность компании. Под дебиторской задолженностью понимаются обязательства покупателей клиента банка, авали, векселя, сертификаты.

Обычно в схеме форфейтинга продавец — это экспортер, производящий товар, а покупатель — оптовая компания из-за рубежа. Сделка отличается тем, что вместо покупателя продавцу выплачивает средства банк-кредитор. Разумеется, в схему входят комиссионные банка, а продавец выступает заемщиком. Для покупателя этот вид сделки отличается от обычной лишь тем, что он платит не продавцу, а его банковскому учреждению.

Что такое форфейтинг дебиторской задолженности

Как вы поняли из вышесказанного, основным объектом форфейтинга становится дебиторская задолженность. С целью форфетировать ее применяются аккредитивы, о которых мы уже писали в отдельной статье, или же векселя. Именно последний документ становится надежной гарантией выполнения обязательств сторон. Хотя аккредитив тоже популярен.

Собственно говоря, банк просто выкупает дебиторскую задолженность, все обязательства покупателя, возникшие перед продавцом.

Коммерческие банки и форфейтинг

Разумеется, основную прибыль банку приносит кредитование разовыми платежами, ссудами. Однако форфейтинг позволяет банкам развивать отношения с иностранными партнерами. Суть в том, что в вексель вносится передаточная запись. Оформление сделки очень простое, но банк-кредитор может потребовать от плательщика по векселю дополнительные гарантии. Например, привлечь третьих лиц, которые станут поручителями.

Разумеется, основную прибыль банку приносит кредитование разовыми платежами, ссудами. Однако форфейтинг позволяет банкам развивать отношения с иностранными партнерами. Суть в том, что в вексель вносится передаточная запись. Оформление сделки очень простое, но банк-кредитор может потребовать от плательщика по векселю дополнительные гарантии. Например, привлечь третьих лиц, которые станут поручителями.

Таким образом, банк снижает риски кредитования, получая прибыль при минимальных затратах. Принять вексель к исполнению, то есть авалировать, может банк государства-импортера.

Отличия форфейтинга и факторинга

Чтобы вы лучше поняли отличия форфейтинга от факторинга, сравним их основные характеристики и особенности в виде таблицы:

| Параметр | Факторинг | Форфейтинг |

| Сфера применения | Торговля внутри страны | Экспорт-импорт |

| Валюта | Рубли, иногда доллары или евро | Множество вариантов, все зависит от страны-импортера |

| Сроки финансирования | До 180 дней | До года и более |

| Регресс | Прописывается в условиях договора | Его нет, банк-кредитор берет на себя все риски |

| Размер выкупаемого долга | До 90% | 100% |

| Дополнительные гарантии | Отсутствуют | Могут подключаться третьи стороны в качестве гарантов по сделке |

| Участники договора | Факторинговая компания или банк, покупатель и продавец | Банк и продавец |

| Можно ли продать требования | Нет | Да |

Этапы сделки

Итак, чтобы воспользоваться финансированием по схеме форфейтинга, продавец-экспортер обязан предоставить своему банку копии указанных ниже документов:

- подписанный контракт;

- инвойс;

- документы на отправку товара, то есть транспортные бумаги;

- вексель, на котором стоит передаточная надпись форфейтера;

- поручительство по векселю или аваль. Это станет дополнительной гарантией для кредитора.

Только после того, как банк изучит все предоставленные бумаги, он заключит соглашение с продавцом, касающееся передачи долга. При этом, что важно, вексель будет передан с дисконтом. Как только будет произведена отгрузка товара, банк проведет платеж на счет покупателя.

Как форфейтинг используется малым бизнесом

Признаем, что в области малого бизнеса форфейтинг пока распространен слабо. Даже среди торговых предприятий. Чаще всего небольшие предприятия работают только внутри страны и по этой причине пользуются факторингом.

Форфейтинг же популярен среди предприятий, которые работают в инновационном бизнесе, с партнерами из стран Евросоюза. В данном случае форфейтеры часто объединяются в целые синдикаты, контролируя дебиторов и их финансовое благосостояние.

Преимущества и недостатки форфейтинга

Начнем с плохого. У форфейтинга есть следующие минусы:

- Переплата за предоставленные кредитные средства.

- Нет регресса, продавец не имеет возможности прослеживать, какая платежеспособность у покупателя именно в данный момент.

- Соответственно, продавец не может скорректировать свою торговую политику.

Плюсов у форфейтинга больше:

- Вексель можно оформить частями, например, по два документа на одну поставку.

- Риск продавца снижается.

- Продавать дебиторскую задолженность тоже можно по частям.

- У покупателя появляется гибкий график погашения задолженности, рассрочки и льготы.

- Продавец может уменьшить кассовые разрывы, получить дополнительную прибыль благодаря предоставленным банком средствам уже сегодня.

Пример расчета сделки по форфейтингу

Приведем простой пример расчетов сделки по форфейтингу:

Экспортер подписал договор, который подразумевает поставку произведенного им товара на общую сумму 5 миллионов долларов. Решено, что на партию товара выписываются два векселя, каждый, соответственно, на сумму 2,5 миллиона долларов.

Оба векселя продаются банку-форфейтеру с комиссией агента в 1,5% и дисконтом в 5%.

Продавец получит: 2,5 миллиона * 95% – 2,5 миллиона * 1,5% = 2,375 миллиона – 37,5 тысячи долларов = 2,3375 миллиона долларов.

Остальные 2,5 миллиона долларов будут перечислены продавцу только по истечении срока предоставленной отсрочки напрямую от покупателя. Сумма переплаты = 2,5 миллиона – 2,3375 миллиона долларов = 162,5 тысячи долларов.

Заключение

Сегодня форфейтинговый рынок в России развит слабо. Это связано в первую очередь с тем, что банки развитых европейских и американских стран с опасением относятся к рынкам развивающихся государств. Однако, уверены, благодаря простоте расчетов, выгодной позиции всех участников сделки, форфейтинг будет продолжать развиваться в нашей стране, становясь популярным инструментом расчетов.

Форфейтинг – что это, виды, плюсы и минусы

Форфейтинг – это разновидность кредитования торговых компаний посредством покупки долговых обязательств дебитора. Сфера применения форфейтинга – международная торговля. В сделке участвуют три стороны: продавец, покупатель и форфейтер, в роли которого обычно выступает кредитная организация.

Данная статья поможет разобраться в механизме форфейтинга, также мы рассмотрим отличия форфейтинга от факторинга, преимущества и недостатки этого финансового инструмента.

Что такое форфейтинг

Форфейтинг (от франц. forfait – полностью или целиком) применяется во внешней торговле в целях улучшения механизма расчетов между государствами, работающими в разных юрисдикциях. Основными клиентами форфейтеров являются торговые организации, работающие с отсрочкой платежа. Такие компании часто сталкиваются с нехваткой оборотных средств. Хорошей альтернативой банковскому кредитованию является форфейтинг.

В России форфейтинг не очень популярен по причине отсутствия законодательной базы. Хотя покупка банками долговых обязательств в валюте в условиях нестабильного курса рубля является экономически оправданной схемой.

Простыми словами, форфейтинг – это покупка дебиторской задолженности с дисконтом. Объектом сделки является не товар, а именно долговое обязательство в форме векселя. Впрочем, применяются также авали и аккредитивы.

Экспортер, заключив контракт с форфейтером, получает деньги за товар сразу, что дает возможность закупить новую партию товара и оплатить все издержки, не дожидаясь срока оплаты, указанного в договоре с импортером.

Форфейтинг является схемой финансирования, применяемой на длительных сроках – контракт может быть заключен на срок от одного года до нескольких лет. Это является одной из причин его непопулярности в российской экономике.

Описание операции форфейтинга

Рассмотрим пошагово основные этапы форфейтинговой сделки.

- Продавец (экспортер) заключает с покупателем (импортером) контракт на поставку товаров. Кстати, предметом договора могут быть не обязательно товарно-материальные ценности. Возможна также продажа долговых обязательств по контракту на выполнение работ или оказание услуг.

- Если договором предусмотрена отсрочка платежа, вследствие чего поставщик будет временно ограничен в оборотных средствах, заключается контракт с форфейтером. Это может быть банк или финансовая организация. Важно отметить, что такой контракт является двухсторонним – покупатель в сделке юридически не участвует.

- После отгрузки товара или выполнения работ экспортер передает форфейтеру документы, подтверждающие совершение сделки: товарно-транспортные накладные, таможенные декларации и др., а также долговое обязательство покупателя. Подтверждением признания дебиторской задолженности является ценная бумага. Чаще всего используется вексель с дисконтом.

- Часть суммы внешнеторгового контракта перечисляется форфейтером на расчетный счет продавца за вычетом дисконта по векселю и процента посредника. Оставшаяся сумма будет перечислена после полного закрытия сделки – оплаты дебиторской задолженности по контракту в пользу форфейтера.

Форфейтинг бывает двух видов:

- внутренний, когда покупатель и продавец являются резидентами одного государства. Такой вид финансирования применяется очень редко: для расчетов внутри страны более популярен факторинг, про который было подробно рассказано в одной из предыдущих статей;

- международный – стороны сделки ведут торговую деятельность в разных юрисдикциях. Международный форфейтинг широко применяется в странах с большой долей экспорта. В качестве примера можно привести Швейцарию, которая к слову, является родиной форфейтинга.

В этой статье мы будем рассматривать схемы и примеры расчетов только для международного форфейтинга. Нужно отметить, что форфейтер может быть зарегистрирован в любой юрисдикции, не обязательно совпадающей с одной из сторон контракта.

Участники сделки

Как уже было отмечено, форфейтинг является трехсторонней сделкой, в рамках которой заключаются два договора:

- договор поставки между продавцом (кредитором) и покупателем (дебитором);

- форфейтинговый контракт, сторонами которого являются кредитор и форфейтер.

Непосредственными участниками сделки по форфейтингу являются:

- Кредитор, поставляющий товар и получающий от дебитора долговое обязательство по его оплате.

- Дебитор – приобретатель товара и векселедатель.

- Форфейтер – покупатель векселя, принимающий на себя все риски, связанные с неуплатой или несвоевременной уплатой долга.

Список документов

Пакет документов, предоставляемых экспортером форфейтеру, небольшой. Его подготовка не займет много времени. Для заключения сделки по форфейтингу потребуются:

- Копия контракта на поставку товара, заверенная ответственным лицом компании-продавца.

- Копия инвойса, подписанная с двух сторон – покупателя и продавца. Инвойс – это документ, применяемый в международных расчетах, подтверждающий отгрузку товаров.

- Вексель с передаточной записью, которая указывает, что право требования по долговому обязательству передается форфейтеру.

- Гарантийное письмо или поручительство по векселю.

- Копии документов, подтверждающих доставку товара.

Как составить договор

В договоре на форфейтинг должны быть четко прописаны следующие моменты:

- Порядок перехода права собственности. По Гражданскому кодексу РФ переход права собственности происходит в момент отгрузки товара покупателю или передачи перевозчику. Законодательством других стран могут быть предусмотрены иные или дополнительные условия.

- Определение момента, начиная с которого риск случайной гибели или повреждения товара переходит к покупателю.

- Валюта контракта. Договоры на форфейтинг заключаются в долларах США, евро, швейцарских франках и других свободно конвертируемых валютах.

- Юрисдикция. Особое внимание следует уделить определению территории реализации товаров.

- Размер комиссии за форфейтинг.

- Конфиденциальность. В отличие от стандартного банковского кредитования, форфейтинг – это конфиденциальная сделка. Вместе с тем, держатель векселя имеет право продажи ценной бумаги на вторичном рынке, вследствие чего информация о деталях сделки может стать доступной для третьих лиц. Условие о неразглашении коммерческой тайны должно быть прописано в договоре на форфейтинг отдельным пунктом.

Схема

Порядок операций в рамках сделки по форфейтингу был описан выше. Теперь изобразим его схематично:

Преимущества и недостатки

Из достоинств форфейтинга нужно выделить следующие:

- Форфейтинг- это вид финансирования, который не предполагает регресса. Как мы помним из статей про факторинг, регрессом называют возможность потребовать назад выплаченную сумму. Простыми словами, форфейтинг подразумевает полное принятие форфейтером риска невозврата долга.

- Быстрота и удобство в оформлении. Процедура оформления векселя достаточно простая. С пакетом документов от экспортера также проблем обычно не возникает, за исключением гарантийного письма, о чем расскажем чуть ниже.

- Фиксированный процент комиссии форфейтера позволяет экспортеру планировать издержки.

- Конфиденциальность сделки.

- Ну и, конечно, форфейтинг обеспечивает возможность покупателю получить отсрочку по оплате за товары, а продавцу – избежать временного дефицита оборотных средств.

- Процентная ставка по форфейтингу выше, чем при других схемах кредитования. Это объясняется тем, что форфейтер принимает на себя все риски.

- Могут возникнуть сложности с поиском гаранта сделки – лица или организации, от чьего имени будет написано гарантийное письмо. Гарант должен отвечать требованиям форфейтера.

Схема расчета

Финансирование сделки по форфейтингу может осуществляться как единовременно, так и поэтапно.

Например, сумма сделки – 500000$. Покупателем оформляется два векселя на 250000$, один из которых оформляется с дисконтом в 4%. По условиям договора, передача форфейтеру первого векселя происходит сразу после предоставления экспортером пакета документов. Затем форфейтер выплачивает экспортеру первую часть: стоимость векселя за вычетом дисконта и комиссионного вознаграждения. Вторая часть оплачивается после закрытия сделки, т.е. после полной оплаты товара импортером.

Форфейтинг в РФ и в мире

Форфейтинг широко используется в странах Западной Европы и США при оформлении крупных сделок по товарам, не относящимся к сырьевому сегменту. Этот вид финансирования применяется в международной торговле высокотехнологичным оборудованием, автомобилями и другой техникой. Центр форфейтинга находится в Лондоне.

В целях оптимизации политических и валютных рисков форфейтеры объединяются в международные консорциумы, куда входят крупные кредитные организации разных стран. Такие консорциумы финансируют особо крупные сделки, стоимость которых исчисляется в миллионах евро или долларов США.

Как уже упоминалось, форфейтинг во внешней торговле на российском рынке не очень распространен. Основные причины следующие:

- Закон о валютном регулировании не позволяет резидентам РФ осуществлять расчеты в иностранной валюте на территории России.

- Отсутствует нормативная база для международных расчетов.

- Вследствие нестабильного курса рубля возникают сложности с поиском банка-гаранта, который согласится стать поручителям по сделкам в долгосрочной перспективе.

В России достаточно широко применяется факторинг, основными отличиями которого от форфейтинга являются короткие сроки и возможность регресса.

Примеры

Приведем примеры форфейтинга с единовременным и частичным финансированием.

Пример 1. Компания-экспортер, зарегистрированная в Германии, заключила контракт с испанской фирмой на поставку партии автомобилей. Сумма сделки – 2 млн$.

Покупатель нашел банк, который согласился стать поручителем по сделке. Далее испанской фирмой были выпущены 2 векселя по 1 млн$ с дисконтом 6% и переданы экспортеру.

В свою очередь, экспортер заключил контракт с банком-форфейтером и были согласованы все условия, ключевые из которых следующие:

- поручитель отвечает требованиям форфейтера;

- финансирование происходит в 2 этапа. 1 этап – после предоставления экспортером документов в банк, 2 этап – после полного погашения долга импортером;

- комиссионное вознаграждение за форфейтинг составляет 3% и удерживается на 1 этапе финансирования.

Расходы экспортера составят 9% от суммы сделки (6% – дисконт и 3% – комиссия форфейтера):

Таким образом, экспортер получит сумму в размере 1820000$ в два этапа:

- 880000$ после представления в банк документов, подтверждающих факт поставки;

- 940000$ после оплаты импортером суммы долга.

Пример 2. Компания, работающая на территории Великобритании, поставляет оборудование в Италию. Сумма контракта – 1 млн 500 тыс.$. На эту сумму был выпущен один вексель с дисконтом 5%. Комиссия форфейтера – 5%.

Финансирование сделки осуществляется единовременно после представления документов форфейтеру. Расходы экспортера составят 10% (1500000х10%=150000$). Сумма, подлежащая перечислению на счет экспортера, составит 1350000$ (1500000-150000).

Заключение

Подводя итоги, обобщим понятие форфейтинга простыми словами.

Форфейтинг – это вид долгосрочного кредитования, применяемый преимущественно в европейских странах с использованием долговых обязательств, выпускаемых, как правило, в форме векселей.

Форфейтинговые сделки являются конфиденциальными. Это означает, что информация о количестве поставляемых товаров, их стоимости, сроках и порядке расчетов не может быть доступна третьим лицам.

В России форфейтинг развивается достаточно медленно ввиду несовершенства законодательной базы и нестабильной экономической ситуации. Для повышения доверия к российским

Продажа долга, но не факторинг: что такое форфейтинговые операции и зачем они применяются?

Такое понятие, как форфейтинг, чаще всего встречается во внешнеэкономической деятельности. Человеку, который не знаком с финансовым рынком или биржей, трудно понять, что это такое. В статье разберем значение форфейтинга более подробно.

Что такое форфейтинговые операции

Если говорить простыми словами, форфейтинг или форфейтинговые операции представляет собой один из видов торгового финансирования. Слово «форфейтинг» (forfeiting) в переводе с английского означает «расплата» или «штраф», в переводе с французского – «целиком».

Форфейтинг – вид кредитования внешнеэкономических операций. Он подразумевает покупку долговых обязательств импортера третьей стороной у экспортера.

В качестве долговых обязательств выступают простые и переводные векселя. Рассмотрим более подробно суть форфейтинговых операций.

История развития форфейтинга

Форфейтинг представляет собой одну из форм финансирования инноваций. Наиболее востребованы форфейтинговые операции стали в послевоенное время (после 1945 года). В то время возникла необходимость поддержать экономику.

В XXI веке форфейтинг стал стремительно развиваться в Британии – на протяжении длительного времени Великобритания кредитовала другие государства. После этого форфейтинговые операции стали востребованы в Германии и в большей части Европы. В России такие операции не так популярны – пока не все банки готовы выступать гарантом в сделке.

Стороны форфейтинга

В операциях принимают участие несколько сторон:

- Импортер – дебитор (покупатель): он оформляет договор, а затем получает товар, который оплачивает заемными средствами (в качестве них выступают векселя). Затем он отправляет их поставщику продукции.

- Экспортер – кредитор (продавец), который экспортирует продукцию импортеру. А также принимает от него векселя (долговые обязательства). Затем он продает их форфейтеру для получения оплаты.

- Форфейтер – посредник (специализированный посредник или универсальный банк). Именно форфейтер является покупателем дебиторской задолженности (векселей) с правом дальнейшей перепродажи.

Кроме этого, форфейтер приобретает финансовые риски, которые могут возникнуть в результате невыполнения обязательств сторон.

Суть форфейтинговых операций простыми словами

Форфейтинг – это просто форма кредита. Рассмотрим его суть на примере:

Компания В выращивает бамбук и является его экспортером. Бамбук хочет приобрести компания С, она является импортером. У импортера нет денег, чтобы приобрести товар экспортера. Поэтому он вынужден расплатиться за него векселем (долговым обязательством). В этот момент в сделке появляется третья сторона – форфейтер, он выкупает у экспортера (продавца) векселя.

После того, как наступит время расплаты по долговым обязательствам, импортер (покупатель) будет платить по векселю не экпортеру (продавцу), а форфейтеру. Срок действия соглашения может длиться от 180 дней до 7 лет.

Виды форфейтинга

Существуют несколько видов форфейтинга: внешний и внутренний. Во внешнем форфейтинге сторонами сделки являются импортер и экспортер, находящиеся в разных странах. Во внутреннем – из одной страны.

Схема форфейтинговой операции

Изначально заключается контракт между импортером (покупателем) и экспортером (продавцом) на поставку определенного товара или выполнения услуги. Затем осуществляется поставка товара (на условиях кредита). После этого импортер (покупатель, у которого нет денег на выполнение своих обязательств) заключает договор с форфейтером на определенный срок и с указанием инструмента платежа.

Затем передается долговое обязательство, в качестве которого чаще всего выступает простой или переводной вексель. После этого форфейтер и экспортер/импортер заключают договор. На основании него форфейтер оплачивает продавцу стоимость товара за вычетом дисконта. А возвращать такую задолженность должен покупатель, но только форфейтеру.

Форфейтер, в свою очередь, имеет право перепродать задолженность импортера.

Чем форфейтинг отличается от факторинга

Основное отличие заключается в том, что в форфейтинговых операциях риски, связанные с неоплатой товара, ложатся на форфейтера. То есть, форфейтинг идет без регресса, тогда как факторинг – сделка с регресом. То есть, если будет невозможно взыскать задолженность, риски по сделке ложатся на продавца или фактора.

Следующее отличие – срок. При форфейтинге выкупается долгосрочная задолженность, а при факторинге – краткосрочная. При этом подтверждением дебиторской задолженности при форфейтинге является вексель, а при факторинге – счет-фактура или другой документ об отгрузке товара.

При форфейтинговой операции выплачивается сумма долга полностью за вычетом дисконта. При факторинговой – часть задолженности. Оставшуюся перечислят поставщику только после погашения долга покупателем, при этом также рассчитывается комиссию за услуги фактора.

Форфейтинговые операции подразумевают возможность перепродажи задолженности. В них не включают дополнительные операции – например, оплату страховых или юридических услуг, как у факторинга. Кроме этого, факторинг проходит без поручительства, а форфейтинг – с обязательством в виде векселя.

Форфейтинговая операция: методы расчета

Импортер может рассчитываться с форфейтером на протяжении нескольких лет. При этом количество может быть разным. Например, импортер будет оплачивать задолженность в течение 5 лет с расчетом за период в конце года. То есть, получается 5 платежей.

Сумму платежа форфейтера рассчитывают следующими способами:

- по формуле дисконта;

- по среднему сроку форфетирования;

- по процентным номерам.

Формула дисконта:

где:

D – размер дисконта;

N – номинал векселя;

d – ставка дисконта (учетная ставка);

t – срок векселя;

k – количество льготных дней;

n – число векселей.

Для упрощения расчетов в формулу вводятся процентные номера, они рассчитываются по следующей формуле:

Затем эта формула вставляется в основную для расчета дисконта. Получается так:

d – учетная ставка.

Если векселя имеют одинаковую номинальную стоимость, ее можно рассчитать через средний срок форфейтирования. Для этого используется такая формула:

где:

Tcp – средний срок форфейтирования в днях;

t1 – первый срок платежа;

tn – последний срок платежа в днях.

Размер дисконта рассчитывается по такой формуле (если использовать средний срок форфейтирования):

Форфейтинговые операции: расчет (пример)

Продавец (экспортер) заключил сделку на поставку товара покупателю (импортеру) на сумму 1 млн. дол. США. При этом покупатель предоставил ему вместо оплаты два векселя. Номинальная стоимость каждого из них составляет 500 тыс. дол. США. Размер дисконта – 5% от общей суммы сделки. Чтобы определить сумму, которую получает продавец, необходимо выполнить следующие вычисления:

500 000 * 5% = 475 000 дол. США

Эту сумму продавец получит после поставки первой партии товара. Вторую часть – после завершения сделки. Но это при условии, что отгрузка товара идет двумя партиями, стоимость каждой равна сумме номинала одного векселя. Если же товар отгружается полностью, продавец получит 950 тыс. дол. США.

Что такое форфейтинг

Определение термина простыми словами

Форфейтинг является финансовой операцией, предполагающей покупку посредником (банком или форфейтинговой компанией) у экспортера кредитных обязательств импортера с оговоренным дисконтом.

Форфейтинг, если говорить простыми словами, – это продажа долговых обязательств банку за вычетом оговоренного дисконта и комиссии. Чаще всего термин «форфейтинг» (forfaiting) употребляется в отношении внешнеторговых операций. Существуют следующие его виды:

- форфейтинг финансовых сделок;

- форфейтинг экспортных сделок.

В современной бизнес-практике форфейтинг (от франц. «forfai» – целиком) является финансовой операцией, предполагающей покупку посредником (банком или форфейтинговой компанией) у экспортера кредитных обязательств импортера с оговоренным дисконтом. Посредник, который в контексте этой сделки именуется форфейтером, кредитует торговые операции между компаниями, действующими в юрисдикциях разных стран.

В качестве документов, подтверждающих кредитные обязательства импортера перед экспортером, используются векселя. При этом форфейтинг допускает использование дополнительных документов, таких как аккредитивы, авали и другие гарантии.

Механизм и специфика форфейтинга

Форфейтинг дебиторской задолженности как один из самых гибких механизмов кредитования внешнеторговой деятельности достаточно прост. Схема включает следующие этапы:

- Импортер и экспортер заключают между собой контракт на поставку партии товара, предусматривая отсроченный платеж.

- Форфейтер и экспортер оформляют отдельное соглашение о передаче экспортером своих финансовых требований к импортеру в пользу форфейтера с оговоренным дисконтом.

- Экспортером производится отгрузка партии товара в соответствии с договором, который был заключен между продавцом и покупателем.

- Экспортер предоставляет форфейтеру документы, которые подтверждают факт отгрузки партии товара.

- Форфейтер компенсирует экспортеру стоимость отгруженной продукции с учетом дисконта и оговоренной комиссии.

После этого форфейтеру переходит право в четко оговоренные сроки взыскать с импортера долг по векселю в полной сумме или перепродать долговые обязательства третьему лицу. Форфейтер принимает на себя все риски, связанные с невыплатой долга по векселю со стороны покупателя товара. В случае успешного выполнения должником финансовых обязательств по векселю, чистая прибыль форфейтера будет равна дисконту за вычетом расходов, связанных с проведением операции форфейтинга.

Форфейтинговые операции как финансовый инструмент внешней торговли

Форфейтинг – это универсальный способ кредитования внешнеторговой деятельности. Именно торговля, как экономическая отрасль, является крупнейшим потребителем банковских кредитных услуг. Тем не менее, в реальной жизни торговым компаниям не всегда удобно оформлять единоразовый кредит на покупку импортных товаров.

Активное развитие бизнеса нуждается в закупке оборудования иностранного производства в рассрочку. На практике бизнес кредитуется максимум на 1-2 года, причем банк в большинстве случаев оставляет за собой право повысить процентную ставку в случае колебаний на валютных рынках. В такой ситуации более выгодной, с финансовой точки зрения, альтернативой традиционному кредиту станет форфейтинг – форма покупки дебиторской задолженности, предусматривающая простой и быстрый механизм расчета между поставщиком и покупателем.

Участники сделки

Несмотря на то что договор международного форфейтинга подписывается между экспортером и форфейтером без участия импортера, фактически в сделке форфейтинга участвует 3 стороны:

- Кредитор – сторона, которая поставляет партию товара, принимает от дебитора долговые обязательства в качестве гарантии будущей оплаты и продает форфейтеру эти обязательства с оговоренным дисконтом.

- Дебитор – участник внешнеторговой операции, который покупает партию товара и предоставляет поставщику в качестве гарантии оплаты долговые обязательства в форме векселей и других дополнительных документов.

- Форфейтер – компания, которая выкупает долговые обязательства с дисконтом у кредитора с правом последующей перепродажи третьим лицам.

Форфейтинг важен для обеих сторон внешнеторговой операции, так как значительно ускоряет заключение сделки и упрощает взаимодействие между экспортером и импортером. Благодаря форфейтированию дебиторской задолженности, покупатель получает возможность отсрочить платеж, а продавец может рассчитывать на моментальную оплату отгруженной партии товара. В свою очередь, форфейтер в лице банка или финансовой компании расширяет географию своей деятельности путем привлечения зарубежных клиентов.

Список документов для форфейтинга

Для осуществления операции форфейтинга экспортер должен предоставить форфейтеру следующие документы:

- копию заключенного с импортером договора на поставку товара;

- копию подписанного инвойса;

- копии документов, подтверждающих отправку товара;

- передаточную запись на долговые обязательства;

- гарантийное письмо.

Также форфейтер, если он имеет сомнения в платежеспособности импортера, вправе потребовать дополнительные гарантии от третьих лиц и соответствующие бумаги.

Форфейтинг и малый бизнес

Использование форфейтинга как финансового инструмента в малом бизнесе ограничено по объективной причине – малые предприятия, как правило, ведут свою деятельность на территории одной страны и практически не взаимодействуют с иностранными контрагентами. Для таких компаний больший интерес представляет факторинг. Тем не менее, малый бизнес, задействованный в сфере инноваций, требует всё большей финансовой гибкости, поскольку ниша hi-tech предполагает обязательное взаимодействие с бизнес-партнерами из развитых стран. Для таких компаний форфейтинг может стать удобным механизмом взаиморасчетов с иностранными контрагентами.

Ввиду того, что контролировать платежеспособность большого числа малых предприятий значительно сложнее, чем оценивать финансовые показатели крупных компаний, форфейтеры объединяются в так называемые синдикаты. Это позволяет оптимизировать издержки на оценку финансового состояния отдельных субъектов малого бизнеса, снижать риски и предлагать услуги форфейтинга широкой аудитории предпринимателей по умеренным тарифам.

Форфейтинг и факторинг – различия и сходства

Форфейтинг и факторинг как формы кредитования торговых операций имеют схожую сущность, но в то же время, обладают рядом отличий, главным из которых является то, что объект факторинга – это счет-фактура на продажу товара, в то время как объектом форфейтинга выступает долговое обязательство. Разница между ними состоит ещё и в том, что форфейтинг в большинстве случаев задействуется во внешнеторговых экспортно-импортных сделках, а факторинг больше ориентирован на торговлю в едином юридическом поле.

Ещё одно ключевое отличие между этими двумя финансовыми инструментами состоит в том, что факторинг предполагает выкуп краткосрочной задолженности, в то время как форфейтинг ориентирован на долгосрочное кредитование на срок до 1 года и более. Кроме того, факторинг не предусматривает дополнительных гарантий для покупателя долговых обязательств, в то время как форфейтер может потребовать дополнительные гарантии третьей стороны, подтверждающие платежеспособность дебитора.

Нужно учесть, что существует два варианта договора факторинга – с регрессом и без него. Для договора форфейтинга возможен только вариант без регресса, когда риск невыполнения обязательств по задолженности полностью принимает на себя организация, оказывающая услуги форфейтинга. Также при факторинге величина выкупаемого долга не может превышать 90%, в то время как для операций форфейтинга таких ограничений нет.

Дополнительной важной особенностью факторинга является то, что организация, оказывающая факторинговые услуги, не может перепродать долговые обязательства третьим лицам. Форфейтер имеет право перепродать векселя на любых условиях.

Преимущества и недостатки форфейтинга

Форфейтинг как форма кредитования имеет свои недостатки. Для экспортера главным минусом форфейтинга является высокая, по сравнению с другими формами кредитования, стоимость финансирования. Для импортера недостаток форфейтинга связан с дополнительными издержками в виде комиссий за банковскую гарантию. Кроме того, в случае использования гарантии, покупателю ограничивается доступ к банковскому кредиту.

Для посредника основной минус форфейтинга – это отсутствие регресса. Из-за этого форфейтер, в случае невыплаты долга дебитором, не сможет вернуть свои деньги.

Что касается преимуществ, то их гораздо больше. Стоит отметить такие основные достоинства форфейтинга:

- Во-первых, с его помощью продавец получает возможность эффективнее управлять рисками, связанными с внешнеторговой деятельностью. Фактически, форфейтер выступает для экспортера в роли страховщика, который гарантирует получение оплаты за поставленную партию товара.

- Во-вторых, продажа дебиторской задолженности при форфейтинге может осуществляться по частям. Экспортер по мере необходимости продает долговые обязательства, что обеспечивает его бизнесу финансовую гибкость.

- В-третьих, экспортер, продавая форфейтеру долги, сокращает время между отгрузкой товара и получением дохода. Чем раньше продавец получает средства, тем быстрее он может пустить их в оборот и извлечь дополнительную прибыль, которая перекроет убытки, равные сумме дисконта форфейтера.

Как производится расчет

Чтобы понять механизм форфейтинга, проще рассмотреть его на конкретном примере. Допустим, торговая компания из России поставляет партию товара в США на сумму 50 000 долларов. Американский импортер выписывает российскому экспортеру вексель на сумму 50 000 долларов.

Чтобы сократить кассовые разрывы, экспортер продает в Сбербанке вексель на сумму 50 000 долларов с дисконтом 5%. При этом форфейтер, в лице Сбербанка, взимает дополнительную комиссию агента в размере 1,2%. В этом случае на счет российской компании поступает следующая сумма:

Доход = 50 000 – (50 000 х 5% + 50 000 х 1.2%) = 50 000 – 3 100 = 46 900 USD

Российская компания может увидеть выгоду в том, чтобы получить 46 900 USD сейчас, вместо того, чтобы ждать поступления на счет 50 000 USD по истечении определенного срока. Учитывая то, что в торговле важным параметром успеха является объем оборотного капитала и скорость оборачиваемости, форфейтинг при заключении внешнеторговых сделок с долгим сроком поставки товара способен стать выгодным финансовым инструментом.

Итоги

Форфейтинг позволяет поставщику товара полностью исключить финансовые риски, связанные с неплатежеспособностью покупателя. Более того, механизм форфейтинга предполагает возможность разделить долг на отдельные части, определив оптимальный баланс между средствами, которые нужны здесь и сейчас, и средствами, поступление которых можно отсрочить до момента исполнения векселя.

Для покупателя форфейтинг предполагает более гибкий график оплаты по обязательствам. Поэтому неудивительно, что по статистике все большее число компаний используют форфейтинг во внешнеторговой деятельности.

Появление и популяризация форфейтинга как финансового инструмента – результат активного роста экспорта дорогостоящих товаров с долгим сроком производства. В условиях усиления конкурентной борьбы на международном рынке и повышения роли кредитования в развитии мировой торговли, форфейтинг является важным механизмом, который активно осваивается как крупным, так и малым бизнесом. К сожалению, на постсоветском пространстве форфейтинг не так популярен, что обусловлено минимальным числом производителей высокотехнологичной продукции, а следовательно – отсутствием соответствующего экспорта.